商业银行不良贷款的形成,长期制约着商业银行的正常运营。因此,降低不良贷款成为商业银行当前的首要任务。下面由爱华网小编为你分享不良贷款对商业银行的影响的相关内容,希望对大家有所帮助。

不良贷款对商业银行有哪些影响商业银行不良贷款的形成,长期制约着商业银行的正常运营。因此,降低不良贷款成为商业银行当前的首要任务。本文对商业银行不良资产形成原因进行了比较全面的阐述,阐明了控制不良贷款增长的主要措施。

不良贷款形成原因

我国商业银行不良贷款形成已久,因此我国商业银行不良贷款产生的原因也就比较复杂。商业银行不良资产形成的原因很复杂,其主要原因大致可以表现为以下四个方面:第一,大多企业还没有建立现代企业制度,且经营不善;第二,地方政府急于追求政绩,不断地要求各银行为新项目和重点项目贷款,进行干预银行经营活动;第三,法律制度不够健全,导致了商业银行不良资产大量发生以及商业银行自身的法律意识的薄弱;第四,银行信贷管理上的机制不健全,且现代银行工作人员责任心不强、素质不高。

国有商业银行不良贷款形成的原因分析

我国国有商业银行不良贷款形成已久,因此我国商业银行不良贷款产生的原因也就比较复杂,其中主要是历史上的原因和我国经济体制改革因素的影响。当然,商业银行自身的经营管理机制方面的缺陷,也是不良贷款形成不可或缺的因素。

从不良贷款的形成原因中寻找解决的途径

从前面两点的分析中可以看出,国有商业银行不良资产形成的主要原因是国有银行在计划经济的历史时期背负了特殊的使命,而在我国体制的转变过程中又受到了一定的冲击。而随着我国积极体制改革的不断深入和市场经济的日益完善,国有商业银行的角色发生了转变,国有商业银行所背负的历史使命也在很大程度上不复存在。

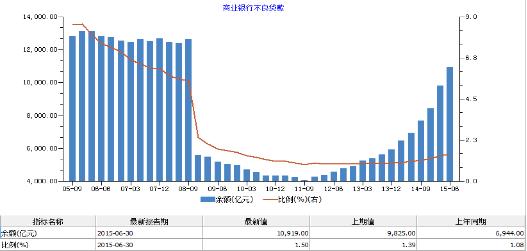

政府在近几年出台了一系列政策,希望国有商业银行的不良贷款率有所下降:14000亿元不良贷款的债转股;国家财政注入2700亿元资本金;设立银监会给四大国有商业银行下达降低不良贷款的硬指标,如2年内不良贷款率下降3%-4%,不良资产余额下降700-800亿元;关闭资不抵债的金融机构;全面推行贷款的五级分类等一系列措施。可见国家在改变国有银行外部环境和降低国有商业银行不良资产方面可以说是不遗余力,为国有商业银行降低不良资产率从根本上提供了条件。

然而,与市场经济的大环境改变和国家政策的改变不相适应的是,国有商业银行的内部制度,尤其是和不良贷款形成息息相关的信贷制度并不完善,导致了不良贷款一边剥离一边新增的现象。让我们看看中国工商银行不良贷款和信贷制度的特点。

不良贷款的处置

通过创建良好的外部金融环境处置不良贷款。创建良好的外部金融环境,并增强全社会信用观念,引导大家守诚信的道德规范。构建良好的金融信用环境需要各级各部门乃至全社会的共同努力。只有把一切金融活动纳入规范化和法制化的轨道,提高运用和驾驭金融手段的本领,防范和化解金融风险,才能构筑良好的信用环境,促进减少在社会主义市场经济条件下的不良贷款。规范会计事务所的工作内容,加大治理作假账的力度;对金融安全进行强化监督和指导;规范工商管理部门对企业的注册登记,防止企业发生逃债的现象;对恶意逃债的行为加大联合制裁力度,协调和促进银行与企业之间关系的健康发展。

爱华网

爱华网