利率市场化改革在国外推行的时间远比我国要早,那么国外又有哪些经验值得我们去借鉴呢?下面就让爱华网小编带大家一起去了解一下利率市场化国际经验吧。

利率市场化国际经验之主要发达国家

发达国家从上世纪60—70年代开始推进利率市场化,采取了较为审慎的态度,除了德国用了6年时间以外,包括美国、日本等在内的主要发达国家经历了10年甚至更长时间才完成了利率市场化改革。由于贷款利率一般已经由市场决定,发达国家所谓利率市场化主要指存款利率市场化。路径选择也比较类似,从推出不受利率上限限制的大额可转让存单开始,按照大额定期存款、小额定期存款、后活期存款的顺序逐步推进。

以美国为例,其利率市场化进程与Q条例的兴废有着密切联系。在20世纪30年代大萧条发生后,美国国会通过的银行法中规定了Q条例,规定了定期存款和储蓄存款的最高上限。1980年,美国国会通过了《放松对存款机构的管理与货币控制法》,开始不断放松对存款利率的管制,1986年完全废除Q条例,最终实现了利率市场化。

利率市场化国际经验之部分亚洲新兴经济体

由于发展条件各不相同,亚洲新兴经济体利率市场化经历的路径也不尽一致。

韩国利率市场化经历波折,从1981年至1988年开始了第一阶段利率市场化,由于1989年经济恶化,暂停市场化进程。随着经济转好,1991年韩国再度开启利率市场化。韩国利率市场化基本遵循了从非银行机构到银行机构、从贷款到存款、从大额从小额、从长期到短期的路径。

台湾则是从1980年同时开始调整存款利率和贷款利率,采取了允许逐步扩大浮动区间同时简化存款种类并行的方式,经过10年时间完成利率市场化。

香港的贷款利率从来是随行就市,与发达国家一致,利率市场化也专指存款利率市场化,共经历5个阶段,历时7年。回归以前,完成了撤销一个月以上存款利率限制、撤销7天以上定期存款利率限制、撤销7天定期存款利率限制,回归以后,撤销7天以下定期存款利率限制,并最终在2001年7月撤销储蓄及往来存款的利率限制,完成了利率市场化。

利率市场化国际经验之美国

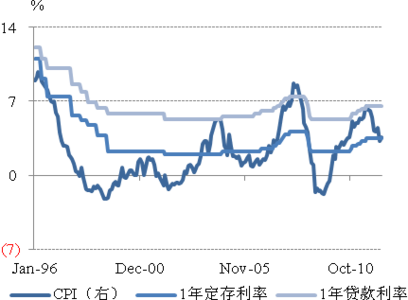

美国利率市场化是典型的发达金融市场挑战政府管制的案例。20世纪30年代大危机爆发前,美国的金融制度是自由非管制的。在1929-1933年大萧条中,银行为争夺存款提高存款利率,资金成本大幅增加,导致银行经营风险增加,约1/3的银行倒闭。美国为此出台了Q条款,对存款利息进行了限额管制。Q条款的实施在一定程度上保障了银行的稳健经营,但自20世纪60年代中后期开始,随着通胀率的不断提高,负利率情况严重,大批资金流入非银行金融机构,金融脱媒现象严重。1970 年美国放松对10万美元以上、90天以内大额存款的利率管制,正式启动利率市场化改革。美联储于1980年正式提出解除利率管制,并通过了《解除存款机构管制与货币管理法案》,决定从1980年3月31日起,用6年时间逐步放弃Q条款。至1986年取消NOW账户利率上限后,美联储对所有定期存款利率以及大部分贷款利率的限制均被取消,实现了利率水平的市场自由化。

美国的利率市场化体现了长期、渐进的过程,改革所用时间长达16年。利率市场化与金融市场的创新相辅相成,创新通过对监管的规避形成了改革的倒逼机制,改革又进一步推动了金融创新的发展。同时,利率市场化也促进了商业银行提升风险管理能力和产品创新能力。

利率市场化国际经验之日本

日本的利率市场化开始于20世纪70年代,在此之前,利率水平受1947年所颁布《临时利率调整法》的管制。20世纪70年代后期,随着日本经济逐步进入低速增长期,人为低利率导致金融交易不公、资本市场发展受抑制。1978年,日本政府开始允许银行间拆借利率弹性化及票据买卖利率市场化,开启了利率市场化的进程。之后着力于丰富货币市场的产品,为形成真正的短期市场利率打下了基础。1984年,日本大藏省发表了《金融自由化与日元国际化的现状及展望》,全面进行日本利率市场化的改革。1991年7月,日本银行提供利率窗口指导,1993年定期存款和活期存款利率先后实现市场化,至1994年完成了全部利率的市场化。

日本利率市场化历时16年,总体特点是审慎推进、渐进深入。按照先国债利率后存贷利率,先长期资金市场利率后短期资金市场利率,先大额存款利率后小额存款利率的顺序进行,契合日本国情,也有利于维持金融秩序的稳定,防止短期投机行为的发生。

爱华网

爱华网