加杠杆在金融资产投资中被用来实现收益的放大,其利用融资活动,获取资金低成本与资产高收益之间的价差,同时承担了更大的市场风险。下面由爱华网小编为你分享债券市场的杠杆情况的相关内容,希望对大家有所帮助。

全面摸底债券市场的杠杆情况杠杆策略在单边市场与债券投资中较为常见,因为:1)杠杆策略放大收益的同时,风险也会成倍增加,而在趋势相对明确的市场中,资产价格回撤造成收益损伤的程度较轻,加杠杆的动能与保护相对强,2)债券投资的收益来自票息与资本利得两个部分,而债券市场波动小、收益低,并且票息相对资金成本通常有一个正的溢价,加杠杆获利的机会与激励较大。

债券市场加杠杆的方式分为两大类:

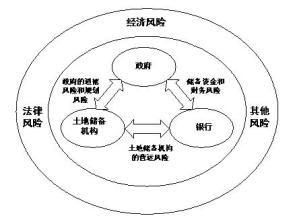

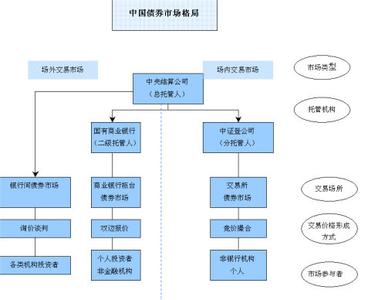

一是通过场内回购交易,即金融机构在银行间与交易所市场回购融入资金,之后购买债券,获取票息与回购成本之间价差的超额收益部分。

二是通过场外产品设计,即金融机构利用结构化产品优先级收益固定的规则,劣后级资金获取资产收益与优先级成本之间价差的超额收益部分。

两种债券加杠杆方式在信息透明度、监管规则、资金供需、资金成本等方面存在差异,在分析时也需要区别对待。简单而言,场内回购是监管相对严格、信息更加投资、资金供需更为市场化且成本较低的加杠杆方式。

对债券市场杠杆进行监管的政策分为两类。

一是直接约束杠杆倍数:

1)公募基金场内回购融资形成的净杠杆不超过40%。2013年证监会《公募基金运作管理办法(征求意见稿)》规定,“基金总资产超过基金净资产的百分之一百四十”。

2)交易所回购融资形成的净杠杆不超过500%。2011年上交所《上海证券交易所债券质押式回购交易风险控制指引》规定,“投资者进行融资回购交易,回购放大倍数不得超过5倍”。

3)证券公司质押回购融资规模/注册资本不超过80%。1999年银监会《证券公司进入银行间同业市场管理规定》规定,“证券公司债券回购资金余额不得超过实收资本金的80%”。

4)场外结构化产品的杠杆倍数不超过10倍。2015年基金业协会《证券期货经营机构落实资产管理业务“八条底线”禁止行为细则》规定,“分级资产管理计划的杠杆倍数不超过十倍,劣后级投资者数量少于3人”。

二是间接约束融资规模:如标准券使用比例与折算率基本不超过90%,将会限制单次回购的资金融入规模小于债券交割规模,而即便重复回购,经过迭代后得到的杠杆倍数也存在一个上限值。

总结来看,场内监管规则较严,而场外标准单一,且相对较松。分机构来看,公募基金的杠杆要求最为严格,其次是证券公司。

需要注意的是,由于场内杠杆的监管主体复杂、监管标准差异性大,存在一定的政策套利空间,如债券代持,也有一些券商因为质押式回购受限而大量进行买断式回购融资等。

要了解银行委外投资债券的杠杆资金规模,我们搜集信息进行了估算:

1)银行直接投资与委外投资债券的规模差异:暖流资产调研的情况是,直接投资与委外投资的规模比值一般在10:1至20:1。

2)固定收益类结构化产品的优先劣后比例:我们了解到的情况是,公募产品一般在2:1至3:1,私募产品一般在5:1至6:1;暖流资产调研的情况是,公募产品主流结构为7:3,私募产品主流结构为4:1。

3)债券投资的场内回购杠杆比率:我们测算的情况是,银行理财场内净杠杆在20%以下,证券公司(不包含资管)的场内净杠杆大概140%;我们了解到的情况是,券商资管操作上偏好2-3倍的场内回购总杠杆。

4)银行委外投资中投顾形式的规模:中信建投银行研究员调研的情况是,地方银行大多采用投顾形式,主要与小型券商合作。

基于以上的数据,结合2015年末银行理财23万亿的余额和29%的债券直接投资比重,银行理财委外投资进入债券市场的资金规模在3500-7000亿,场外杠杆倍数不到4倍,场内杠杆倍数大概2倍。

而结合2015年末银行理财配置收/受益权资产11500亿的情况来看,银行理财委外投资债券的规模应当在万亿级别。当然,这接近于一个上限测算,对其中投顾形式委外投资的部分并不能完全剥离。

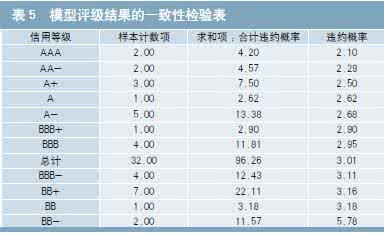

广义基金银行间债券杠杆率目前在15%-20%,虽然绝对水平不高,但2013年下半年以来持续上升,2015年6月最高时曾经超过30%,这一水平相比于公募基金40%的杠杆红线约束来看仍是不低的。分拆来看:

银行理财的场内杠杆不高,受到内部风控与地方银监的多重约束,但理财资金委外投资与增加场外杠杆的激励较强,且难以量化。银行理财目前的场内债券杠杆率在20%-25%,2015年以来除了两次季末读数飙升,可能与短期补充理财到期导致的资金头寸有关外,多数时候杠杆水平维持在20%附近,因为银行内部对理财杠杆一般按照公募基金40%的比例进行控制,同时部分地区银监部门保守监管,甚至会要求理财资金以信用债持有到期为主,不做交易不加杠杆。

公募基金的场内杠杆在20%以上,但读数存在低估的可能。公募债券基金季报披露的杠杆率自2014年3季度走低,可能与本轮牛市新发债基较多,而建仓时间相对偏晚有关,这意味着债基的实际杠杆率或许比测算值要高,与40%的监管要求较为接近。

保险资管的场内杠杆缺乏数据,但考虑其资金久期长、成本低,加杠杆激励可能弱于公募基金、银行理财等,场内杠杆应当偏低。

需要注意的是,广义基金是2015年债券市场的最大增配力量,而其中对接理财委外资金的大量资管产品,由于场外加杠杆的便利性,场内回购杠杆倍数可能被相应低估。2015年末银行理财余额超过23万亿,相比2014年就增加了约8万亿的规模,同时资产收益率走低,但负债成本下行迟滞,导致银行资产配置压力显著上升。委外投资规模较大、杠杆偏高,对上半年股市、下半年债市的行情形成了明显推动,市场也一度传言部分中小券商将结构化产品的杠杆做到了10倍的监管上限,显示广义基金的债券杠杆一定程度上由场内向场外进行了转移。

爱华网

爱华网