央票分为正回购和逆回购。那么,这一“正”一“逆”有什么区别呢?下面爱华网小编来告诉大家!

债券正回购的概念

正回购(Sell Repo)是指央行以手中所持有的债券做抵押向金融机构融入资金,并承诺到期再买回债券并付出一定利息的交易行为。中国央行的正回购操作以7天居多,每周到期再滚动操作。正回购会减少运作成本,同时锁定资金效果,与发行央行票据一样,正回购也是回笼货币的一种手段。

债券逆回购的概念

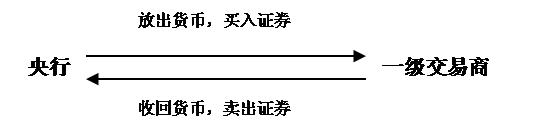

逆回购为中国人民银行向一级交易商购买的有价证券,并约定在未来特定日期将有价证券卖给一级交易商的交易行为。简单解释就是主动借出资金,获取债券质押的交易就称为逆回购交易,此时央行扮演投资者,是接受债券质押、借出资金的融出方。2012年7月26日,央行实施了500亿元逆回购操作,期限7天,利率3.35%。中国人民银行2012年10月30日发布公告,以利率招标方式开展了2900亿元的7天期逆回购操作与1050亿元14天期逆回购操作,规模总计3950亿元,创史上单日新高。2012年11月15日,中国人民银行公开市场进行910亿元 逆回购人民币的逆回购操作,这次逆回购包括7天期420亿元及14天期490亿元。2015年6月25日,央行重启逆回购,期限为7天,规模为350亿元人民币,中标利率为2.70%。

正回购和逆回购的不同表现在:

逆回购

1、为中国人民银行向一级交易商购买有价证券,并约定在未来特定日期将有价证券卖给一级交易商的交易行为,

2、逆回购为央行向市场上投放流动性的操作,逆回购到期则为央行从市场收回流动性的操作。

3、简单说就是主动借出资金,获取债券质押的交易就称为逆回购交易,此时投资者就是接受债券质押,借出资金的融出方 。

通俗点来说,就是正回购是现在卖,将来买回债券,逆回购是现在买,将来卖出债券。

正回购

1、是一方以一定规模债券作抵押融入资金,并承诺在日后再购回所抵押债券的交易行为。

2、是央行以手中所持有的债券做抵押向金融机构融入资金,并承诺到期再买回债券并付出一定利息。我国央行的正回购操作以7天居多,每周到期再滚动操作。

3、也是央行经常使用的公开市场操作手段之一,央行利用正回购操作可以达到从市场回笼资金的效果。较央行票据,正回购将减少运作成本,同时锁定资金效果较强。

爱华网

爱华网