贷款购房,指购房人以在住房交易的楼宇作抵押,向银行申请贷款,用于支付购房款,再由购房人分期向银行还本付息的贷款业务。下面由爱华网小编为你详细介绍贷款购房的相关法律知识。

贷款购房需三思而后行根据某银行上海分行对贷款购房者的一项摸底调查结果显示,由于举贷数额大、时间长、造成日后还贷难甚至影响正常生活和工作的尴尬现象时有出现。交行消费信贷专家提醒购房贷款者:贷款有风险、举贷需“三思而后行”。

一思:你适合什么样的房价?

据业内人士测算,所购房价以控制在家庭年收入的6倍以下比较合适。如贷款成数为八成,期限20年,以后每月的还贷不宜超过收入的40%,其余60%以上的收入还能较好地维持您丰富多彩的生活支出。并且此收入必须是稳定的、有保证的。

贷款购房需三思而后行

二思:投资性购房未必合算。

按目前的政策,住房按揭贷款的利率每年都要作调整。据业内人士分析,眼下较低的贷款利率很有可能随行就市。

如房价上升速度很快,贷款利率会作相应调整。假设利率不变,若自筹10万元购买一套价值50万元的住房,加上5年期40万元贷款本息,购房支出达到55.6万元,如再加上约1.4万元的10万元自筹资金5年的利息损失,合计达57万元。这还未算上其他如登记费、保险费、交易契税等另需支付的各种费用。

如贷款期限为10年或20年,利息支出将更为可观。对于“以租养房”的想法,也得细思量:一般来说,地段较好的小房型房屋容易出租,每年出租收入一般不超过房价的8%;但如果是价格较高的房屋,你周围需要有一个与房屋档次相当的社交圈子,否则出租时断时续,实际得到的出租收入也比较低。

三思:贷款也有小窍门。借款期限越长每月还款就越少,但总还款额必然上升。10万元贷款借10年,每月约需还1090元,还款总额约13万元;贷款借20年,每月约需还690元,还款总额约16.6万元。专家认为借款年限一般15-20年就足够了,对普通百姓而言,退休以后再承担较高还款压力,风险较大。

此外,各商业银行在住房贷款业务的营销中,会有一些利民措施。如“非指定楼盘按揭贷款业务”,购房人若自己落实按揭银行,而不需要房产商提供任何担保,一般来说,可以享受房产商提供的一次性付款房价优惠措施;如“组合贷款”品种,规定客户在申办住房贷款业务后,再向该行申请其他如装修、耐用消费品等贷款时,每次可享受贷款利率下浮2%的优惠,最高可达10%。

据交通银行上海分行对贷款购房者的一项摸底调查结果显示,由于举贷数额大、时间长、造成日后还贷难甚至影响正常生活和工作的尴尬现象时有出现。交行消费信贷专家提醒购房贷款者:贷款有风险、举贷需“三思而后行”。

相关阅读:

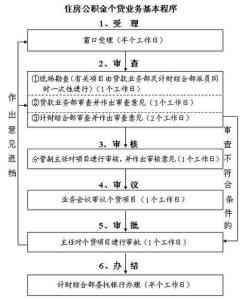

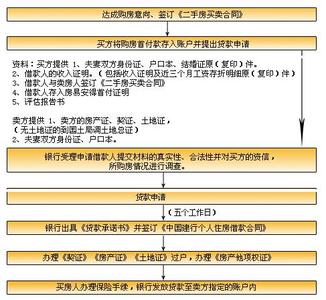

按揭购房的办理程序流程

选择房产

购房者如想获得楼宇按揭服务,在选择房产时应着重了解这方面的内容。购房者在广告中或通过销售人员的介绍得知一些项目可以办理按揭贷款时,还应进一步确认发展商开发建设的房产是否获得银行的支持,以保证按揭贷款的顺利取得。

办理按揭申请

购房者在确认自己选择的房产得到银行按揭支持后,应向银行或银行指定的律师事务所了解银行关于购房者获得按揭贷款支持的规定,准备有关法律文件,填报《按揭贷款申请书》。

签订购房合同

银行收到购房者递交的按揭申请有关法律文件,经审查确认购房者符合按揭贷款的条件后,发给购房者同意贷款通知或按揭贷款承诺书。购房者即可与发展商或其代理商签订《商品房预售、销售合同》。

签订按揭合同

购房者在签订购房合同,并取得交纳房款的凭证后,持银行规定的有关法律文件与发展商和银行签订《楼宇按揭抵押贷款合同》明确按揭贷款数额、年期、利率、还款方式及其他权利义务。

办理抵押登记保险

购房者、发展商和银行持《楼宇按揭抵押贷款合同》及购房合同到房地产管理部门办理抵押登记备案手续。对期房,在竣工后应办理变更抵押登记。在通常情况下,由于按揭贷款期间相对较长,银行为防范贷款风险,要求购房者申请人寿、财产保险。购房者购买保险,应列明银行为第一受益人,在贷款履行期内不得中断保险,保险金额不得少于抵押物的总价值。在贷款本息还清之前,保险单交由银行执管。

开立专门还款账户

购房者在签订《楼宇按揭抵押贷款合同》后,按合同约定,在银行指定的金融机构开立专门还款账户,并签订授权书,授权该机构从该账户中支付银行与按揭贷款合同有关的贷款本息和欠款。银行在确认购房者符合按揭贷款条件,履行《楼宇按揭抵押贷款合同》约定义务。并办理相关手续后,一次性将该贷款划入发展商在银行开设的银行监管账户,作为购房者的购房款。

看过“贷款购房需三思而后行”的人还看过:

爱华网

爱华网