自1991年国内首次出现了住房信贷业务,房贷在楼市中扮演的角色日趋重要。到如今,通过贷款方式购房已经成为主流的方式之一。今天小编为大家盘点了从2008年~2015年的房贷政策。

重要房贷政策盘点

2008年

1、将商业性个人住房贷款利率的下限扩大为贷款基准利率的0.7倍。

2、低首付款比例调整为20%。

3、要求金融机构根据客户购房性质、信用记录、还款能力等风险因素在贷款利率下限之上有区别地确定利率水平。对居民首次贷款购买普通自住房以及改善型普通自住房可按优惠条件予以支持,对非自住、非普通住房的贷款条件适当予以提高。

2009年

1、对贷款购买商品住房,首付款比例调整到30%及以上;

2、对贷款购买第二套住房的家庭,严格执行首付款比例不低于50%、贷款利率不低于基准利率1.1倍的规定。

3、贷款购买第三套及以上住房的,贷款首付款比例和贷款利率应大幅度提高。

2010年

1、对贷款购买第二套住房的家庭,贷款首付款不得低于50%,贷款利率不得低于基准利率的1.1倍。

2、对购买首套住房且套型建筑面积在90平方米以上的家庭,贷款首付款比例不得低于30%。

3、4月17日国务院下发《关于坚决遏制部分城市房价过快上涨的通知》,指出房价过高地区可暂停第三套及以上住房放贷。

2011年

央行在这一年进行了三次加息,6次上调存款准备金率,同时再次提高了二套房的首付比例,具体政策为:

1、对贷款购买第二套住房的家庭,首付款比例不低于60%,贷款利率不低于基准利率的1.1倍。

2012年

1、二套房新政首付提至六成。

2、税收、信贷等政策均达到了有史以来的“强度”。

3、受经济下滑影响,央行连续两次下调人民币存贷款基本利率,间接刺激了住房消费。

2013年

房地产调控进一步升级,包括税收、信贷都进行了调整。

1、对出售自有住房按规定应征收的个人所得税,通过税收征管、房屋登记等历史信息能核实房屋原值的,应依法严格按转让所得的20%计征。

2、对房价上涨过快的城市,人民银行当地分支机构进一步提高第二套住房贷款的首付款比例和贷款利率。

3、各地纷纷出台细则,“沪七条”、“穗六条”及“深八条”政策要求二套房首付比例提高到70%。

2014年

“9·30”新政出台,首套房认定标准首次从“认房又认贷”调整为“认贷不认房”,利率下限恢复至基准利率0.7倍,但实际执行中,没有商业银 行触及优惠下限。具体政策为:

1、对于贷款购买首套普通自住房的家庭,贷款低首付款比例为30%,贷款利率下限为贷款基准利率的0.7倍。

2、对拥有一 套住房并已结清相应购房贷款的家庭,再购买第二套房执行首套房贷款政策。

2015年

截至9月,央行在这一年已经进行了四次降息,贷款基准利率、公积金利率降至历史低,85折优惠逐步成为房贷市场的主流折扣。二套房低首付比例调整为不低于40%,对于二套房利率水平取消了上浮1.1倍的硬性规定,交由商业银行自行决定。

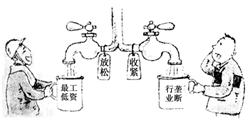

房贷作为楼市调控政策的之一,每一次调整都会对楼市带来变动。每次房贷利率的连续下调,随之而来的总是房价的水涨船高,而房贷政策的收紧,总能有效地为楼市降温。作为购房者能够一窥房贷利率的端倪,对自己的购房能力评估能有很大的帮助。

爱华网

爱华网