从表面上看的话,融资融券和股指期货机制都是差不多的,都是引入股市做空机制,一样都可以进行杠杆交易。也同样可以实现T+0操作等特征,但两者在本质不同,不会形成重大冲突和互相抢占市场的情况。下面是小编为你整理的资料。

融资融券和股指期货区别

第一,各自对应标的对象不同。融资融券与转融通采用拆借和杠杆化的方式来进行股票买卖,从而使双向获益成为可能。

第二,在交易制度设计上明显有区别,具体体现在保证金比率(杠杆率)、手续费以及交易流程等方面。

第三,交易规模存在巨大差异。融资融券与股指衍生品适用领域和目标投资者的差异也直接导致了两者交易规模上存在差异。

投资者之所以愿意参与融资融券的目的是针对单只股票的估值进行投票,如果投资者认为该股票被低估则融资买入,如果认为该股票被高估则融券卖出,进而形成更加灵活的投资组合。股指类衍生品成交和持仓则没有受到明显限制。

融资融券创造更好的套利条件

融资融券为整个证券期货市场进行套利交易创造了一个更好的条件。如果股指期货存在的话,现在市场上都在加紧研究股指期货和现货市场的套利,假如没有融资融券业务,我们说套利是指正常套利,就是我们买入股票,进行一揽子股票组合,它的组合和一些指数相关。

还有反向套利,如果期货市场持续低迷与现货指数,比如沪深300的指数期货长期低于沪深300指数现货的时候,没有办法做空沪深300指数的权重股,买入股指期货从中获利。这做不到,但融资融券业务推出的话,这在一定程度上能够成为现实。

二者可以相互促进和补充

融资融券的存在可以促进股指期货更好的发挥规避风险的功能,而股指期货的存在也给开展融资融券业务的券商提供了一格很好的规避业务风险的工具,两个可以相互促进和补充的投资品种,有了融资融券,股指期货可以更好的发挥作用和功能。

如果没有融券业务,就不能顺利地卖空股票,股指期货的反向套利将受到一定程度的制约。建立融券机制将改变投资者只能做多、不能做空的“单边市”格局,使得股指期货交易者在预测到市场上涨或者下跌走势后,在多空两个方向的操作上都能游刃有余,能够帮助投资者更好地规避市场风险。因此,融券对于促进股指期货的功能发挥具有一定的作用。

融资融券是什么

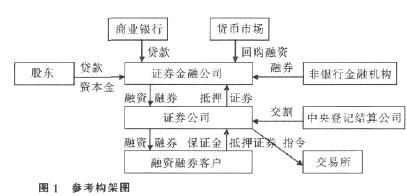

融资融券交易(securities margin trading)又称“证券信用交易”或保证金交易,是指投资者向具有融资融券业务资格的证券公司提供担保物,借入资金买入证券(融资交易)或借入证券并卖出(融券交易)的行为。包括券商对投资者的融资、融券和金融机构对券商的融资、融券。从世界范围来看,融资融券制度是一项基本的信用交易制度。2010年03月30日,上交所、深交所分别发布公告,表示将于2010年3月31日起正式开通融资融券交易系统,开始接受试点会员融资融券交易申报。融资融券业务正式启动。

融资融券交易(securities margin trading)又称“证券信用交易”或保证金交易,是指投资者向具有融资融券业务资格的证券公司提供担保物,借入资金买入证券(融资交易)或借入证券并卖出(融券交易)的行为。包括券商对投资者的融资、融券和金融机构对券商的融资、融券。从世界范围来看,融资融券制度是一项基本的信用交易制度。2010年03月30日,上交所、深交所分别发布公告,表示将于2010年3月31日起正式开通融资融券交易系统,开始接受试点会员融资融券交易申报。融资融券业务正式启动。

爱华网

爱华网