小微企业在增加就业、促进经济增长、科技创新与社会和谐稳定等方面具有不可替代的作用,对国民经济和社会发展具有重要战略意义。今天小编整理出了小微企业税收优惠政策汇总,欢迎大家阅读:

国务院:小微企业所得税优惠政策延长至2016年近日,据中国政府网消息,国务院总理李克强主持召开国务院常务会议,研究扩大小微企业所得税优惠政策实施范围,部署进一步发挥开发性金融对棚户区改造的支持作用,确定深化铁路投融资体制改革、加快铁路建设的政策措施,讨论通过《中华人民共和国航道法(草案)》。

会议指出,当前国内外经济形势依然错综复杂,要坚持稳中求进、改革创新,按照今年《政府工作报告》确定的任务,进一步创新宏观调控的方式方法,持续推出激发企业活力、有效扩大内需、促进就业创业等既利当前、更惠长远的政策举措,创新财税金融等支持方式,积极应对各种压力、风险和挑战,在促改革、调结构、惠民生协同并进中稳增长,推动我国经济行稳致远。

会议认为,小微企业是促创业、保就业、活跃市场的生力军。会议研究了进一步减轻税负、助力小微企业成长的措施,提出将小微企业减半征收企业所得税优惠政策实施范围的上限,由年应纳税所得额6万元进一步提高,并将政策截止期限延长至2016年底。

根据相关文件,小微企业的定义有两个,分别是小型微型企业和小型微利企业。小微企业税收优惠政策具体涉及由地税部门负责征收的有企业所得税、营业税和印花税3个税种。

小微企业税收优惠政策汇总(一)企业所得税

1、小型微利企业所得税优惠政策包括哪些?

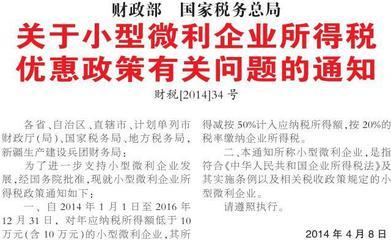

答:《国家税务总局关于扩大小型微利企业减半征收企业所得税范围有关问题的公告》(国家税务总局2014年第23号公告)规定,包括企业所得税减按20%征收(简称减低税率政策),以及《财政部国家税务总局关于小型微利企业所得税优惠政策有关问题的通知》(财税〔2014〕34号)规定的优惠政策(简称减半征税政策)。

2、国家扩大小型微利企业减半征收企业所得税范围的执行时间是什么时候?

答:根据《财政部国家税务总局关于小型微利企业所得税优惠政策有关问题的通知》(财税〔2014〕34号)第一条规定,自2014年1月1日至2016年12月31日,对年应纳税所得额低于10万元(含10万元)的小型微利企业,其所得减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。

3、国家税务总局2014年第23号公告从什么时候开始执行?以前规定与23公告不一致的如何执行?

答:国家税务总局2014年第23号公告第六条规定,小型微利企业2014年及以后年度申报纳税适用国家税务总局2014年第23号公告,以前规定与此公告不一致的,按第23号公告规定执行。

4、2014年1月1日以后小型微利企业预缴企业所得税时如何享受优惠?

答:(1)采取查账征收的小型微利企业,上一纳税年度应纳税所得额低于10万元(含10万元)的,如果本年度采取按实际利润额预缴税款,其预缴时累计实际利润额不超过10万元的,可以按照小型微利企业优惠政策预缴税款;超过10万元的,应停止享受其中的减半征税政策。对于按上年度应纳所得额的季度(月度)平均额预缴企业所得税的,预缴时可以享受小型微利企业优惠政策。

(2)采取定率征收的小型微利企业,上一纳税年度应纳税所得额低于10万元(含10万元)的,其预缴时累计实际利润额不超过10万元的,可以按照小型微利企业优惠预缴税款;超过10万元的,不享受其中的减半征税政策。

(3)对于新办小型微利企业,预缴时累计实际利润额或应纳税所得额不超过10万元的,可以按照减半征税政策预缴税款;超过10万元的,应停止享受其中的减半征税政策。

5、公司是核定征收方式缴纳企业所得税的,可以享受小型微利企业税收优惠吗?

答:根据《国家税务总局关于扩大小型微利企业减半征收企业所得税范围有关问题的公告》(国家税务总局公告2014年第23号)第一条规定,符合规定条件的小型微利企业(包括采取查账征收和核定征收方式的企业),均可按照规定享受小型微利企业所得税优惠政策。

6、采取核定征收方式缴纳企业所得税的,不是规定不得享受小型微利企业所得税优惠政策吗?

答:根据《国家税务总局关于扩大小型微利企业减半征收企业所得税范围有关问题的公告》(国家税务总局公告2014年第23号)第一条规定,符合规定条件的小型微利企业(包括采取查账征收和核定征收方式的企业),均可按照规定享受小型微利企业所得税优惠政策。

《财政部国家税务总局关于执行企业所得税优惠政策若干问题的通知》(财税〔2009〕69号)文件第八条关于核定征收企业所得税的纳税人暂不适用小型微利适用税率的规定,自国家税务总局2014年第23号公告发布之日起废止。

7、享受小型微利企业优惠政策需要符合哪些条件?

答:根据《中华人民共和国企业所得税法实施条例》(中华人民共和国国务院令第512号)第九十二条规定,企业所得税法第二十八条第一款所称符合条件的小型微利企业,是指从事国家非限制和禁止行业,并符合下列条件的企业:

(1)工业企业,年度应纳税所得额不超过30万元,从业人数不超过100人,资产总额不超过3000万元;

(2)其他企业,年度应纳税所得额不超过30万元,从业人数不超过80人,资产总额不超过1000万元。

8、小型微利企业的税收优惠税率是多少?

答:根据《中华人民共和国企业所得税法》第二十八条规定,符合条件的小型微利企业,减按20%的税率征收企业所得税。

9、如何对小型微利企业年应纳税所得额、从业人数和资产总额进行界定?

答:根据《中华人民共和国企业所得税法》第五条规定,企业每一个纳税年度的收入总额,减除不征税收入、免税收入、各项扣除以及允许弥补的以前年度亏损后的余额,为应纳税所得额。根据《国家税务总局关于小型微利企业所得税预缴问题的通知》(国税函[2008]251号)第二条规定,小型微利企业中,“从业人数”按企业全年平均从业人数计算,“资产总额”按企业年初和年末的资产总额平均计算。

10、符合小型微利企业所得税优惠政策的从业人数、资产总额如何计算?

答:按照《财政部国家税务总局关于执行企业所得税优惠政策若干问题的通知》(财税〔2009〕69号)第七条的规定,实施条例第九十二条第(一)项和第(二)项所称从业人数,是指与企业建立劳动关系的职工人数和企业接受的劳务派遣用工人数之和;从业人数和资产总额指标,按企业全年月平均值确定,具体计算公式如下:

月平均值=(月初值+月末值)÷2

全年月平均值=全年各月平均值之和÷12

年度中间开业或者终止经营活动的,以其实际经营期作为一个纳税年度确定上述相关指标。

11、小型微利企业享受优惠政策减免需要办理什么手续?是否需要审批?

答:根据《国家税务总局关于扩大小型微利企业减半征收企业所得税范围有关问题的公告》(国家税务总局公告2014年第23号)第二条规定,符合规定条件的小型微利企业,在预缴和年度汇算清缴企业所得税时,可以按照规定自行享受小型微利企业所得税优惠政策,无需税务机关审核批准,但在报送年度企业所得税纳税申报表时,应同时将企业从业人员、资产总额情况报税务机关备案。

12、企业在预缴企业所得税时,是否可以享受小型微利企业所得税税收优惠政策?是否需税务机关审核批准?

答:根据《国家税务总局关于扩大小型微利企业减半征收企业所得税范围有关问题的公告》(国家税务总局公告2014年第23号)第二条规定,符合规定条件的小型微利企业,在预缴和年度汇算清缴企业所得税时,可以按照规定自行享受小型微利企业所得税优惠政策,无需税务机关审核批准。

13、查账征收的小型微利企业在预缴时可享受优惠政策吗?

答:《国家税务总局关于扩大小型微利企业减半征收企业所得税范围有关问题的公告》(国家税务总局公告2014年第23号)第三条第一款规定,查账征收的小型微利企业,上一纳税年度符合小型微利企业条件,且年度应纳税所得额低于10万元(含10万元)的,本年度采取按实际利润额预缴企业所得税款,预缴时累计实际利润额不超过10万元的,可以享受小型微利企业所得税优惠政策;超过10万元的,应停止享受其中的减半征税政策;本年度采取按上年度应纳税所得额的季度(或月份)平均额预缴企业所得税的,可以享受小型微利企业优惠政策。

14、定率征税的小型微利企业在预缴时可以享受优惠政策吗?

答:《国家税务总局关于扩大小型微利企业减半征收企业所得税范围有关问题的公告》(国家税务总局公告2014年第23号)第三条第二款规定,定率征税的小型微利企业,上一纳税年度符合小型微利企业条件,且年度应纳税所得额低于10万元(含10万元)的,本年度预缴企业所得税时,累计应纳税所得额不超过10万元的,可以享受优惠政策;超过10万元的,不享受其中的减半征税政策。

爱华网

爱华网