住房信贷业务受经济体制诸多方面的限制,在经营管理指导思想和消费者观念上还存有一些待解决的问题,使住房信贷业务存在较大的风险。但是,因为过度追求无风险的“保险”经营,已不适应现代金融业的发展。这不仅会束缚新型信贷业务的开展,也会使商业银行因此失去市场,在激烈的竞争中处于不利地位。因此,除需要深化改革、建立有效的与市场经济相适应的住房融资体系、完善住房抵押贷款的法律体系、建立社会化的抵押贷款保险机制、培育和发展房地产二级市场外,我们只有积极发展住房信贷业务,在信贷管理中强化风险控制,完善住房融资工作规程,推动住房信贷业务向良性发展。以下是小编为大家精心准备的:基层商业银行个人住房按揭贷款风险防范的分析相关论文。内容仅供参考,欢迎阅读!

基层商业银行个人住房按揭贷款风险防范的分析全文如下:摘 要:当前,我国已经进入了市场经济时期,在国民消费中,住房已经成为了重点消费种类。目前,国家在积极的放宽住房按揭贷款的政策,个人住房按揭贷款在商业银行中得以实践,这也方便人们对住房的需求并且还促进了经济社会的发展,并在个人住房按揭贷款业务扩大的过程中实现了商业银行自身的壮大。同时,我们应该看到个人住房按揭贷款给商业银行代理的潜在风险,应该通过操作规范化、监管制度化、抵押评估科学化等措施,控制个人住房按揭贷款的风险,在继续服务于社会的同时,实现商业银行迅速、高质量、科学化地发展。根据基层商业银行进行个人住房按揭贷款的工作实际,对基层商业银行的个人住房按揭贷款业务进行了历史梳理和现状描述,分析了个人住房按揭贷款业务在基层商业银行运行时风险的种类,并在结合基层商业银行具体工作的基础上,提供了防范个人住房按揭贷款风险的措施,希望对基础商业银行的风险控制和业务开展有一定的借鉴作用。

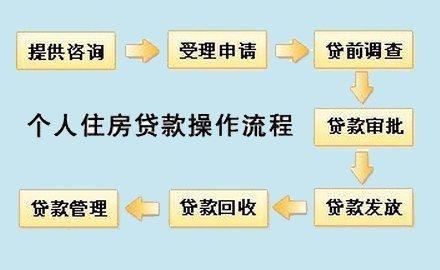

1 基层商业银行的个人住房按揭贷款业务分析我国个人住房按揭贷款业务的起始时间是1998年,同时这也是我国市场经济建设的初始时期,住房从社会福利角色逐步转变成商品。在当前经济社会发展的前提下,住房的需求越来越多,这就要求对住房的要求有所释放,这也就会将人们的消费观转向了住房消费大潮中,基层银行的个人住房按揭贷款业务也随之不断扩大和增长。传统的基层商业银行进行个人住房按揭贷款业务需要进行贷前相关信息调查、贷款资料审查、贷款申请审批、信贷检查、贷款清收等主要阶段,在个人住房按揭贷款飞速发展的今天,基层银行的重要价值得以体现。但是,由于基层商业银行在个人住房按揭贷款业务办理的过程中存在各种不确定影响因素,从而增加个人住房按揭贷款的风险,并且这一风险具有系统性,一个风险的损失往往会形成对商业银行资金和安全运行的严重影响,因此,必须高度重视基层银行的个人住房按揭贷款风险。

2 基层商业银行个人住房按揭贷款的风险分析分析基层商业银行个人住房按揭贷款的风险应将重点放在各种风险的识别和划分上,这样才能更为清晰、科学地找到风险的成因和可预见的危害。

2.1 借款人违约风险

借款的过程中本身就是存在着一定的信用风险,通常情况下借款人是由于一些原因不能够按期、足额的进行偿还,这类风险是最直接,存在的风险也是最大的。

2.2 假按揭风险

有一些房地产开发商在资金的运转中会出现周转困难的时候,开发商就会冒充购房者来进行假按揭,用这样的手段来进行骗取银行的资金或者贷款,之后将这些资金用于在项目的开发上,这样的按揭没有实质上的基础,其目的就是为了开发和施工,所以,这样就会引起纠纷,使基层商业银行的贷款风险提升。

2.3 按揭款挪用风险

在实际经营中,经常会出现挪用按揭款的现象。商品房建设中通常都是由施工方垫钱修建的,或者是开发商以各种理由拖欠施工款,在一段时间内开发商手中就会拥有银行贷款和按揭款。如果开发商把这些资金用了,就会导致在经营上出现了混乱,最后就是银行的风险不断升高,这样就会造成重大的经济损失。

2.4 抵押物价值风险

当个人住房按揭贷款的抵押物价值评估超过了抵押物本身所包含价值时,银行便不能很好地对银行贷款本息进行抵补,进而导致按揭贷款无法全部收回,因而银行资金回收便会遭遇风险,有些抵押物的处置无法有效变现,最终造成按揭贷款无法及时回收的后果。

3 基层商业银行个人住房按揭贷款的风险防范3.1 做好客户的信用调查

在对客户的信用调查的过程中,应该建立起一个完整的信用档案,一定要在个人住房按揭贷款之前做好信用调查,同时还要委托有专业经验的机构,对其贷款人的信用真实性进行有效的调查。

3.2 建立和完善资金监管制度

在房地产相关项目运行的整个过程中要进行事实的监管,在监管的过程中应该对其房地产资金的入账还有保管等支付事项,这些都是必须要进行严格的监管以及审查,防止个人住房按揭贷款开发商挪用问题的出现。

3.3 建立和完善按揭保险和担保制度

在制度上政府应该制定出一个担保制度,在制度建设上应该涉及到个人住房按揭贷款、住房定期人寿保险还有人身意外保险,在就是住房消费信贷保证保险等相关的种类。

4 结语个人住房按揭贷款从1998年推出后,在基层商业银行已经做到了普及,并成长为基层商业银行主要的业务之一。个人住房按揭贷款的风险是存在的,尤其是基层商业银行,在资金上的期限是比较长的,在操作的过程中也是存在一些不规范的情况,在低压的评估中还是没有做到非常标准,这样就会带来个人住房按揭贷款的风险。所以,我们的基层银行应该进行一个科学的分析个人住房按揭贷款风险的成因,在工作的过程中我们应该要有细致、耐心以及规范化进行工作,严格的执行监管化的制度,这样就会减少个人住房按揭贷款的风险,并且还能够更好地服务社会以及公众,这样就可以实现基层银行的发展以及全面的提高。

爱华网

爱华网