技术分析PK基础分析 交易者

“在对股市的多年研究中,产生了两个完全不同的思想流派,相应地对交易者买什么和何时买这一问题产生了两种极其不同的解决方法。在华尔街的行话中,一种方法通常被称为基础分析,另一种被称作技术分析”。------约翰.迈吉

下面我们来看看并评价两位分别代表基础分析和技术分析的成功人物的投资和投机。

和往年一样,巴菲特给公司股东写了一封信,巴菲特非常诚恳地在信中说道:“在过去的2008年,我在投资上做了一些愚蠢的事情,起码在董事会犯过一次重大投资失误,此外还犯过不少其他投资错误。这些错误决策给公司造成了数十亿美元的损失。”

巴菲特信中所提的“一次重大投资失误”指的是,在国际油价接近高点时加仓,他下决策投资美国康菲石油公司,伯克希尔·哈撒韦公司从2007年持有的1750万股增至去年年底的8490万股。“我没有想到去年能源价格能如此暴跌,这一投资失误给公司造成数十亿美元的损失。”巴菲特表示。

而巴菲特承认所犯的“其他投资错误”指的是,“图便宜”,花了2.44亿美元购买当时两家爱尔兰银行的股票,结果到去年年底为止两家银行的股价狂跌了89%,而且两家公司的股价今年以来还在下滑。但随着全球金融股暴跌,公司财务报表上不得不再减记2700万美元的账面损失。

此外,巴菲特还强调:“我还犯下了疏职的过错,当市场需要我重新审视自己的投资决策并迅速采取行动的时候,我表现的相当幼稚。”

上述巴菲特所犯错误还不是伯克希尔·哈撒韦公司的全部损失,损失最惨重的是该公司长期持有的美国运通和可口可乐两只股票,前者的市值跌了50亿美元,后者则蒸发30亿美元。此外,去年年底持有的3.04亿股富国股份,迄今市值已大跌逾半。

其实,这并不是巴菲特首次承认自己在投资中犯下错误。他在1995年致股东信中曾承认投资存在错误;2003年时公开承认,自己很后悔在上世纪90年代末时,没有趁着可口可乐、吉列等大公司股价处于最高位的时候及时把它们的股票抛掉,并看错沃尔玛;巴菲特还承认,“过早地抛售中石油确实是我犯的一个错误”。

提起巴菲特,人们会把他与价值投资联系在一起。巴菲特是价值投资的成功代表人物。但大众投资者并不清楚价值投资的实质内涵。实际上,就象是牛市引人入市一样,老巴也是因牛市才让人们家喻户晓的。但引进老巴这尊神并大肆宣传的某些机构或某些人却是另有所图,他们打着老巴的名号大谈所谓的价值投资,目地还是为了掩盖市场交易真相。至今这些伪价值投资的陈腔滥调还在蒙蔽着众多的股民。

什么是价值投资?在长沙有家无名粉店,就象你看到的那些街头巷尾的小店一样,毫不起眼。但生意火爆,特点是便宜、汤味好、油水重、炸菜和酸菜免费提供。而那些装璜豪华的正街大店正好与它相反。如果老巴投资粉店,他会选择那一家呢?老巴投资比亚迪的行为就已给了我们回答!现在这家粉店已今非夕比了,开了很多连锁分店,总店店面就价值几佰万,几个股东老板都是百万富翁。

你能不能赚钱,能赚钱并能持续赚更多的钱(所谓成长性),就有投资的价值。这就是老巴的绝招,看来赵丹阳送给老巴的几百万美元是打了水漂。(如赵丹阳敬支烟给我,我早就把这绝招教授给他了!但赵丹阳就是学会了也做不来价值投资,为什么呢?这还得赵丹阳敬支烟给我,我就告诉他为什么。)

巴菲特在2000年中石油H股的股价被严重低估的时候,巴菲特以1.10港元到1.67港元不等的价格大量买进中石油H股23.48亿股。经过7年的持有,在2007年火爆的牛市中又过早的以11.26港元到13.89港元不等的价格将所持有的中石油H股抛售一空。尽管后来股价又涨了一翻,巴菲特承认过早的抛空中石油H股的错误。就是承认自已不懂技术分析的错误。

老巴为什么会前对后错呢?问题的关健是他买入时用的价值投资方法,当时老巴估算中石油H股的股价仅折合油价20元每桶,远低于当时石油市价。所以就悄悄的大量买入。而卖出时又用的价值投资方法,觉得股价的价值已高于油价就抛售一空。并没考虑当时的牛市环境和市场行为,所以少赚几十亿。

同时,我们应注意到老巴是经过7年的持有才获利的,由此表明价值的市场反映是需要很长时间的。而且,如果不在价值的市场反映时期卖出,同样你也赚不到价值回归的价格部分,甚至有可能在这时买入而套牢,从现在中石油H股5元的股价就证明了这一点。

正如上述,在2008年油价接近历史最高位的时候,巴菲特却大量买入康菲石油公司的股票,这不仅仅是对价值投资方法的背离、也是愚蠢的市场行为。截止去年年底,伯克希尔•哈萨韦公司持有的康菲股票达到了8490万股。这导致伯克希尔•哈萨韦公司损失了数十亿美元。巴菲特因此承认他没有预料到能源价格在去年下半年的急剧下降。这种自欺欺人的解释和普通散户没啥区别,亏钱都是因为没预料到市场会下跌啊。而你巴菲特是有几十年投资经验的“股神啊”!

投资中石油是用的价值评估,而投资康菲石油仅是因为油价火爆,正是犯了追高的大忌。而预料之辩解还是幼稚的思维。但巴菲特能够正视自己的失败,而不是寻找借口来推脱责任,这正是巴菲特对股东负责的一种表现,也是值得股东们信任的地方。

“股神”其实也是动物人。也有贪婪和恐慌,巴菲特的投资出现失误反映出他是正常人。如果说巴菲特是用“无压力下犯的错”语焉不详的话来掩盖自已在技术分析的无知。或者是在外界的吹捧下,头脑发热了觉得自已是有些神的基因。在无压力下犯下了幼稚的市埸行为错误。也表明了老巴对市场行为的技术分析缺乏研究,并不懂"炒股”(老巴也不炒股)。炒股的炒字就非常恰当的说明了市场行为是人的行为。价值的价格没有人的市场行为怎么能涨起来呢?

值得令人深思的是在08年秋,巴菲特买进股票后又积极唱多,鼓励投资者像他一样要勇敢地买进,并表示自己充满信心。这与“信心比黄金更重要”的名言多么的类似。而事实上却扩大了他在08年的投资亏损。“信心”能战胜自然规律吗?“信心”只是重复望梅止渴的画饼。摆开道德风险不论,事实证明巴菲特同样具有很大的经验风险。或许老巴以为只要他登高一呼就能挽救美囯的金融危机。同样"振兴规划”的口号,实质上什么也没改变!

(题外话:往往在媒体的大肆鼓噪下,普通大众总容易被名人所影响,甚至被骗。曾任纳斯达克主席的金融贵族麦道夫名声并不低于巴菲特,美国富人都以购买麦道夫基金为荣。我囯有媒体甚至花60万元重金请大股评骗子的罗杰斯来胡说八道。这些名人总能吸引一些愚昧者的眼球。)

在美国巴菲特并不是最会赚钱的,比老巴赚钱历害的人有很多,只是不为我们所知道。许多富有才华的人通过各自的方法获得了洞察市场的能力。詹姆斯·西蒙斯就是技术分析流派的优秀代表人物。西蒙斯一直运用技术分析的方法寻找安全和获利的评估市场状态和趋势,找出最值得买入的股票和最适合买入的时机。并因此获得了长时期的巨大成功。

詹姆斯·西蒙斯,所领导的大奖章基金,在1989年到2006年的17年间,平均年收益率达到了惊人的38.5%。而股神巴菲特过去20年的平均年回报率也不过才20%。詹姆斯·西蒙斯也因此被誉为“最赚钱的基金经理”、“最聪明的亿万富翁”。与美国众多基金公司迥然不同。西蒙斯的公司里少有商学院高材生、华尔街投资分析老手,而是充斥着大量数学、统计学和自然科学博士。就连西蒙斯本人,在投身华尔街之前,也是一名享誉学术界的数学家。

西蒙斯创立的文艺复兴科技公司用超过15年的时间研发计算机模型,大量筛选数十亿计单个数据资料,从中挑选出中意的证券买进、卖出。人们将西蒙斯的这种投资方式称为“定量投资”。

定量投资通过高效、准确、快速处理海量历史数据分析,进而由电脑来挑选符合标准的股票,是一种对定性投资的理性运用。通过计算机实现交易,也可以有效排除人为因素的干扰。通过低买高卖操作,抓住这些短期获利机会就能获得回报。 定量投资让西蒙斯净赚15亿美元,成为全球收入最高的对冲基金经理,15亿的数字差不多是索罗斯的两倍。他所掌管的大奖章基金从成立开始,年均回报率高达38.5%,十几年来资产从未减少过。

令人惊讶的是,西蒙斯带领的大奖章基金却在几次金融危机中都表现得异常坚挺。从1988成立到1999年12月大奖章基金总共获得2478.6%的净回报率,是同时期中的第一名,超过第二名索罗斯的量子基金一倍,而同期的标准普尔指数仅仅只有9.6%。即使在次贷危机全面爆发的2007年,该基金的回报率仍高达85%。

我们不必为文中的这些名词所困扰,所谓定量投资就是研究分析市场运动所产生的数据。对其进行分解、检验、综合及思考。市场的趋势是一步一步来形成的,逐渐才成为一个清晰的,有数据来验证的一个趋势形态。

巴菲特的价值投资,依赖于对个股或公司基本面的全面分析,预测其将来的长期走势,并通过长期持有获利。而西蒙斯则更注重市场趋势,通过发现投资机会获利,对个股的基本面并不关心。

与巴菲特价值投资长期持有的理念不同,西蒙斯这种投资方式基于历史和模拟数据得出统计规律,依据这些定量技术分析的结论实施波段操作、频繁交易。波段操作思想就是西蒙斯躲过风险的法宝。格雷厄姆的经典阐述,“市场先生”喜怒无常,常常会提供给交易者低买高卖的机会,并且还能提供一个“安全边际”,这无疑是波段操作能够成功的重要原因。

索罗斯也认为市场并不能准确地反映市场环境,反映出的总是对现实状况的偏离或曲解,市场参与者所持的并在市场价格中体现的这些曲解的观点在某些情况下影响了本应由市场价格体现的所谓基本面,通俗地说:就是基本面的状况并不一定会通过市场价格体现出来。

与巴菲特买入并持有的投资理念不同,西蒙斯说,他只寻找那些可以复制的获利机会。绝不以"市场终将恢复正常"作为赌注投入资金。"市场终将恢复正常"的意思就是说,未来是不确定的,不能确认价格将恢复以往。"终将”只是一厢情愿的"想像”。现在很多套牢一族还在一厢情愿等待着下一个百年牛市。散户大众受到伪价值投资的宣传蒙骗,以为买入股票就是投资,只知一味持有。毫不知止盈、止损等市场行为方法。进了电梯就不出来了,任你上上下下。

实际上西蒙斯和巴菲特的区别,就是投机和投资的区别。就是技术分析和基础分析的区别。但人们常常把投机和投资两种不同的行为混淆。了解这些差别并确定你使用那种方法是非常重要的。西蒙斯超越巴菲特的惊人业绩就充分证明了技术分析是炒股的最好方法。就凭简单的卖进并持有获利的机率很小,而血本无归的事例不胜枚举。

值得一提的是,西蒙斯不利用杠杆,有多少资金作多少资金的交易,很多投资的风险就在可以承受的范围之内了。那些一夜之间到闭的国际大投行就是过分利用杠杆交易的结果。这尤其值得普通散户的借鉴:炒股要用闲钱,也不要满仓。更不要动用其它用途资金和借钱炒股。

牛市第一高价股中国船舶最高时300元,最低时30元。它究竞值多少呢?如果你是一位坚定的价值投资者,请问负价值权证有价值吗?在牛市那些无价值或低价值的品种照样鸡犬升天,而在熊市那些绩优或蓝筹品种照样跌跌不休呢?

你是买的公司股票还是买的市场股票?事实上公司的价值和股票的价格并无必然的联系。去年我一朋友20多元高位持有上海汽车,从k线看走势不妙,我建议他卖出。他说“没关系,此股有价值,利润预增200%,预报公布日可能涨停呢”,结果是跌停。如果你认为你持有的上市公司股票很有价值,那为什么与它毫不相干的中石油能影响它的价格呢?实际上是市场行为影响了股票的价格。

在自由买卖的股票市场,其市场行为的价格走势反映了该股票的所有信息。股票价格是否能用市盈率来决定?或者用基本面分析的内容来决定?技术分析者不会为这些障眼法而蒙蔽,一只股票今天能在市场上卖多少钱,它就值多少钱。

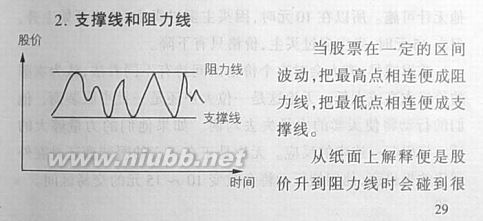

技术分析研究的不是交易品种本身的内容.而是研究的市场交易行为,市场的内函就是交易,交易是市场的灵魂,而正确的交易需要技术分析手段.股票市场是人在交易,人的交易行为推动着市场价格上升和下降.那么价格k线走势图像就会反映了人性的行为.在自由交易的市场中.价格k线走势"包含一切"相关的,甚至不相关的一切信息.研究价格k线就是成功交易者的方向.而学习,实践,勤奋,策略,方法和工具将综合组成你的技术分析体系.

市场行情走势就像一幅永远延伸的图画.如连绵的山头,如起伏的波浪.它们是如何构成的,代表什么含意,这才是交易者需要研究的.而你付出多少,就会了解多少.掌握命运的是自巳,你的方法指导的交易行为,才是造成赚或亏的原因。

爱华网

爱华网