每年的5月底之前要完成上一年度的企业所得税汇算清缴,现在已到5月中旬了,很多企业都在忙着完成这项工作,因此最近常常有客户咨询关于汇算清缴的问题,例如,前两天就有客户打电话问道,他们单位无形资产的摊销年限有十年、五年、三年、二年、一年等若干年限,究竟无形资产摊销年限税法政策上有无明确规定,如何掌握?并且无形资产摊销年限在税务和会计实务上有何规定?

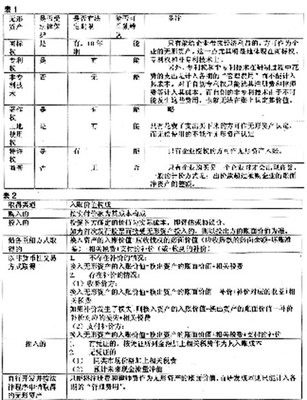

一般情况下,无形资产摊销一般不低于10年;特殊情况下,(1)对经过主管税务机关核准的软件类无形资产,最短可为2年:(2)有法律规定或合同约定使用年限的,按规定或约定年限进行摊销。

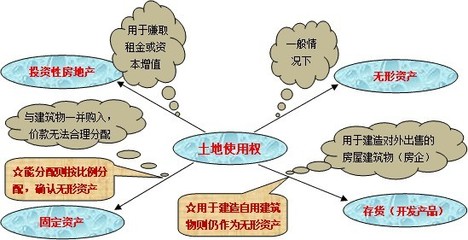

无形资产的摊销统一采取直线法,会计上要求无形资产在预计使用年限内进行摊销;如果预计设用年限超过了相关合同规定的收益年限或法律规定的有效年限,应按照以下原则摊销:一是合同规定了受益年限但法律没有规定有效年限的,摊销年限不应超过受益年限;二是合同没有规定受益年限但法律规定了有效年限的,摊销年限不应超过有效年限;三是合同规定了受益年限,法律也规定了有效年限的,摊销年限不应超过受益年限和有效年限两者之中较短者;四是合同没有规定受益年限,法律也没有规定有效年限的,摊销年限不应超过10年。

与会计上规定的无形资产摊销年限相比,企业所得税法规定的无形资产摊销年限主要有以下不同:一是不考虑预计实际年限是否低于合同规定的受益年限或法律规定的有效年限,应按照受益年限和有效年限两者之中较短者进行摊销;二是合同和法律如果均没有规定受益年限或有效年限的,摊销期限不得少于10年;三是土地使用权应统一按法律规定的有效年限进行摊销,不考虑企业的实际受益年限。

以上是我们对无形资产摊销年限的一些浅谈,希望能对您有所帮助。

泓信联合 —李丽文

2014.5.20

爱华网

爱华网