东方电机制造公司按照《企业会计准则》进行财务处理如下。

根据本案例资料,东方公司应当确认商品销售收入为1600万元。根据下列公式:

根据表4-1计算的结果,东方公司各期的财务处理如下。

1)2008年1月1日销售实现

借:长期应收款 20000000

银行存款 3400000

贷:主营业务收入 16000000

应交税费-应交增值税(销项税额) 3400000

未实现融资收益 4000000

借:主营业务成本 15600000

贷:库存商品 15600000

2)2008年12月31日收到货款

借:银行存款 4000000

贷:长期应收款 4000000

借:未实现融资收益 1268800 (16000000*7.93%)

贷:财务费用 1268800

3)2009年12月31日收到货款

借:银行存款 4000000

贷:长期应收款 4000000

借:未实现融资收益 1052200【1600000-(4000000-1268800)】*7.93%

贷:财务费用 1052200

4)2010年12月31日收到货款

借:银行存款 4000000

贷:长期应收款 4000000

借:未实现融资收益 818500【(20000000-8000000)-(4000000-1268800-1052200)】*7.93%

贷:财务费用 818500

5)2011年12月31日收到货款

借:银行存款 4000000

贷:长期应收款 4000000

借:未实现融资收益 566200【(20000000-12000000)-(4000000-1268800-1052200-818500)】*7.93%

贷:财务费用 566200

6)2012年12月31日收到货款

借:银行存款 4000000

贷:长期应收款 4000000

借:未实现融资收益 294300(4000000-1268800-1052200-818500-566200)

贷:财务费用 294300

但是,企业所得税法对于分期收款销售方式是按照收付实现制来确认收入的。《企业所得税法实施条例》规定:以分期收款方式销售货物的,按照合同约定的收款日期确认收入的实现。对于税收与会计核算的差异应当怎样进行纳税调整?

案例分析

按照合同约定的收款日期确认收入的实现,实际是对权责发生制原则的一种例外,接近于收付实现制原则,企业所得税法在分期收款销售方式的销售确认上与《企业会计准则》出现差异,主要是出于以下考虑:

(1)考虑到收入总额的一致性。企业会计准则规定,对具有融资性质的分期收款销售货物(通常为超过3年),其实质相当于企业向购货方提供了一笔信贷资金,因而企业应按照应收的合同或协议价款的公允价值确定收入金额。应收的合同或协议价款与公允价值之间的差额应当在合同或协议期间按实际利率法进行摊销,并相应冲减财务费用。考虑到在整个回收期内企业确认的收入总额是一致的,税法拟不采用会计准则的规定。对分期收款销售货物的,按照合同或协议约定的金额确认销售收入金额。

(2)考虑到与增值税政策的衔接。销售方企业按照应收的合同或协议价款开具增值税专用发票,计算增值税额。如果企业按照应收的合同或协议价款的公允价值确定收入额,就会造成发票的销售额与会计记账的销售额不一致,会计核算的销项税额与发票的增值税额不一致,从而造成账据不符。同时,购货方也无法抵扣进项税额。

(3)考虑到纳税必要的资金。如果按照权责发生制在货物发出时确认收入,企业还没有收到货款就确认销售,缴纳各种相关税费,必然造成销售企业无款纳税。

企业按照税法规定确认销售,应采用“一交四分期”的处理方法,即:一次交付货物、分期确认收入、分期开具发票、分期交纳税款、分期结转成本。

发出商品时:

借:发出商品 15600000

贷:库存商品 15600000

销售收入2000万元,增值税额340万元,分5年于每年12月31日等额收取货款468万元,收到货款或到合同约定付款日,分期开具发票,分期纳税。

借:银行存款 4680000

贷:主营业务收入 4000000

应交税费-应交增值税(销项税额) 680000

分期结转成本,首先计算销售成本率:

销售成本率=1560÷2000=78%

每期结转成本=400×78%=312(万元)

借:主营业务成本 3120000

贷:发出商品 3120000

年度企业所得税汇算清缴时,对于会计核算与税收的差异进行调整。

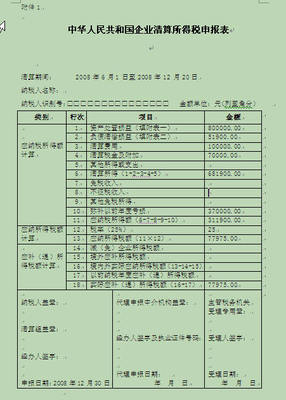

1)2008年的纳税调整

2008年会计处理确认收入为1600万元,税收确认收入为400万元,差额1200万元。在《企业所得税年度纳税申报表》附表三第5行“未按权责发生制确认的收入”的“账载金额”列填写1600万元,“税收金额”列填写400万元,其差额1200万元填在“调减金额”列。同时,附表三第36行“与未实行融资收益相关在当期确认的财务费用”的“账载金额”列填写-126.88万元,“税收金额”列填写0,其差额126.88万元填在“调减金额”列。同时,同时,附表三第40行“其他”的“账载金额”列填写1560万元,“税收金额”列填写312万元,其差额1248万元填在“调增金额”列。

2)2009年的纳税调整

2009年会计处理确认收入为,税收确认收入为400万元,差额400万元。在《企业所得税年度纳税申报表》附表三第5行“未按权责发生制确认的收入”的“账载金额”列填写0,“税收金额”列填写400万元,其差额400万元填在“调增金额”列。同时,附表三第36行“与未实行融资收益相关在当期确认的财务费用”的“账载金额”列填写-105.22万元,“税收金额”列填写0,其差额105.22万元填在“调减金额”列。同时,同时,附表三第40行“其他”的“账载金额”列填写0,“税收金额”列填写312万元,其差额312万元填在“调减金额”列。

以后各年以此类推。

爱华网

爱华网