本文发表于《摩尔金融moerjinrong》

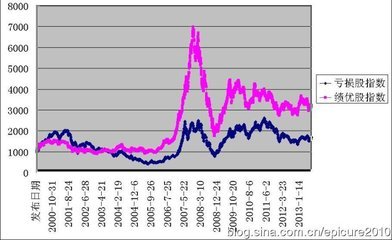

股不在好,有庄则灵!在2000年前后的相当长时期里,A股市场上庄股曾大行其道,中国股市一度出现了千股千庄、无股不庄的壮观场景。如今,A股市场又重回庄股时代,众多小市值股票已沦为庄家纵横驰骋的天下。

近期笔者撰文《A股市场重回庄股时代》,对今年前9月A股市场股价与业绩表现进行了统计分析,结果显示,市值大小几乎成为影响股价涨跌的决定性因素:市值越小,涨幅越大;市值越小,估值水平越高。与股价表现和估值水平形成强烈反差的是,小市值股票业绩表现却远逊于大盘股:市值越小,盈利能力越低;市值越小,成长性越低;市值越小,股息率越低。(详细分析见笔者《A股市场重回庄股时代》一文)

表一、市值规模与股价、业绩表现和估值水平一览表

单位:亿元

项目 | 公司 家数 | 1-9月涨跌幅 | 净利润 | 2013年净资产收益率 | 市盈率TTM | ||

2010年 | 2013年 | 10-13复合增长率 | |||||

1000亿以上 | 28 | 2.24% | 9204 | 13326 | 13.1% | 19.14% | 7.2 |

500-1000亿 | 39 | 3.03% | 2413 | 3900 | 17.4% | 16.24% | 6.6 |

300-500亿 | 46 | 5.52% | 1820 | 1797 | -0.4% | 11.81% | 10.3 |

200-300亿 | 89 | 10.40% | 1198 | 1199 | 0.0% | 8.87% | 19.6 |

100-200亿 | 217 | 16.17% | 945 | 981 | 1.2% | 8.96% | 35.3 |

50-100亿 | 508 | 28.01% | 644 | 684 | 2.0% | 7.93% | 65.9 |

20-50亿 | 1080 | 42.94% | 705 | 571 | -6.8% | 5.28% | 86.8 |

20亿以下 | 460 | 69.49% | 220 | 27 | -50.3% | 0.74% | 860.1 |

合计/平均 | 2467 | 15.19% | 17149 | 22485 | 9.5% | 14.38% | 13.6 |

数据来源:WIND资讯,下同

分析显示,小市值股票的盈利能力、成长性远逊于大盘股;小盘股的大幅上涨,并不是基于其盈利能力和成长性,也不是由于其代表新兴产业,而是基于各种概念、题材的炒作。由于流通盘越小、市值越低的股票,庄家越容易控盘,当前小盘股的暴涨和高估值,很可能是机构坐庄、操纵股价的结果。所有的概念、题材都是浮云,不过是庄家操纵、拉升股价、吸引散户跟风的道具而已。

新兴产业并不必然为投资者提供高回报

在小盘股反复拉升过程中,一个屡屡被提及的理由是,在经济结构转型的背景下,新兴产业代表着未来,传统产业将走向没落,而小盘股以新兴产业为主导,未来成长空间巨大,能为投资者提供更高的投资回报。

个人认为,任何仅仅基于未来想象空间的炒作,与当年网络股泡沫时期的市梦率本质上没什么差别。一个新兴产业的兴起,在给投资者带来投资机会的同时,也带来投资风险,少数企业的成功会给其投资者提供巨额收益,但大批涌入新兴产业的企业却以破产告终;虽然新兴产业成长空间大,但并不必然为投资者带来超额收益。

20世纪40年代末和50年代初,航空运输业作为一个新兴行业,其股票也曾令投资者兴奋不已,就像半个世纪后的互联网股一样。当时,美国最热门的共同基金,当属航空证券基金(AeronauticalSecurities)与飞行器和自动化基金(Missiles-Rockets-Jets & AutomaitionFund)。与其拥有的股票一样,这些基金最终演变为一种投资灾难。

价值投资的奠基人本杰明·格雷厄姆在其1949年版的《聪明的投资者》一书中就曾对此发出警告:

“长期以来,有一种流传甚广的观点认为:成功的投资技巧首先在于找出未来最有可能增长的行业,然后,再找出其中最有前途的公司。 这种投资者也许会买进——比如说——航空股,因为他认为,该行业的前景会比其当前的市场估值更为看好。对这种类型的投资者而言,本书的价值与其说在于向其介绍备受推崇的投资技术,毋宁说在于它对这种投资方法的潜在危险的警告。”

在1973年版的《聪明的投资者》一书中,格雷厄姆写道:“我们很容易地算出,航空运输量会在未来数年获得长足的增长。正因为如此,航空股亦成为投资基金的最爱之一。但是,尽管该行业的业务收入不断增长,但由于技术问题,再加上产能的过度扩张,该行业的利润十分不稳定,有时候会非常糟糕。1970年,尽管该行业的运输量创下了新高,但却为其股东带来了2亿美元亏损。”

格雷厄姆在这里要说明的并不是不要购买航空股,而是说,千万不要“肯定地”认为,某个行业的未来前景一定会好于其他行业。

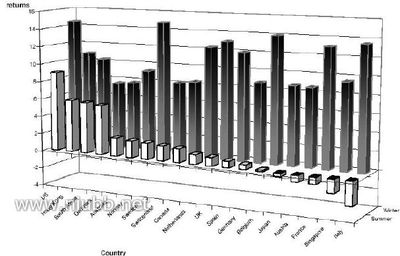

美国沃顿商学院教授杰里米·J·西格尔统计了1957-2003年美国标准普尔500指数原始成份股及新增成份股的投资收益率情况,在过去近50年的时间里,不断有新兴产业的股票进入500指数、大量传统产业的股票被调出500指数;但西格尔的研究却发现,那些长期坚持传统产业、持有标准普尔500指数原始成份股的投资者,其收益率却高于跟随标准普尔500指数、不断买入新兴产业股票的投资者,新兴产业的投资并不能确保超额的收益或丰厚的利润。

以互联网革命为代表的新经济引领了美国90年代的经济繁荣,但为互联网提供宽带的美国电信行业的发展,对热衷于这个行业的投资者而言却是一场具有毁灭性的灾难:

互联网的飞速发展使人们看到了无限的市场空间,引发疯狂的投资热潮。不幸的是需求并没有与供给同步增长。那些曾经狂热的投资者因此蒙受了巨大的损失:从1999-2003年,美国360networks、环球电信、世界通信等100多家电信公司陆续破产。360networks花费8.5亿美元建造的全球速度最快的光纤以微不足道的价格被出售。

近年来,我国光伏行业的发展正重蹈美国90年代电信业的覆辙。受产能大规模扩张以及需求萎缩影响,国内大多数光伏企业陷入停产困境,无锡尚德、浙江协成硅业、江西新余赛维LDK等一大批龙头企业相继宣告破产。A股市场上*ST超日等上市公司也陷入困境。

可见,新兴产业并不必然为投资者提供超额回报。经济结构转型只是为以创业板为代表的小盘股炒作提供了一个诱人的题材而已。

涨幅榜前10公司皆小盘股、今年上半年4家亏损

截止9月30日,A股市场涨幅前十的股票涨幅皆在200%以上。从板块分布看,4家为创业板股票、1家为中小板、5家为主板股票。从行业分布来看,既有钢铁、港口、煤炭开采、汽车零部件等传统行业股票,也有通信、计算机等新兴行业股票。这些股票的共同特征是年初市值规模小:10家公司今年初总市值都在100亿以下,其中,8家公司年初总市值小于50亿。

表二、涨幅榜前10股票市值规模、行业分布

单位:亿元

证券代码 | 证券简称 | 期初 总市值 | 收盘价(元)2013-12-31 | 复权价(元)9-30 | 涨跌幅 | 所属申万行业 |

600381.SH | *ST贤成 | 33.32 | 2.08 | 17.59 | 746% | 煤炭开采Ⅱ |

600255.SH | 鑫科材料 | 44.41 | 7.10 | 35.95 | 406% | 工业金属 |

600715.SH | 松辽汽车 | 11.68 | 5.21 | 22.42 | 330% | 汽车零部件Ⅱ |

600317.SH | 营口港 | 75.73 | 3.51 | 14.34 | 309% | 港口Ⅱ |

002190.SZ | 成飞集成 | 52.30 | 15.15 | 56.45 | 273% | 航空装备Ⅱ |

300324.SZ | 旋极信息 | 30.36 | 27.11 | 100.58 | 271% | 计算机应用 |

600399.SH | 抚顺特钢 | 30.32 | 5.83 | 21.48 | 268% | 钢铁Ⅱ |

300134.SZ | 大富科技 | 43.36 | 13.55 | 49.75 | 267% | 通信设备 |

300232.SZ | 洲明科技 | 20.09 | 19.81 | 70.62 | 256% | 光学光电子 |

300248.SZ | 新开普 | 12.40 | 13.90 | 45.86 | 230% | 计算机应用 |

涨幅前10股票的基本面大多数乏善可陈,10家公司中有4家今年中报亏损,2家去年的年报亏损。以2013年净利润计,除营口港外,市盈率都在100倍以上。其中,位居涨幅榜首的*ST贤成是一家劣迹斑斑、因造假遭证监会查处的股票,该公司去年底靠重组扭亏,今年中报继续亏损。

表三、涨幅榜前10股票净利润和市盈率率一览

单位:亿元

证券代码 | 证券简称 | 2010年 | 2013年 | 去年中报 | 今年中报 | 市盈率2013 |

600381.SH | *ST贤成 | 0.54 | 0.33 | -14.33 | -0.26 | 857 |

600255.SH | 鑫科材料 | 0.54 | -0.54 | -0.15 | 0.28 |

|

600715.SH | 松辽汽车 | -0.50 | -0.27 | 0.04 | -0.07 |

|

600317.SH | 营口港 | 2.16 | 5.11 | 3.03 | 3.64 | 61 |

002190.SZ | 成飞集成 | 0.50 | 0.45 | 0.20 | -0.02 | 430 |

300324.SZ | 旋极信息 | 0.27 | 0.22 | 0.04 | -0.03 | 507 |

600399.SH | 抚顺特钢 | 0.31 | 0.23 | 0.11 | 0.14 | 482 |

300134.SZ | 大富科技 | 2.51 | 0.55 | -0.30 | 3.75 | 288 |

300232.SZ | 洲明科技 | 0.56 | 0.33 | 0.11 | 0.24 | 217 |

300248.SZ | 新开普 | 0.34 | 0.25 | 0.00 | 0.01 | 166 |

这些股票大多有重组、并购或高送转题材。如ST贤成并购药业资产,鑫科材料收购西安梦舟、进军影视行业,松辽汽车拟定增进军影视游戏。而影视、游戏等正是近年来A股市场炒作的热点题材。

纵观中国股市二十多年的历史,上市公司并购重组成功的案例并不多,大多沦为机构炒作的题材。以松辽汽车为例,作为一家老牌上市公司,此前曾先后进行了六次重组,但每一次重组似乎都是一场噩梦的结束和下一个梦魇的开始。历经多轮重组游戏,资产却日趋缩水,股价则随着重组消息的时隐时现而大起大落。如今该公司追逐市场热点而进军影视、游戏行业,是否又是一场游戏一场梦?

去年以来,因华谊兄弟上市以来业绩和股价表现抢眼,影视行业成为市场炒作热点,众多上市公司纷纷宣布拟进军影视行业。其实,稍微看一下华谊兄弟的报表,不难发现,其相当一部分利润是通过减持其持有的手游公司股票而获得,且其盈利不稳定,呈现较大的季度性波动特征,今年中期的净利润同比已出现下滑。那些跟风拟进入影视行业、股价遭爆炒的小盘股其前景又将如何?

十几年前,臭名昭著的银广夏因其超临界二氧化碳萃取项目盈利骤增、股价暴涨;颇具讽刺意味的是,居然有多家上市公司跟风、将超临界萃取项目纳入拟募集资金项目;随着银广夏造假丑闻曝光,超临界萃取项目的盈利神话随之破灭;原先曾将超临界萃取项目纳入募资项目的某些上市公司也在尴尬中取消了相应的圈钱方案。当年银广夏业绩骤增、股价暴涨不过是上市公司操纵利润、配合机构坐庄、操纵股价所致。

涨幅榜前10股票今年中期4家亏损,市值小是其共同特征,部分股票拟通过并购重组进军影视、游戏等市场热门行业。这进一步表明,小盘股的大幅上涨,并不是基于其盈利能力和成长性,而是基于各种概念、题材的炒作。市值大小几乎成为当前市场影响股价涨跌幅的唯一决定性因素,而概念、题材不过是机构操纵、拉升股价、吸引散户跟风的道具而已。

华鼎系浮现庄股魅影

去年12月,私募基金华鼎兴业重仓持有的百圆裤业、三江购物、泰亚股份等多只股票在基本面没有突发性利空消息的背景下股票价格出现连续暴跌,引发媒体广泛关注,一些媒体质疑华鼎兴业有参与坐庄、操纵股价之嫌,百圆裤业、三江购物、泰亚股份等个股被称为“华鼎系”。百圆裤业为此被迫停牌多日进行自查。

个人认为,百圆裤业等股票表现出明显的庄股特征,一方面,股价走势与业绩严重背离:以百圆裤业为例,2013年前三季度净利润同比下滑了24.6%、每股收益仅为0.24元,股价走势却天马行空、异常坚挺,由最低7.73元上涨至26.97元,最大涨幅高达248.9%;另一方面,除了华鼎系同时持有上述三只股票外,2013年前三季度新进的个人股东中,有多个个人股东在华鼎系三只股票的前十大流通股东名单中来回跳动,这也是机构坐庄的一个较为典型的特征,为了便于操纵股价,庄家通常会收集众多个人股东账户通过对倒等操纵股价。华鼎基金则有可能是庄家通过私募筹措资金的融资平台。

在股价大幅上涨之后,华鼎系三只股票于去年底同步出现持续暴跌的走势,这与当年德隆系老三股因庄家资金链断裂而上演高台跳水的惨剧惊人相似,机构坐庄操纵股价的特征较为明显。

百圆裤业去年净利润同比下滑39.9%、今年中期净利润同比又大幅下降44.8%。虽然业绩大幅下滑,但该公司公告拟收购跨境电商环球易购100%股权,借助这一并购题材,该股今年4月份以来股价由13元一线上涨至52元多,在不到半年间股价翻了两番。

华鼎系的另一只股票泰亚股份去年净利润同比下降93%、今年中期则陷入亏损困境。然而,该股今年初股价暴跌后停牌了近半年,7月份该公司公告拟通过资产置换、进入传媒行业,股价在随后不到一个月时间里实现翻番,由7元多涨至14元多。

借助重组题材吸引散户跟风、在短期内推动股价暴涨,是庄股时代常见的操盘手法。亿安科技、中科创业等当年声名显赫的强庄股都曾导演了一幕幕资产重组的大戏,借助资产重组、股价反复拉升。华鼎系所持多只股票最近一年多来走势异常,有明显的机构操纵特征。

虽然坐庄是违法的,但庄股魅影依然浮现,一家私募基金幕后隐现三只庄股,目前A股市场究竟有多少只庄股?

小盘股暴涨,庄股的集体狂欢?

今年以来,小盘股与大盘股呈现出两极分化走势,以创业板为代表的小盘股暴涨,与基本面明显背离;个人认为,小盘股价格大幅上涨的内在原因很可能是庄股的集体狂欢。

在2000年前后的相当长时期里,A股市场上庄股曾大行其道,股不在好,有庄则灵,中国股市一度出现了千股千庄的壮观场景。这其中最经典的当数亿安科技。通过收购控股ST锦兴,庄家罗成由幕后走向前台,并将之更名为亿安科技,为配合股价拉升,通过各种方式频频发布利好,当股价问鼎百元之后,其新闻发布会甚至开到了庄严的人民大会堂。尽管市场质疑之声不绝于耳,庄家最终却从容出货。证监会为此开出了8.98亿元的天价罚单,但庄家罗成早已携巨款逃之夭夭,天价罚单成笑谈。

在此后近五年的熊市中,各路庄家纷纷从股市撤离,未能全身而退的庄股则因资金链断裂而上演高台跳水的惨剧,2004年初德隆系的崩盘,宣告了庄股作为一个时代的谢幕。

然而,近年来,尤其是2013年以来以创业板为代表的小盘股的炒作之风渐浓,相当多个股走势愈来愈显现出当年庄股时代的炒作风格,曾经销声匿迹的庄股时代有卷土重来之势。为了配合大小非高位减持,各种所谓的市值管理公司粉墨登场,不能排除其与上市公司大股东联手坐庄、操纵股价之嫌。小盘股2013年以来的暴涨,多方面显现出典型的庄股特征。

①股价特立独行,走势与业绩背离

与上述华鼎系三只股票相类似,很多小盘股业绩下滑甚至亏损,股价却出现暴涨,期间各种概念、题材满天飞。如前文所分析,今年1-9月,股价涨幅榜前10公司中,年初总市值都是100亿元以下的小盘股,其中,4家公司今年中期业绩亏损。今年前9个月,市值20亿元以下的460家上市公司平均涨幅高达69.5%,其净利润却由2010年的220亿元下降至2013年的27亿元,年均复合增长率为-50.3%,今年上半年净利润由去年同期的25亿元下降至14亿元,同比下降45.8%。

②高换手率,高交易成本

统计显示,小盘股换手率惊人。以创业板为例,最近一年(2013年10月-2014年9月)创业板平均换手次数高达11.08次,355家创业板上市公司中,年换手率高于10次的有166家。

高换手率是机构坐庄的一个典型特征,庄家为了吸引散户跟风,通过自买自卖对倒操作、制造价涨量升的走势,成交量大幅放大。目前A股市场实行T+1交易制度,当天买入的股票当天不能卖出,日换手率40%甚至50%,意味着差不多有近一半的股票完成换手,没有庄家的对倒操作,仅仅由散户的参与,很难出现如此高的换手率。

高换手率的一个副效应是交易成本高昂:以年换手34.51次的三丰智能为例,今年1-9月股票交易总金额为252.41亿元,证券交易印花税率为1‰(只对卖方征收),假设券商交易佣金为万分之五,则一次交易买卖双方合计的券商佣金也为1‰,今年1-9月交易印花税费用和券商佣金费用合计高达5048万元;该公司自由流动股本为9210万股,以此计算,今年前9月该股每股交易成本高达0.55元;而今年前三季度该股每股收益仅为0.08元,其每股交易成本是每股收益的6.85倍!每股年交易费用居然远高于每股收益,如此疯狂换手究竟是为什么呢?虽然该股前三季度业绩同比下滑2.48%,但今年前9月其股价却大幅上涨了77.3%。业绩大幅下滑、股价大幅上涨,换手率惊人之高,如果没有机构坐庄操纵股价,很难解释该股如此异常表现。

如此高的换手率注定是不可持续的,否则,上市公司为投资者创造的价值将持续低于投资者的交易费用,投资者最终将一无所获、只是为税务局和券商打工而已。

③大小非越减持,股价越涨

大小非减持,在A股市场曾长期被视为洪水猛兽。为了减少对市场的冲击,2012年底在管理层的干预下,首批上市的创业板公司曾集体发布公告,推迟大小非限售股上市流通。从正常的市场逻辑来看,大小非减持,会增加市场的供给,短时间内会对股价走势产生负面效应。从香港一些H股机构减持工行、建行等的股票来看,往往采用折价向市场配售的方式,大小非减持显然会对股价短期走势构成压力。

然而,2013年以来,众多小盘股大小非减持,股价却不跌反涨。以中超电缆为例,今年8月-9月间,其大股东先后8次减持,累计减持12000万股,减持数量占其总股本的24.98%;如此大规模减持之下,其股价却由7月末的8.75元上涨至9月末的11.59元、涨幅高达32.5%,远高于同期中小板指数涨幅。

大小非越减持,股价涨得越高,这显然有悖常理。不能排除一些上市公司大股东与市值管理公司联手坐庄、操纵股价,以实现高位减持的可能性。

由于小盘股价格易于操纵,加之新股IPO一度暂停、管理层承诺今年内IPO在100只左右,为机构做庄小盘股提供了炒作机会。一些小盘股频频发布利好、制造种种炒作题材,配合股价拉升,与当年庄家对亿安科技的炒作过程本质上并没有什么不同。一旦机构庄家出货完毕,买单的注定是二级市场的投资者,那些为配合机构坐庄而精心编织的美丽故事都将化为泡影。

个人认为,2013年以来,以创业板为代表的小盘股暴涨,缺乏基本面支撑,股价的上涨很可能是一轮由机构幕后导演的庄股的集体狂欢。

爱华网

爱华网