今年券商出现了的大幅融资动作,这些券商再融资是好事还是坏事?投资者可以参与嘛?券商融资做什么用途呢?

我们先看看券商的融资情况:东吴证券昨日晚间发布公告,拟非公开发行不超过7亿股,募资不超过52.08亿元。今年以来,西南证券于3月2日发布非公开发行预案,拟募资43.6亿元;光大80亿元规模的非公开发行申请也已在获证监会发改委无条件通过;兴业证券则在上周完成了38.7亿元规模的非公开发行。

券商集中推出再融资计划,显示券商对未来相关创新业务的发展仍有强烈预期,并正在进行积极部署,再融资用于增加公司资本金,扩大包括创新型自营投资、信用交易等业务的规模。

创新事物的产生视乎机遇,需要恰当的时间、恰当的环境,否则事半功倍。综合行业背景分析:一、券商处于有史以来运作最规范、财务最稳健、基础最厚实的时期;二、券商同质化经营严重,面临盈利模式和业务模式转型压力;三、利率和汇率市场化改革正在加速深化,金融产品定价、风险管理、财富管理已成为全社会的迫切需要;四、国内外券商经营差距巨大,我们需要参照国际经验,加强国内券商经营建设,应对逐渐开放的中国金融市场。

从2012年年中券商资管放开之后,券商资产管理规模迅速增长。中国证券业协会统计数据显示,截止到2012年12月31日,114家券商受托的资产管理规模达到1.89万亿元,较2011年年末的2818.68亿元,券商资管业务一年之内增长了5.7倍。一年间资管规模的扩大和未来券商资管能力好坏会体现在公司业绩中。

参考国外金融体系改革进程和实现功能:

英国、日本两国分别于1986年和1998年对金融体系进行了“BigBang”(大爆炸)改革,突破传统分业管理的框架,放开对“全能银行”的限制。美国则在1999年颁布《金融现代化法案》,废除了主宰美国银行业多年的《格拉斯-斯第格尔法》,准许商业银行、投资银行和保险公司互相进入对方的领域。

金融全球化和全能型银行是国外投行的发展方向,不仅分散了投行业经营风险,也扩大了盈利空间,国内券商创新方式可以参考该模式。

目前国内券商业务集中在一级市场的承销业务、二级市场的经纪业务和自营业务。未来创新方向总结几大方面:一、监管:监管放松、鼓励首创;二、产品:产品创新、扩大范围;三、业务:扩大自营、放开直投、支持跨境、组织创新;四、资金:鼓励上市和并购、调整风控指标、结构性优化资本。

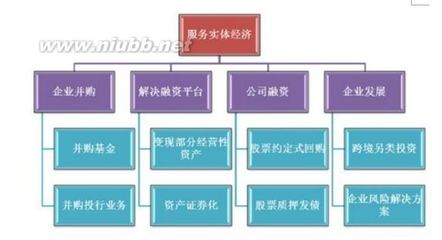

下面是券商创新后的经营功能图:

券商业务将从证券市场延伸到所有金融市场,金融全产业链延伸布局窗口开启,未来不仅是资本市场中介属性(协助IPO上市、证券交易等),要从一个标准化产品提供者变成综合金融服务提供者,具备部分银行、投行功能,将承担三个最重要的身份:资本中介、财富管理、风险管理。

我们仅举例2004年数据,从收入规模看,仅美林、高盛、雷曼和摩根斯坦利四家券商收入总数1033.72亿美元,同年我国所有券商总营业收入为260亿元,占美国四大券商收入的25%,规模差距悬殊。

从收入来源及比重来看,国外券商传统业务占比30%(交易、佣金和承销),并总体趋势是逐年降低,而且我们这两项业务收入占总收入70%以上。国外券商咨询顾问、资产管理、基金销售等新收入呈不断上升趋势。

成熟的海外市场,大型投行均注重打造自己的核心竞争力,业务侧重点有所不同。诸如高盛长于包销、美林证券善于对客户进行投资理财业务、雷曼兄弟擅长固定收益证券交易和研究、摩根士丹利分别主攻投行业务和资管业务,各有特色使他们在竞争激烈的市场中始终占有一席之地。

整体行业来看,券商创新是我国金融业重大改革。目前我国的券商资产规模加起来还不如高盛一个公司大。未来中国也会诞生国际一流、可以比肩美林、高盛的证券公司。看看目前国内金融权重股集中在银行、保险,无论板块权重和个股规模,券商板块远远落后,我们会看到未来平分秋色!

目前我国的券商同质化明显,都是靠天吃饭,目前还看不到创新业务给券商带来的变化,只要这种靠天吃饭情况不改变,则券商股就不能投资,再融资也最好不参与。未来我国券商创新后,混业经营的行业政策环境促进证券业的技术含量和专业化程度不断增加,可以预见,公司间差异化经营会体现出来,个股的股价表现也会不同,不再都是牛市中效益好、熊市中难过活的状态。

未来我们会持续关注券商的再融资进程、创新过程,如果中国出现券商变成投行这样的机会,则这个券商现在的资产规模不是最重要的,最重要的是要是券商本身运作规范,最好是民营券商,并有一定得资金实力,同时公司创新能力强,位置则是总部地处北上广地区的券商才有机会。

爱华网

爱华网