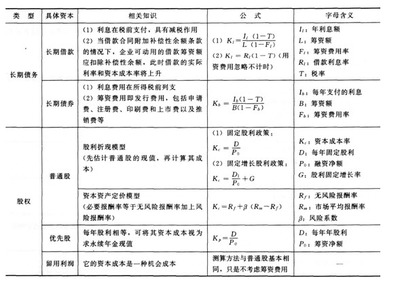

个别资本成本率是指某种特定筹资方式下的资本成本率。例如,股票资本成本率、债券资本成本率、长期借款资本成本率。企业在比较各种筹资方式时,需要使用个别资本成本率。

个别资本成本率的计算[2]

个别资本成本率是企业资本占用费与有效筹资额的比率,基本公式为:

或

式中:K——资本成本率,以百分率表示;D——资本占用费;p筹资总额;F——资本筹集费用额;f——筹资费用率,即资本筹集费占筹资总额的比率。

为了满足企业进行长期筹资决策的需要,应区别各种来源测算其资本成本,其中包括:长期借款成本、债券成本、优先股成本、普通股成本、留存收益成本。

1.长期借款资本成本率

企业长期借款的资本成本是由借款利息和筹资费用构成的,借款利息计人税前成本费用,可以起到抵税的作用,因此,一次还本、分期付息借款的资本成本率为:

式中:KL——长期借款资本成本率;IL——长期借款年利息额;L——长期借款筹资总额;fL——长期借款筹资费用率;T——所得税率。

式中:i——长期借款的利率。

若长期借款的筹措费用(主要是借款的手续费)很少时,也可以忽略不计。忽略手续费时。长期借款的资本成本率为:

KL = i(1 ? T)

如果银行要求借款企业在银行中经常保持一定的存款余额作为抵押,即合同中附加补偿性余额条款时,计算长期借款成本率应该将存款保留余额从长期借款总额中扣除,因为企业并未真正使用这部分资金。此时,借款的实际利率和资本成本率都会上升。

如果在一年内结息次数超过一次,为M次,借款期数为N年,则借款的实际利率,即资本成本率为:

式中:M——1年内借款结息次数;N——借款年数。

【例】某公司从银行取得5年期借款800万元,年利率为5.2%,每半年结息一次,到期一次还本,公司所得税税率为33%。这笔借款的资本成本率为:

2.长期债券资本成本率

发行债券的成本,主要指债券利息和筹资费用。债券利息是事先根据资本市场上的利率情况确定的。按照规定,发行债券的企业定期支付的债券利息是在税前支付的,因此,企业实际上少缴了一部分所得税,那么企业实际负担的债券利息为:债券利息?(1一所得税税率)。债券的筹措费即发行费用,包括申请费、注册费、印刷费、上市费和推销费等。所以,长期债券的资本成本率为:

式中:KB——债券资本成本率;B——债券筹资总额,按发行价确定;fB——债券筹资费用率。

【例】某公司准备发行10年期长期债券,其面值为l000元,票面利率为8%,实际发行价格为1100万元,平均每张债券的发行费用8元,公司所得税税率33%,测算该债券的资本成本率。

3.优先股资本成本率

企业发行优先股股票,同发行债券和长期借款一样,需要支付筹措费,如注册费、代销费等。其股息也要定期支付。但由于股息是税后支付的,没有享受所得税优惠,所以其资本成本率的计算与债券和长期借款不同,公式为:

式中:KP——优先股资本成本率;D——优先股每股年股利;P——优先股发行价格;fP——优先股筹措费率。

【例】某公司发行面值每股100元的优先股100000股,年股利率为6%,发行费用为股金总额的2%,则优先股的资本成本率为:

当企业资不抵债时,优先股股东的索偿权,次于长期贷款的债权人和长期债券的持有人,所以优先股的投资风险比长期贷款和长期债券的投资风险高,因而优先股的股息率一般高于借款的利率和债券的利率。同时优先股股票不仅筹措费较高,而且支付优先股股息不会减少企业应缴的所得税,所以优先股的成本率明显高于债券的成本率。但是,发行优先股筹集的资金是自有资金,可以被企业长期占用,因此在一定条件下,企业仍乐于采用这种筹资方式。

4.普通股资本成本率

由于普通股的股利率是不固定的,需要根据每年的盈利情况而定,这就使得普通股的资本成本率与优先股有所不同。按照资本成本实质是投资者要求的收益率的思路,计算普通股资本成本率的方法相当于计算普通股要求收益率的方法。计算方法主要有:股息率加增长率法、资本资产定价模型法。

(1)股息率加增长率方法。如果公司采用固定增长股利的政策,股利固定增长率为G,则普通股的资本成本率为:

式中:KC——普通股资本成本率;D——普通股每股年股利;P——普通股发行价格;fC——普通股筹措费率;G——股利年固定增长率。

【例】某公司普通股目前市价为10元,估计年增长率为5%,预计第一年发放股利o.6元,筹资费率为股票市价的4%,则发行普通股的资本成本率为:

(2)资本资产定价模型法。资本资产定价模型是西方金融理论学界的威廉?夏普等人在资产组合理论基础上的又一新发展,广泛应用于发达市场国家的投资价位评估与基金管理中。资本资产定价模型的内容可以简单描述为:普通股股票的预期收益率等于无风险利率加上风险补偿(也称风险溢价或市场风险报酬率)。采用此原理计算普通股资本成本率,其公式为:

KC = RF + β(RM ? RF)

式中:RF——无风险报酬率;β——某种股票的风险对证券市场风险的敏感程度;RM——证券市场的平均报酬率。

【例】某公司准备发行普通股筹资,此时无风险利率为2.5%,市场平均收益率为8%,根据同类上市公司的卢系数预测该股票的卢系数为1.25,计算该股票的资本成本率为:

企业在清算时,普通股股东的索偿权不仅在债券持有人之后,而且也在优先股股东之后,其投资风险最大,因而股利率比债券利息率、贷款利率和优先股股利率都高,另外,其股利率还将随企业经营状况而逐年变化。一般言之,如果企业的收益逐年增加,则企业支付的股利也将逐年增长,所以普通股资本成本率最高。

5.留存收益的资本成本率

留存收益也叫留用利润,包括盈余公积金和未分配利润。盈余公积金是企业按照国家有关规定从利润中提取的公积金,包括法定盈余公积金、任意盈余公积金和法定公益金。

国家为维护债权人的利益和企业职工的利益,避免“吃光分净”,保证企业健康稳定发展,规定企业要从税后利润中按比例提取盈余公积金。盈余公积金可用于弥补亏损、转增资本金和职工福利事业支出等。

未分配利润是企业历年累积的,留待企业以后年度分配的利润。实际上,留存收益在使用期内是不需要支付成本的,但由于股东放弃了现金股利,便承受一定的机会成本。所以我们假设它是一种投资,此时,股东希望这部分留用利润能获得与普通股相同的报酬。因此,留用利润资本成本率的计算与普通股的资本成本率基本相同,只是不考虑筹资费用。

当股利每年有一个稳定增长率时,留存收益的资本成本率为:

式中:KE——留存收益资本成本率;D——第一年普通股股利;P——股票价格;G——股利每年的增长率。

由于留存收益不需支付筹措费用,所以其资本成本略低于普通股的成本率。

企业在选择融资方式时,要考虑不同筹资方式的资本成本水平,一般言之,按资本成本率从低到高的顺序排列,以上五种筹资方式依次为:

长期借款<长期债券<优先股<留存收益<普通股

爱华网

爱华网