M0 (现钞):是指流通于银行体系以外的现钞,即居民手中的现钞和企业单位的备用金,不包括商业银行的库存现金。

M1 (狭义货币):M0加上商业银行活期存款构成。

M2(广义货币):由M1加上准货币构成。准货币由银行的定期存款、储蓄存款、外币存款以及各种短期信用工具如银行承兑汇票、短期国库券等构成。

我国参照国际货币基金组织的划分口径,把货币供给层次划分如下:

M0 =现金

M1 =M0 +活期存款

M2 = M1+城乡居民储蓄存款+定期存款+其他存款

M3=M2+商业票据+大额可转让定期存单

中央银行控制货币供给量的方法:

尽管货币供给量的货币并不完全由政府(中央银行)决定,并不完全等同于政府印刷的钞票,但是政府可以通过各种手段来强有力地影响货币供给量。中央银行影响货币供给主要通过下述三种方式。

1.公开市场业务

公开市场业务是指在金融市场上,中央银行卖出或买进有价证券,其中主要是各种政府债券。买进或卖给出有价证券是为了调节货币供应量。买进有价证券,把货币投入市场,从而增加货币量。卖出有价证券,使得货币回笼,从而减少货币供给量。

2.调整贴现率

贴现是商业银行向中央银行的贷款方式。当商业资金不足时,可以用客户借款时提供的票据到中央银行要求再贴现,或者以政府债券或中央银行同意接受的其他“合格的证券”作为担保来贷款。再贴现与抵押贷款都称为贴现。商业银行向中央银行进行这种贴现时所付的利息率就称为贴切现率。中央银行降低贴现率,使商业银行得到更多的资金,这样就可以增加它对客户的放款,放款的增加又可以通过银行创造货币的机制增加流通中的货币供给量,降低利息率。相反,中央银行提高贴现率,使商业银行资金短缺,这样就不得不减少对客户的放款或收回货款,贷款的减少也可以通过银行创造货币的机制减少流通中的货币供给量,提高利息率。

3.改变法定存款准备率

准备金率是商业银行吸收的存款中用作准备金的比率,准备金包括库存现金和在中央银行的存款。中央银行变动准备金率则可以通过对准备金的影响来调节货币供给量。假定商业银行的准备率正好达到了法定要求,这时中央银行降低准备率就会使商业银行产生超额准备金,这部分超额准备金可以作为贷款放出,从而又通过银行创造货币的机制增加货币供给量。相反,中央银行提高准备率就会使商业银行原有的准备金低于法定要求,于是商业银行不得不收回贷款,从而又通过银行创造货币的机制减少货币供给量。

除了上述三种主要工具外,中央银行还有其他一些次要的货币政策工具。例如,道义上的劝告,即中央银行对商业银行的贷款、投资业务进行指导,要求商业银行采取与其一致的作法。这种劝告没有法律上的约束力,但也能起作用。

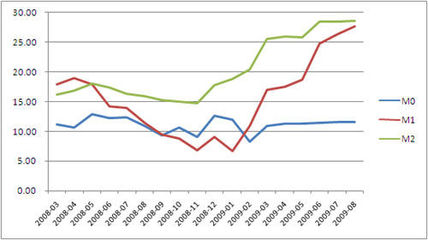

在这三个层次中,M0与消费变动密切相关,是最活跃的货币;

M1反映居民和企业资金松紧变化,是经济周期波动的先行指标,流动性仅次于M0;

M2流动性偏弱,但反映的是社会总需求的变化和未来通货膨胀的压力状况,通常所说的货币供应量,主要指M2。

实证经验表明,M1增速与A股走势之间呈现出显著的正向关系,特别是一旦M1上升且与M2出现“金叉”时,这将大大拓展A股市场的上升空间。

进一步分析M1增速与A股走势也会发现,有两大特征特别值得关注:

一是M1从低点持续走高的时间越长(一般超过6个月)和强度越大,那么股市上涨的可靠性和可持续性就越强。当然,有一种情况值得注意,M1和M2出现“犬牙交错”状走势时,股市走势往往会呈现“横盘整理”特点,或仅会出现波段性的小行情。

二是M1上穿M2(“黄金交叉”)或M1下穿M2(“死亡交叉”)的时点,往往是判定股市走势趋势的重要“节点”:当M1“金叉”M2后并持续走高时,市场往往会出现单边的上涨走势,行情将一直持续到M1出现高点为止。尽管有时也会出现行情延后的情况,但很容易判定延后的时间窗口,即当M1下穿M2之时,行情往往会开始步入下跌趋势。

事实上,与A股走势具有反映宏观经济的晴雨表功能一样,M1增速变化也能真实地反映经济运行的变化。这是因为,M1对应的是个人手中的现金和企业的支票,当M1增速大于M2时,这不仅意味着企业的活期存款增速要大于定期存款增速,而且也意味着居民的现金支出和企业的交易结算量在上升。这表明,居民的消费开始活跃、企业的采购和生产投资活动也在上升。这通常又反映了微观主体的盈利环境改善、盈利能力增强等信号,此时宏观经济将处在景气上升时期。反之亦然。

所以,一旦M1出现趋势性上升,且M1增速超过M2,特别是当两者出现“金叉”时,一方面预示了经济基本面已出现向好或转好信号,另一方面也显示了存款活期化将有利于满足投资市场(包括A股市场)的充裕流动性需求。从历史上看,当作为观察宏观经济变化先行指标的M1出现趋势性上升,特别是当M1与M2出现金叉时,股票市场总是会跟随出现趋势性的上涨行情。

爱华网

爱华网