企业所得税法实施条例第95条释义

第九十五条企业所得税法第三十条第(一)项所称研究开发费用的加计扣除,是指企业为开发新技术、新产品、新工艺发生的研究开发费用,未形成无形资产计人当期损益的,在按照规定据实扣除的基础上,按照研究开发费用的50%加计扣除;形成无形资产的,按照无形资产成本的150%摊销。

[释义]本条是关于研究开发费用的加计扣除的方式的具体规定。

本条是对企业所得税法第三十条第一项的细化规定。企业所得税法第三十条第一项规定,企业开发新技术、新产品、新工艺发生的研究开发费用,可以在计算应纳税所得额时加计扣除。与直接减免税相比,加计扣除的对象是企业的某些具体支出项目,在这些项目上支出越多,得到的优惠越大,因此加计扣除对于鼓励企业加大对某些项目的支出更有针对性。直接减免税政策一般都有严格的限制条件和执行期限,而加计扣除则往往是一项长期且适用企业范围吴广的政策,故目前世界各国普遍采用加计扣除方式作为鼓励企业加大某些方面投入的手段。我国国家中长期科技发展规划纲要指出,要把提高自主创新能力摆在全部科技工作的突出位置,营造激励自主创新的环境,推动企业成为技术创新的主体,努力建设创新型国家。科技开发投入是科技创新的物质基础,是科技持续发展的重要前提和根本保障。据有关资料,2005年我国研究开发费用支出占国内生产总值比重为13%,科技规划纲要提出,要通过多方面的努力,使我国全社会研究开发投入占国内生产总值的比例逐年提高,到2010年达到2%,到2020年达到2.5%以上。

为贯彻落实科技规划纲要精神,鼓励企业自主创新,企业所得税法中保留了对企业研发费用加计扣除的优惠,企业所得税法对此项优惠政策作了明确规定。这一规定有利于引导企业增加研发费用投入,提高我国企业核心竞争力。原内资、外资税法在法律法规层次,并没有明确规定企业研发费用的加计扣除,只是在有关政策性文件中规定,对企业研究开发新产品、新技术、新工艺所发生的研发费用,在按规定实行100%扣除基础上,允许再按当年实际发生额的50%在企业所得税税前加计扣除,即如果企业当年开发新产品的研发费用实际支出为10000元,就可按15000元(1000*150%)数额在税前进行扣除,在税前多扣除5000元,在适用税率为25%的情况下,可以少缴所得税1250元,以体现对研发支出的鼓励政策。原内资外资企业所得税关于加计扣除的规定,层次较低,给纳税人的可预期性和保障性程度不高。为了增强此项税收优惠政策的权威性和稳定性,企业所得税法在第三十条第一项规定,企业开发新技术、新产品、新工艺发生的研究开发费用,可以在计算应纳税所得额时加计扣除,使其成为一项长期性的税收优惠政策。但是,企业所得税法的这一条规定没有明确这种优惠方式是如何具体加计扣除的?加计扣除的标准是多少?为增强企业所得税法的可操作性,切实落实税收优惠政策对企业研发费用投入的促进作用,本条对企业所得税法涉及的上述几个重要问题作了进一步细化和明确。本条的规定,可从以下几方面来理解:

一、本项允许加计扣除的研发费用是指企业为开发新产品、新技术、新工艺所发生的研究开发费用在这里,新产品、新技术、新工艺的界定是关键,一般而言,将从在中国境内是否形成相应的研究开发成果为标准来认定新产品、新技术、新工艺。研发费用的具体范围,将由国务院财税主管部门通过规章进行明确。

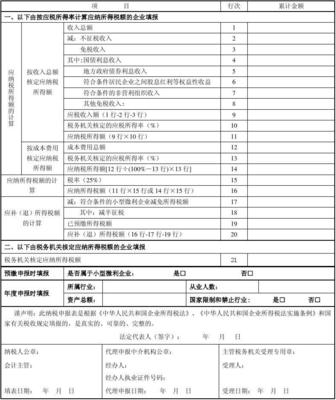

二、研究开发费用的具体加计扣除方式

研究开发费用的具体加计扣除方式为:未形成无形资产的研发费用,计入当期损益,在按规定实行100%扣除基础上,按研究开发费用的50%加计扣除;形成无形资产的研究开发费用,按无形资产成本的150%进行摊销。也就是按照研究费用是否资本化为标准,分两种方式来加计扣除,其准予税前扣除的总额是一样的,即都是实际发生的研发费用的150%。之所以分这两种方式予以加计扣除,是因为企业的研发投入,由于科学研究过程中各种不可预期的因素较多,研发费用的投入并不一定都能形成新产品、新技术、新工艺,若只鼓励形成无形资产的研发费用加计扣除,那么从某种程度上将束缚企业研发费用的投入。研发费用的加计扣除,鼓励的是企业的研发行为,只有研发行为的存在,才可能形成新产品、新技术、新工艺。如果研究开发未形成无形资产的,则计入企业的当期损益,应当加计在当期扣除;如果形成元形资产的,则属于资本化的费用支出,构成无形资产的成本,应允许加计后作为无形资产的成本,按照规定摊销。

爱华网

爱华网