其实,人们的这种认识是错误的,无论是这次储蓄存款利率上调,还是以后储蓄存款利率进行上调,都要根据所选择的定期储蓄存款储种,所存的时间通过公式准确计算衡量提前支取后进行转存合算,还是不转存合算,再决定取舍。而同样,在急用钱的情况下,如果持有未到期的定期储蓄存单,很多人也会急匆匆去银行把定期储蓄存单提前支取来解燃眉之急。人们的这种做法也是错误的,因为现在多数银行都推出了存单小额质押贷款业务,只要拿未到期定期储蓄存单质押,就可通过贷款的途径获取资金。所以在定期储蓄存款提前支取时也需要多想想,多算算,应根据尺度,去看手中的定期储蓄存单究竟是该提前支取好,还是用该定期储蓄存单质押进行贷款合算。

遇到这两种银行定期存单要提前支取的情况,对于当事人必须算好帐,只有如此才会让自己获得最大“利益”。

下面笔者便不妨把加息后定期储蓄存款转存是否合算的公式介绍给大家,以供参考:

公式之一:储蓄存款利率上调后该不该转存:

我们试举一例。如李女士持有1张1年期的80000元定期储蓄存单,在此次加息当天,李女士的该定期储蓄存款正好存了30天。是提前支取后进行转存合算呢,还是继续持有这张存单不转存合算,李女士很是为难。其实,解决问题的办法很简单,李女士只要套用笔者所提供的计算公式就会迎刃而解。

360天×存期×(调整后定期年利率-调整前定期年利率)÷(调整后定期年利率-活期年利率)=界定的转存时限。

即360天×1年×(2.50%-2.25%)÷(2.50%-0.36%)=43天

根据以上公式计算的结果可见,界定的转存时限是43天,也就是说,李女士这张1年期的80000元定期储蓄存单还是去银行提前支取后再进行转存比较合算。而假如李女士的这张定期储蓄存单的存款时限已经超过了43天,比如说4天、50天,甚至更长那还是不转存为妙。

根据这一公式,笔者还得出3个月、6个月、1年期、2年期、3午期和5年期定期储蓄存款所对应的界定转存期限分别为12天、22天、43天、115天、161天和282天以内,如果这些不同档次的定期储蓄存款的存款时限已经过了这个天数,建议大家就不要盲目去银行进行转存了,如果一旦进行转存那不仅不会多得利息,反而还要损失利息。而且,这一公式适合任何一次储蓄存款利率上调后的计算。

公式之二:定期储蓄存单该质押还是该提前支取。

我们先不妨把提前支取定期储蓄存单时的利息损失与小额质押贷款利息支出相等时的天数界定为E,假设现在马先生有一张60000元的1年期定期储蓄存单,其年利率为a%,现行活期储蓄存款年利率为b%,银行小额质押贷款年利率为c%,她的此定期储蓄存单要作提前支取。

则定期储蓄存单利息损失为:

A=60000×a%-60000×(b%÷360)×E

从现在贷小额质押贷款到定期储蓄存单到期所支付贷款利息为:

B=60000×(360-E)×(c%÷360)

以上a%、b%、c%均为已知数

令A=B得出E

根据以上公式计算的结果可见,在E天,马先生提前支取定期储蓄存单和贷小额质押贷款均可,过了这个天数他则最好拿定期储蓄存单质押去获取贷款,如果不到这个天数则还是提前支取比较好。

通过以上对于两公式的介绍,笔者想,大家一定都已经懂得了如果再遇到这类情况后,究竟该如何计算了。基于此,笔者建议大家,遇到类似情况后,一定要学会算账,只有如此,才会让自己在“利息”上不“吃亏”。

加息灵活理财抓要点 转存要算临界点

兔年伊始的加息让投资者欣喜。针对一般市民应对加息采取的定期存款“转存”理财法,理财专家还推荐了几种更灵活的理财方式应对刚启动的加息周期。

■定期存款要点

转存要算临界点

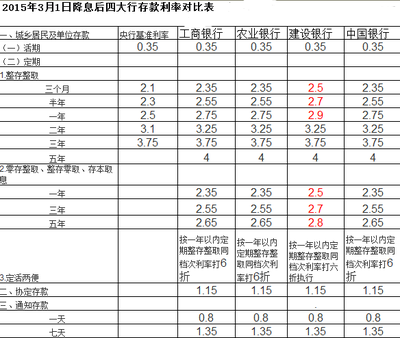

央行兔年首次加息后,已有不少储户忙着去银行办理定期存款的转存手续。理财专家提醒,根据储蓄条例规定,支取未到期的定期存款,银行只能按活期利率付息。如果定期存款存入的天数已大于转存临界点就不要进行转存;如果小于转存临界点,就转存。

临界点的计算公式为:360天×存期年限×(新利率-原利率)÷(新利率-活期利率)。记者根据上述公式计算出,三个月存期的存款已存期限在14天内、半年期存款在22天内、5年期存款在176天之内的,如果提前支取并转存同期限的定期存款是划算的。如果已达到或超出上述天数,就不必转存了。

期限不超过一年

目前市场普遍认为,此次加息打开了央行加息通道,今后多次加息的可能性比较大。中国银行北京市分行营业部财富中心理财经理丁燕建议,市民做定期存款期限不要太长,以不超过一年为宜。这样一旦利率再次提升,投资者存款到期后可迅速转存就可享受新利率。

此外,投资者的单笔定期存款金额不要太大,可进行拆分。比如,存款10万元,可以分为5万元一笔,2万两笔,1万一笔;也可以等额存为三个月、六个月、一年、两年等不同期限的存单。一旦需要时,可以提前支取一张存折,其他几张存单仍可获得定期存款利息。

■银行理财要点

超短期产品选择多

丁燕还表示,短期银行理财产品是一种不错的理财方式,相比定期存款,相同期限的短期银行理财产品收益率较高,同时,可选择的品种也比较丰富。

交通银行北京市分行的客户经理表示,现在银行理财产品非常丰富,收益率也很高,有的三个月期限的短期理财产品的年化收益率达到4%,储户可购买这样的短期理财产品,而且央行后续还有可能加息,频繁地转存也很累,可以考虑先买短期理财产品,等央行加息周期快结束的时候,再去存定期。

在此次央行加息前,短期银行理财的收益率已呈现走高势头,一些新发行的银行理财产品,期限不到3个月,但年化收益率已超过了3%,与加息后的银行一年期存款利率持平。据数据显示,在人民币产品中,目前在售的3个月以下的超短期银行理财产品达到43个,在全部在售的各期限银行理财产品中占近一半比例。其中,有20款产品的年化收益率在3%及以上,相当或超过一年期存款利率;而预期年化收益率超过4%的有6款,最高的是中国银行的“博·弈BY1102A21D-2”,21天投资期限的预期最高年化收益率达到4.2%,其募集资金投资于债券市场。

■提前还贷要点

因人而异做取舍

在日前央行宣布加息之后,住建部在紧随其后发出的《通知》中,对个人住房公积金存、贷款利率和保障性住房建设项目贷款试点的城市贷款利率均作出了相应调整。商贷和公积金贷款利息一路走高,是否提前还贷的问题又开始考验贷款人的“智商”。

以20年期的100万元贷款为例,原贷款利率为6.4%,每月需还7396.98元;加息后利率为6.60%,每月需还7514.72元,每月要多还117.74元。理财专家介绍,目前大部分银行都是按年调整利率,以每年1月1日的央行基准利率来决定房贷老客户当年的还贷利率。“房奴”们今年按上次调整后的利率还房贷。这次加息后,老房贷客户从明年1月1日起按照新利率执行。

因此,对于那些在去年10月加息前就已经贷款买房的购房者来说,今年利率的增幅实际为上两次加息效果的叠加,本次加息的效果要到明年1月初才能体现,所以可以观望一段时间。

丁燕表示,最好的节省房贷利息的办法就是提前还款。对于那些处于还款初期的借款人来说,如果没有合适的投资渠道,最好提前还贷。即使不能一次性提前还完所有余款,也可以选择提前还部分,并在保持月供不变的情形下,缩短剩余还款时间。因为影响贷款利息的因素除贷款利率和贷款金额外,还有贷款时间。贷款期限越短,利息就越少。

不过,提前还贷并不适用于所有的贷款人,比如手中资金并不充裕的借款人。此外,专家建议,在本身负债率不高的情况下最好不要提前还款,特别是那些正享受七折优惠的客户,还款后再想贷款不易得到这样的折扣。这样的贷款者可以用其他投资理财方式的收益来弥补贷款利息的损失。而对于那些贷款年限所剩不多、采用等额本息法还贷的客户,提前还贷意义也不大。因为此类还款方式到最后几年,所剩利息较少,每月所还金额主要是本金。在目前放贷趋紧的情况下,提前还贷不划算。

爱华网

爱华网