在线提问:

本公司因接受美国技术服务,涉及售付汇税务问题,与美国公司产生争议。合同内容如下:

技术咨询合同

甲方:中国公司

乙方:美国公司

甲方因生产需要,向乙方引进先进生产线,为使生产顺利进行,乙方应向甲方提供技术咨询直至甲方熟练掌握相关生产技术。甲、乙双方遵循自愿和诚实信用的原则,经协商一致,签订技术咨询合同。

一、乙方将应甲方生产需要,定期或不定期向甲方提供技术咨询(包括向甲方提供相关技术文件、操作指导或派出技术工程师、信息工程师等在内的各种必要技术支持),直至甲方熟练掌握相关生产技术,并每月按时提供商业发票。

二、甲方应向乙方提供的技术咨询提供相应工作条件,并负责指定甲方相关技术操作人员。

三、技术咨询有限期限:2011年1月1日至2012年12月31日,为期两年。

四、技术咨询费及支付方式:甲方应每月支付乙方250000.00美元(含税价)作为技术咨询费,此项费用由甲方以美元支付到乙方账户。

五、甲方可以根据掌握相关生产技术进度要求变更技术咨询期间,但应事先告知乙方并取得理解。

六、违约责任:任何一方违约,均须赔偿给对方造成的所有违约损失。

七、纠纷解决方式:双方自行协商解决。

八、其他事宜:本合同一式两份,有甲乙双方各持一份,自双方签名并盖章生效。

对上述合同,美国总公司的会计咨询师认为根据《国家税务总局关于外商承包工程作业和提供劳务征收流转税有关政策衔接问题的通知》(国税发[1994]214号)、《国家税务总局关于母子公司间提供服务支付费用有关企业所得税处理》(国税发[2008]86号)和中美税收协定不用我方代扣代缴营业税和10%的企业所得税。而主管国税机关却认为根据《企业所得税法》及其实施条例我方应该代扣代缴101%的企业所得税。

请问:上述业务应扣缴哪些税费?另外,如果美国公司要求取得税后回报,税款如何计算?

解答精要:

上述技术服务费需缴纳营业税和企业所得税。

(1)营业税处理。从2009年1月1日起,执行新的《营业税暂行条例》及其实施细则,此前颁布的与新条例有抵触的文件全部废止。原来的《营业税暂行条例》关于提供应税劳务征收营业税的范围是指在境内提供劳务,在境外提供劳务不征收营业税。《国家税务总局关于外商承包工程作业和提供劳务征收流转税有关政策衔接问题的通知》(国税发[1994]214号)规定,在境内提供指导服务、勘察的费用,需要缴纳营业税,在境外设计图纸,不属于营业税的征税范围,不征营业税。如果合同中不能合理划分境内外劳务收入,必须全额收缴营业税。该文件已废止。

新《营业税暂行条例》第一条规定:“在中华人民共和国境内提供本条例规定的劳务、转让无形资产或者销售不动产的单位和个人,为营业税的纳税人,应当依照本条例缴纳营业税。”《营业税暂行条例实施细则》第四条针对在我国境内提供劳务做了明确的解释:“条例第一条所称在中华人民共和国境内(以下简称境内)提供条例规定的劳务是指提供或者接受条例规定劳务的单位或者个人在境内。”

也就是说,从2009年1月1日起,只要接受应税劳务的单位在境内,该笔劳务就必须缴纳营业税。据此,向境外支付的境外设计费、境内勘察指导服务费,都要缴纳营业税。

《营业税暂行条例实施细则》第十一条规定,境外的单位或者个人在境内提供应税劳务的,在境内未设有经营机构的,以其境内代理人为扣缴义务人;在境内没有代理人的,以受让方或者购买方为扣缴义务人。

因此,贵公司向美国公司支付的技术服务费,必须全额扣缴5%的营业税。

(2)企业所得税处理。注册在境外,实际管理机构也在境外的外国公司,只要从境内取得收入,均属于非居民纳税人。根据《国家税务总局关于执行税收协定特许权使用费条例有关问题的通知》(国税函[2009]507号)、《国家税务总局关于税收协定有关条例执行问题的通知》(国税函[2010]46号)对特许权使用费和技术服务费的解释,上述技术咨询费应属于技术服务费,而不是特许权使用费,故不适用预提所得税政策。

根据《企业所得税法实施条例》第七条关于劳务收入来源地的判定原则及第五条对“机构、场所”的解释,美国公司从境内取得的技术服务费应当在境内缴纳非居民企业所得税,从合同约定的时间和服务内容来看,已构成中美税收协定“常设机构”,因此,不能享受免征所得税优惠。

根据《国家税务总局关于印发<非居民企业所得税核定征收管理办法>的通知》(国税发[2010]19号)规定,

应扣缴企业所得税=技术服务费*核定利润率*25%

核定利润率由主管税务机关在《国家税务总局关于印发<非居民企业所得税核定征收管理办法>的通知》(国税发[2010]19号)规定的幅度内确定。

(3)如果美国公司约定为税后收入,税款由中国公司承担,则需要换算成含税收入,然后计算应纳税额。若总金额为100万元,营业税及附加征收率为5.6%,核定利润率为20%,设含税服务费为X,则:

X-X*5.6%-X*20%*25%=100

X=111.8568(万元)

即合同中注明总金额111.8568万元,应扣缴营业税及附加、企业所得税合计11.8568万元。实际应付给境外税收收入100万元。

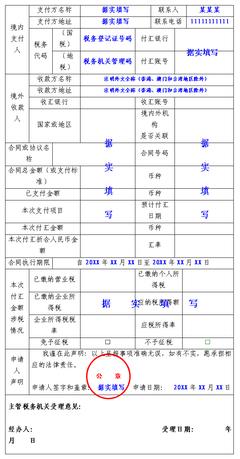

美国公司应给中国公司按含税金额开具收款收据,完税凭证原件给美国公司入账,中方用合同、付汇手续、完税凭证复印件、收款收据入账。

爱华网

爱华网