昨天看《财务成本管理》第十二章普通股和长期负债筹资第一节普通股筹资。

其中有一个是股权再融资,seasoned equityofferings。我一开始是不是怀疑书印错了,是secondequityofferings,第一次公开发行IPO是Initial publicoffering,再,不是二嘛,第二次不是second吗?后来查了下典,seasoned意思是老练的,老道;老到;经验丰富的。

再仔细一想,这个seasoned用的是对的,第一次结婚叫新婚,离婚后结婚,不论是第几次都叫再婚嘛,肯定经验丰富。

(一)配股

1.配股价格

配股一般采取网上定价发行的方式。配股价格由主承销商和发行人协商确定。

2.配股条件

上市公司向原股东配股的,除了要符合公开发行股票的一般规定外,还应当符合下列规定:

(1)拟配售股份数量不超过本次配售股份前股本总额的30%;

(2)控股股东应当在股东大会召开前公开承诺认配股份的数量;

(3)采用证券法规定的代销方式发行。

3.除权价格

除权 价格 | 通常配股股权登记日后要对股票进行除权处理。除权后股票的理论除权基准价格为: 配股除权价格=(配股前股权市值+配股价格×配股数量)/(配股前股数+配股数量) =(配股前每股价格+配股价格×股份变动比例)/(1+股份变动比例) 【提示】除权价只是作为计算除权日股价涨跌幅度的基准,提供的只是一个基准参考价。如果除权后股票交易市价高于该除权基准价格,这种情形使得参与配股的股东财富较配股前有所增加,一般称之为“填权”;反之股价低于除权基准价格则会减少参与配股股东的财富,一般称之为“贴权”。 |

一般来说,老股东可以以低于配股前股票市价的价格购买所配发的股票,即配股权的执行价格低于当前股票价格,此时配股权是实值期权,因此配股权具有价值。

配股权价值=(配股后的股票价格-配股价格)/(购买-新股所需的认股权数)

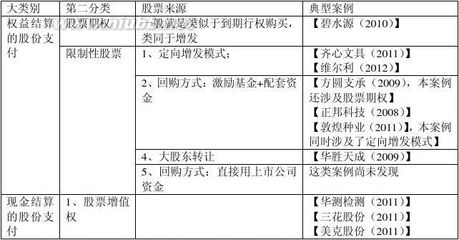

(二)增发新股

区别 | 公开增发 | 非公开增发 |

增发 对象 | 没有特定的发行对象,股票市场上的投资者均可以认购 | (1)机构投资者:大体可以划分为财务投资者和战略投资者 ①财务投资者:通常以获利为目的,通过短期持有上市公司股票适时套现,实现获利的法人,他们一般不参与公司的重大的战略决策。 ②战略投资者:他们与发行公司业务联系紧密且欲长期持有发行公司股票。上市公司通过非公开增发引入战略投资者不仅获得战略投资者的资金,还有助于引入其管理理念与经验,改善公司治理。 (2)大股东及关联方:指上市公司的控股股东或关联方。 |

区别 | 公开增发 | 非公开增发 |

增发新股的特别规定 | (1)最近3个会计年度连续盈利(扣除非经营性损益后的净利润与扣除前的净利润相比,以低者作为计算依据); | 非公开增发没有过多发行条件上的限制,一般只要发行对象符合要求,并且不存在一些严重损害投资者合法权益和社会公共利益的情形均可申请非公开发行股票。 |

增发新股的定价 | 按照“发行价格应不低于公告招股意向书前20个交易日公司股票均价或前1个交易日的均价”的原则确定增发价格。 | 发行价格应不低于定价基准日前20个交易日公司股票均价的90%。 |

增发新股的认购方式 | 通常为现金认购。 | 不限于现金,还包括权益、债权、无形资产、固定资产等非现金资产。 |

对公司资本结构的影响 | 一般来说,权益资本成本高于债务资本成本,采用股权再融资会降低资产负债率,并可能会使资本成本增大;但如果股权再融资有助于企业目标资本结构的实现,增强企业的财务稳健性,降低债务的违约风险,就会在一定程度上降低企业的加权平均资本成本,增加企业的整体价值。 |

对企业财务状况的影响 | 在企业运营及盈利状况不变的情况下,采用股权再融资的形式筹集资金会降低企业的财务杠杆水平,并降低净资产收益率。但企业如果能将股权再融资筹集的资金投资于具有良好发展前景的项目,获得正的投资活动净现值,或者能够改善企业的资本结构,降低资本成本,就有利于增加企业的价值。 |

对控制权的影响 | 就配股而言,由于全体股东具有相同的认购权利,控股股东只要不放弃认购的权利,就不会削弱控制权。公开增发会引入新的股东,股东的控制权受到增发认购数量的影响;而非公开增发相对复杂。 |

爱华网

爱华网