小小辛巴的辨股析图55(北京银行)

质优后涨,是牛市对交易者的折磨,同样也是对长线交易者的最终奖赏。

自从我买入北京银行以来,就一直受着这种磨难,面对着它涨幅远远落后于大盘的表现,好几次都想把它卖掉,去换成其他更能涨的股票,但每当想到它的低估值,却又舍不得,只好一买再买,最后把它买成了重仓,达到15.79%,比另外三家(光大、招商、中国)加在一起还要多,它倒好,短期表现甚至还不如其他银行股,让我吐血。

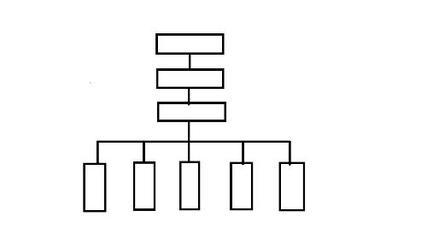

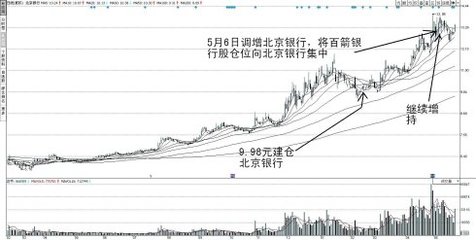

交易记录图示如下:

下面我以北京银行为例,结合其他股票的表现,说一说调整期我为什么要集中到“质优后涨”的银行股、保险股。

需要说明的是,本人并非价值投资者,故无法细致分析股票的价值,我只能说,就连我这么笨的人,用常识都能看得出明显低估,那就十有八九是很有价值的,但让我写什么价值分析的好文,我是写不出来滴,我只能写一些交易思路。

另外,由于我一买就跌的巨大魔咒始终存在,因此,我发文后,股票通常也不会马上上涨,对于不能错过牛市每一天的短线交易者来说,如果受我影响而胡乱跟买,尤其是不看我买入价的无脑乱买,将必然遇到灾难性的结果,对此,我深表同情,并继续乱写。

一、银行股的相对高低

很多人笑话我说,早干什么去了,为什么等银行股涨那么高了才来买,是的,对于早就银行股低位潜伏的价值投资者来说,确实有资格笑话我,我不买则已,一买就买历史最高价,是比他们要承担了更多的风险。

但是,就像很多人根本不了解我的过去一样,大多数银行投资者并不知道,我所换掉的股票大多涨幅远超银行股,如果换算成本的话,我的实际成本还要比大多数银行股投资者们低得多,这也是投机者的巨大优势,当他们选择保护投机果实时,完全可以得到更低的相对成本,好在这样的投机者并不多,大部分投机者早就被洗脑了,打死也不会买银行股的,而真正能舍得放下短期快利而愿意切换风格的,也许更懂得投机与投资的差别或无差别,我用中性词称呼他们为交易者。由于我对坚守银行股的投资者们大多充满崇敬,所以,对于这些讥笑,我一般不作过多辩解,既然都要进入同一个战壕坚守,就没必要互相看不起了。

同样,另外一些习惯了我低买模式的老朋友,也会问,为什么要在银行股的最高价附近买,不等它们跌下来再低买。

请记住,牛市最危险的事情就是空仓等调整,其危险程度大致相当于熊市满仓搏反弹。

我之所以换股调仓,并不仅仅是简单地为了回避短期风险,更多地是在考虑为将来的“质优后涨”做准备。而股票经常是整体性的齐涨齐跌,想要那边高出,然后这边低进,完全可能做反,两头落空。有时候,不聪明就是最好的聪明,如果觉得手中的股票估值过高,有回落风险,而另外一些股票估值很低,仍有较大空间,就不要在意短期位置的相对高低,两眼一闭,一边打低杀出,一边打高买入,迅速完成切换就行了。运气好的话,能迅速拉开差价;运气不好的话,虽然可能导致短期完全做反,但是中长期判断正确的话,迟早会出现买入的一边震荡走高,卖出的一边震荡走低的局面。

运气最差的是,中长期也判断错误,卖出的高涨两、三倍,买入只涨一、二成,就像我前面抛离创业板股票进入金融股的操作,但是,再差的结果,也比完全空仓,等待牛市大调整中去低买的做法要好,十个有九个踏空。

就像这次李大霄把上证指数4572点命名为地球顶,如果相信他,并等待股市大跌个百分之十到十五再进入,是很艰难的,这一次的上证指数下跌只是短短一瞬间有到过10%的跌幅,很快指数又打破地球顶创理了新高4658点,那么这是调整结束,还是再次下跌的开始?

恐怕谁都说不准,这也就是我为什么不爱做指数投资的原因,我宁愿因为我的组合较分散,导致实际结果跟指数差不多,也不愿意去做指数化投资。

因为指数化投资同样也存在指数切换与趋势分析的问题,除非做超长期的完全被动指数投资(这会在2008年到2013年连续五年输得很惨,谁又保证下次不碰到),而如果不想完全地被动指数投资,那么就是判断指数的涨跌,这种心理更不利于长线持有,我拿的是股票的话,我知道长期它们将表现不错,哪怕指数一时涨跌我也不是太担心,而如果纯买指数的话,难免会受波动影响,反而做不了长线交易。

指数化交易更可能成为一种赌涨跌的赌博。而我的交易与调整虽然也有考虑指数的大幅波动,但更主要还是基于组合中的股票是否高估,是否值得继续持有而调整,至于这种调整结果有可能跟指数表现一样,有可能落后指数,都是我可以接受的。

不在意银行股的相对高位而买入,是因为实际上我置换后的成本非常低;不猜测短期价格波动的调换,是因为我更看好将来银行股的整体表现。

二、银行股的攻守兼备

解决了银行股的成本心理,无视了短期价差的投机心理,那么为什么要在这个时候选择银行股呢?

其实,我每做一笔交易之前,首先,想的不是牛市还能牛多久,而是假设熊市就此开始能不能撑得住。

银行股在熊市也是下跌的,但是,总体而言,它的跌幅要小于大部分周期股,最多也就是与指数相当,但是,真正反弹起来却远好于指数和大部分周期股,如民生银行在前几年的大熊市中早早创出了历史新高,而浦发银行在2008大熊市后的反弹表现也相当不错。因此,从长远完全的角度考虑,银行股是值得信赖的。

如图2:

而银行股近年来,虽然业绩不断提升,但是,却饱受各种非议,尽管价值不断成长,估值却越来越低,近期,虽然随着大牛市而水涨船高,有所上涨,但是,其估值水平仍处于极低状态,泡沫越少,下跌空间也就越小,从长远安全来看,最令人满意。

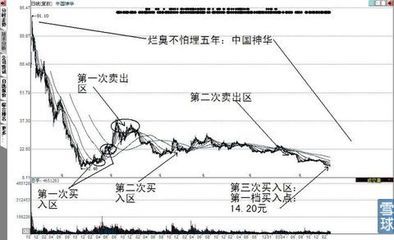

想好了会死到哪里,再看能活得多高,假设牛市继续延续,反复被压制的银行股迟早会有所表现,历次牛市,银行股的涨幅都不会输给指数,即使是阶段性的落后,也只是因为前面涨得太多,以2006年到2007年的大牛市中的招商银行为例,在牛一的普涨阶段(以消灭低价为主),其涨幅远超大盘;但如果以牛二的庄股乱涨阶段衡量(以做多中国为主),其涨幅却经常落后大盘;只到牛三最后的补涨阶段(质优后涨、权重收官)才大幅反超。

如图3:

由于不同的起点比较就会产生差异,如果以招商银行与上证指数的牛一同步顶点开始起算,就会发现,在牛二阶段,上证指数涨了差不多50%,而同期的招商银行却只涨了10%,当时同样是庄股和各种概念股横行,很多人笑话买银行股的都是傻瓜,有快钱不赚,有涨停板不追,所谓的价值投资大师还不如新入市的股民,其场景和现阶段一模一样。

但是,再强大的泡沫终会随着资金向低处流转,股市越是涨到后面,越是炒无可炒,终究还是得炒绩优股,因此前期没怎么涨的低估值股票慢慢成为部分资金的避风港,随着流入资金渐次增多,导致它们逐渐走强,从而吸引了更多有涨就追的人们抛离原来的庄股、烂股,也来追涨,好股票的疯狂上涨终将得到了前所未有的一致认同,人们不管是出于投资还是出于投机,都认为这种上涨是合理的,是可以永远持续的,是迟到的正义得到了申张,是时间的玫瑰刚刚开放,是从地球顶迈向银河顶的一小步……

虽然,现在与2006年到2007年的背景有很大不同,当时银行股的业绩与房地产火爆有很大关系,这一回似乎是没什么有吸引力的增长点。但是,银行股的好处在于,它的金融杠杆属性导致其长期好于经济平均表现,每个阶段它都能从主要的经济兴盛点那分一杯羹,所以,它的股价在每个牛市也会以不同理由得以表现。

这一轮牛市,银行股的首要上涨理由,自然是长期以来被压得极惨的极度低估,其次,也有一些新的刺激因素,根据王亚伟的判断,他看好三大板块,其中之一便是银行。银行板块的机会主要来自于沪指的提升,有几个方面的因素:首先是无风险利率的下行。从理论上来讲,无风险利率如果下降50%,银行的估值应该提升一倍;第二,中国经济企稳后,大家对于中国资产违约的担忧会缓解,这种情况也会促使银行的估值提升;第三,现在银行有很多业务,未来如果能有业务的分拆,或者在进入新领域上有一些作为,也有助于银行估值的提升。

将来,A股未来纳入的MSCI预期,将导致银行板块吸引更多的增量海外资金。2015年6月10日前后,相关机构将宣布审议结果。随着A股未来纳入MSCI指数的预期进程,银行作为权重板块将首当其冲获得海外资金的青睐。

三、银行股的增减取舍

1、增银行与减券商

大家都知道我在上证指数4572点开始调整前后,进行了较大规模的仓位调整,先是集中了约70%仓位到金融股上,后面感到过于集中于单个板块,有违于我平衡布局的习惯,因此,我将部分券商股调换成困境反转类的消费股如好想你等(用以加强防御),只保留了银行(目前占25.7%)、保险(目前占18.3%),目前金融股仍是我的第一仓位,约占44%。

很多人骂我投机,其实,我认为,首先,从分散风险的角度考虑,我原来集中押单一板块才是投机;其次,只以股票在哪个板来衡量是投机还是投资,显然是不符合逻辑的,主板也有很多炒过头的股票,中小板、创业板也有极少量被冷遇而没有怎么暴炒的股票;第三,只以短期买涨杀跌来衡量交易模式是投机,更是不可理喻,关键的不是短期涨跌幅,而是综合了股价、市净率、业绩增长潜力、市场空间、总市值所得出的综合估值是否具备长线价值。

如果,认为我这三点没道理,纯粹是赤裸裸地在为投机找理由,我不想再做辩驳,就当我是投机又如何,反正也没人把我划入神圣的价值投资者行列。

2、券商在牛市中后期已经很难超涨

也有人说过我用券商股是指数的立方、保险股是指数的平方,银行股大致与指数持平,是在忽悠小散接盘。

这点我表示抱歉,以前的牛市是这样,这一波牛市的涨幅来说也基本是这样。这也是我为什么牛市一开始就重仓券商股的原因,并取得了相当不错的收益。

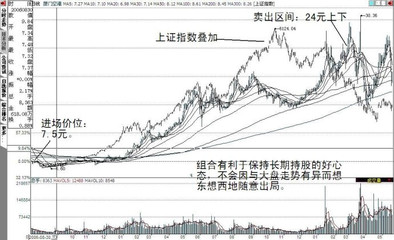

如图:

但是将来会不会还这样,我确实没把握,所以我做了调整,并更强调银行股的长远价值,且多次在银行股的相关文章中强调:“长牛抓券商,坐地共分赃。赃少不够分,还可抢银行。”

为什么对券商将来是否超涨没有把握,主要有以下几条原因:目前的上市券商太多,分散大家的注意力;加上竞争剧烈,且与上一回牛市不同的是,现在券商每月公布一次业绩,使得业绩过于透明,没有一点业绩想象空间;业绩固然仍有较大增长可能,但是政策利好与利空相互抵销,还经常被各种监管,挺吓人的;然后以前暴炒券商股的疯劲,都转移到了同花顺、东方财富、大智慧、赢时胜等互联网金融上面。

另外,所谓超涨,讲的是长期,银证保三家的涨幅越到后面越是趋同。

让我们以2006-2007年为例,如果以牛市初期起算,那么中信证券的涨幅绝对远超众股。

如图6:中信证券、浦发银行、上证指数、中国平安(注:平安是后期上市,涨幅不具备可比性)对比图(2006年-2007年)

如图7:而如果以中国平安上市时作为起算点,此时牛市已进入中后期,中信证券的涨幅基数已高,因此,三家的涨幅已经基本相当,中信证券、浦发银行、中国平安的表现都差不多。

3、券商在牛市中后期的抗跌性要差于银行、保险

前面说过,由于我过于集中于金融板块,仓位达到了70%,这样的配置已经远超我的仓位配置习惯,所以,我很想进行调整,由于银证保的仓位基本相当,我必须去除一个的话,自然想到了提前走弱的券商。

一则我已经获利颇丰,不少都涨了两三倍;二则银证保有联动关系,如果减了券商,券商如果一卖就涨,那我可能会很后悔,但是前面说过,牛市中后期银证保涨幅差不多(越到后期,银行、保险的表现反而还强于券商),没了券商,我还有银行保险,在上涨时表现也不会太差;最后,如果下跌的话,券商的抗跌性要比银行、保险差得多。

同样以2006-2007年的牛市历史为例,当概念股横行、庄股乱飚的牛二行情在政府调控的5.30结束时,前面一直没怎么涨的银行股反而接力上涨,极少下跌,保险股的短期跌幅与指数大致相当,之后也翻身而上,而券商股却表现得极不抗跌,其跌幅甚至还大于指数。如果以2007年5月29日的上证指数的阶段高点起算,至2007年7月5日调整结束,期间,上证指数跌幅16.6%,浦发银行涨幅16.1%,中国平安涨幅8.78%,而中信证券的跌幅却高达22.3%,虽然后来中信证券又追了回来,但是这期间的下跌与煎熬吓坏了持有其的交易者,有相当多的人熬不住,半路下车,无法持有到更高的顶部。

如图8:

虽然历史未必会重演,管理层对牛市的鼓励态度也远高于当年,直接性的恐吓打压不至于太过分,质优后涨的特征未必如当年那么明显,但是,这种转换迟早会再次来临,而一旦来临,其分化结果与节奏是有很大可能趋同的。

当时,考虑到所持券商股普通离近期最高收盘价跌了也就10%上下而已,即使我后期不谨慎地追加部分仍有一些盈利,如果券商股伴随指数下跌而展开调整,跌幅有很大可能要大于指数,指数如跌10%,那么它们将跌15%-20%;如果指数跌15%,那么他们可能跌25%;如果指数跌20%,那么它们多半要跌30%以上,考虑到其短期风险,加上我不喜欢金融的超配状态,所以,我选择了减持。

目前来看,指数又创了新高,券商似乎有翻身而上的态势,我似乎是卖错了,但我也不是太在意,就当作之前没那么超配好了,本来就不该去赚那份过头的钱,果然也就赚不到。

4、注意聆听报喜鸟的欢唱

既然将来可能进入质优后涨的阶段,那么业绩的超预期增长与可持续研究,就成为了重中之重。

根据我多年的交易经验,一般来说,一季报有超预期出色表现的企业,全年的收益都会有不错表现。

因为正常来说,大部分企业都会在年初制定全年规划,并努力实现,通常来说一季报是定调全年,如果做成业绩增长(特别是营收快于利润增长),那么全年都可能加速增长。

所以,我每次抓困境反转股,都能从中得到不少有利线索。

这次把北京银行加到银行股持仓中的第一重仓,并加买招商银行,主要原因也是在于它们的一季报有超预期表现。

以下是我按市值大小,从小到大整理的一季报业绩增长情况:

1、南京银行,营收:同比增47.86%;净利:同比增24.91%;

2、宁波银行,营收:同比增24.70%;净利:同比增16.61%;

3、北京银行,营收:同比增20.31%;净利:同比增10.26%;

4、华夏银行,营收:同比增5.01%;净利:同比增11.12%;

5、平安银行,营收:同比增28.39%;净利:同比增11.38%;

6、光大银行,营收:同比增24.10%;净利:同比增2.34%;

7、浦发银行,营收:同比增19.52%;净利:同比增4.52%;

8、中信银行,营收:同比增10.71%;净利:同比增2.07%;

9、民生银行,营收:同比增15.37%;净利:同比增5.53%;

10、兴业银行,营收:同比增19.60%;净利:同比增10.68%;

11、招商银行,营收:同比增24.16%;净利:同比增15.22%;

12、交通银行,营收:同比增10.46%;净利:同比增1.50%;

13、农业银行,营收:同比增2.46%;净利:同比增1.28%;

14、中国银行,营收:同比增1.17%;净利:同比增1.05%;

15、建设银行,营收:同比增10.19%;净利:同比增1.86%;

16、工商银行,营收:同比增11.39%;净利:同比增1.39%;

比较来看,越小增长越容易,北京银行不是最好,但是一季报也表现不错,一季报营业收入同比增长20.31%,在16家上市银行中排第6;净利润同比增长10.26%,排名第7。

招商银行在大银行中也表现出色,故增持。

南京银行好得有点让人不敢相信是真的,能否持续也值得怀疑,经仔细考虑后,认为还不错,将来打算买入,资金主要来源于其他股票的减持:把已经实现价值回归的贵研铂业清掉,一季报表现糟糕的盐湖股份也清掉,同时减持小部分获利不错的京东方A、南山铝业,增持到业绩更好的南京银行上。

5、牛市的概念催化剂也得重视

除了业绩因素外,牛市的一些刺激股价上升的概念也不容忽视,比如说:

近期有利于银行的消息有两条:

(1)徐翔和王亚伟等大佬都在买入银行股,会加大资金的关注度,而中信证券也买入了大量北京银行无疑也会加大资金的跟风力度。

(2)城商行 “转身”回A股,哈尔滨银行不久前发布公告宣布回归A股。本月初,徽商银行也表示要申请上市并计划在未来一年内拟发行不超过12.28亿A股。随着A股注册制脚步的临近,未来会有更多城商行回归A股。去年6月,江苏银行、上海银行、杭州银行等11家银行在证监会发布了预披露的招股说明书,今年一季度,排队的11家银行集体“中止审查”,而目前除盛京银行已在H股上市,其他10家拟在A股上市的银行仍在排队等待。

特别有利于北京银行的有三条:

(1)京津冀一体化将带来巨量投资,并产生大量的投资机会,据财政部测算,京津冀一体化未来6年需要投入42万亿元,将给北京银行带来巨大机遇。

(2)北京银行行长助理罗亚辉则在业绩发布会上透露,该行正在酝酿推员工持股计划,目前处于前期研究阶段。

(3)悄悄牵手腾讯。在北京银行29日披露的公告显示,北京银行将与腾讯签署战略合作协议。根据协议, 北京银行将向腾讯公司提供意向性授信100亿元,双方将在“京医通”项目、第三方支付、集团现金流量管理、零售金融等领域开展深入合作,发挥优势,合作共赢。

具体而言,双方将一起搭建“互联网+京医通”的创新金融产品,围绕“京医通”项目与微信支付开展合作,通过“京医通”平台,利用“微信支付+微信公众账号”模式实现线上申办京医通卡、充值、预约挂号、缴费、信息推送、业务查询等功能。

“抓住腾讯就等于抓住了钱”,而这已是两年内北京银行第三次拥抱“互联网”。

综合来看,北京银行等银行股均各有特点,整体低估,在将来的行情转换中,有望成为“质优后涨”的主力军。

短期不涨,甚至跟随大盘下跌也不要紧,长期来看,有多久的折磨,就会有多大的超额利润作为最终回报。

好股从来不会让人长久失望,骑着白马才能到遥远的西天取回真金。

小小辛巴2015年5月24日晚写于鹭岛百家村。

爱华网

爱华网