我的博客中有关于这个估值方法的完整版,建议您跳转阅读

价值投资估值方法-相对估值法完整版

在我看来,A股市场1500多支股票值得我去投资的不到5%,熊市到牛市我只操作2次,我赚取股票的两种差价1-熊市到牛市的差价;2-公司利润增长的差价。众多价值投资大师教给大家的都是理论,我给大家讲的的是具体操作方法。请大家耐心阅读,具体方法在最后。

为什么众多投资者会赔钱,我总结出的结论是:你不知道某只股票其股价涨到多少钱是顶,跌到多少钱是底,所以你会赔钱。三个字概括——“确定性”。无论是炒题材,技术派,还是做长线。上一篇跟大家简单的说过,在这就不再具体细说了。

这次我给大家说一下具体计算股价顶部和底部的方法。

在这我想问大家个问题,股票其股价为什么会涨?答案很多。有的说是公司的题材,资金的进入,技术面的支撑等等。我告诉你,都不是,其股价的涨跌最根本的原因在于公司的“利润”。让大家看两只股票。

这是贵州茅台的年税前利润简易图

这是涪陵电力股价走势图(月线)打个比方说,如果没有股票交易市场,你买入某只股票,其股价的涨跌的原因是什么呢?比如你和朋友合伙做生意,双方各出50W,总资产100W,你们各占50%的股份,那么这就形成了最简单的股份制公司。难么你所占的一股其股价就是50W,到第二年这100W做生意赚了20W,那么你的这一股其股价理所当然就会涨到60W一股。相反如果赔钱了,你这50W也就会下跌。

现在有了股票市场,你可以把你这一股卖给别人,当初投资的50W到了第二年卖出的时候就应该卖60W,这就是股价的差价,其本质就是利润的差价,现金的差价。但是运用到真正的股份公司的时候并不能这么算。

如果说你们这项生意是投资100W盖了一座门面房出租,每年收取20W的房租,那么你到第二年卖出的时候可能就不止是60W了,甚至更多。因为房价一直在涨,或者说政府投资某一项目刚好在你们门面房附近,那么你就能卖更高的价格(这就是题材)

但是如果你们的生意是开工厂生产电脑相关设备,那么你当初投资的50W可能到第二年卖出的时候就不会那么理想了,为什么呢?因为你们的现金都换成了生产设备,(折旧)生产出来的产品电脑(跌价)你们公司要在市场上生存就必须接受激烈的竞争,每年公司的利润大部分用在了技术研发,更新设备等方面,剩下的一点就是分红了。在这种情况下你当初投资的50W,哪怕是第一年赚了20W,但是当你卖出的时候就很难卖个好价钱了。

而别人在买你的股份的时候就要考虑一个问题。出多少钱买你的股份最合算,毕竟大家都不是傻瓜,绝大部分人不会出60W买你的股份的。这就回到咱们的话题了。股价到多少价位的时候才是买入的时机,股价涨到多少钱是卖出的时机。

巴菲特告诉大家的方法是比较债券投资的理论来进行股票投资,如果你不是把这个公司全部买下来,那么你就可以当做一种理财的方式买股票,像债券一样。假如你购买某一种公司长期债券,你每年就会得到固定的利息收益,这是可预见并且可计算的利息,风险相对很小可以忽略不计。而股票存在很多风险,其根本原因在于公司的经营风险,你买入这家公司,其每年的利润便是支付给你的利息,但是公司不可能把全年的利润全部支付给你作为利息的,因为它还要面临竞争和发展。

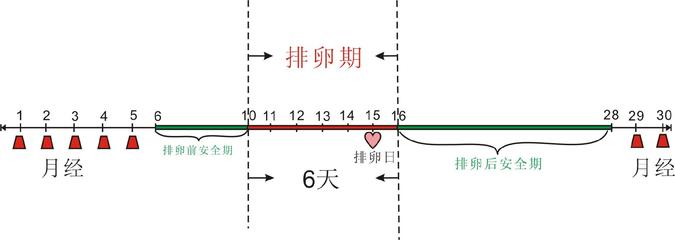

如上图(涪陵电力年税前利润)它的年利润已经相当稳定了,看起来比债券还要稳定,但是它的股价从05年熊市到07年牛市再到08年熊市它的股价又回到了原点,这是为什么呢?可以这样理解,债券的利率是不会有太大变化的再次忽略不计,涪陵电力每年的利润也相差不大,05年利润和08年利润很接近,在债券利率相同利润相近的情况下,计算出来的合理股价也就会很接近了。之所以07年会涨到十几块钱,那也是熊市到牛市的泡沫而已。

另一种情况,像贵州茅台股价,随着利润的不断增长其股价也会不断创新高,哪怕是牛市的泡沫破灭,它08年的股价也要比05年的股价高出很多,这也是为什么巴菲特喜欢利润在不断增长的公司股票了。

那么泡沫到底是什么,泡沫到什么时候就会破灭呢?我在这和大家说说我研究的成果。

巴菲特是根据债券利率比较的,难道就没有可以替换的对象吗?有!!!比如说银行利率。

现在用实例给大家详细的讲述一下,参考公司就是涪陵电力。因为它的年利润很稳定,相差很小。如同债券一样。

公式:买入-----(税前每股收益/股价)*(1+同比下降或增长比率)=银行最高利率

卖出-----(税前每股收益/股价)*(1+同比下降或增长比率)=银行最低利率

先说如何选择买入的时机,也就是所谓的底部。

05年税前利润 3307.59万

05年总股本16000 万

05年每股税前收益(利润/总股本)0.2067 元

05年银行5年以上贷款利率6.21%

05年计算出合理价格(每股收益/利率) 3.328元/每股

05年期间实际最低股价3.42 元/每股

08年税前利润3702.94万

08年总股本16000 万

08年每股税前收益(利润/总股本)0.2314 元

08年银行5年以上贷款利率6.12% (较05年有变动)

08年计算出合理价格(每股收益/利率) 3.781元/每股

08年期间实际最低股价3.55 元/每股

大家不用我说也能看出来,用我的方法计算出来的股价和当年实际最低股价很接近了,差几毛钱。我是用银行5年贷款利率来做比较计算出来的。

再看牛市卖出时机,也就是顶部。

07年税前利润3845.94万

07年总股本16000 万

07年每股税前收益(利润/总股本)0.24 元

07年银行3个月存款利率 2.07% (07年5月19号3个月存款利率)

07年计算出最高价格(每股收益/利率)11.61 元/每股

07年5月期间实际最高股价12.56元/每股

我用3个月存款利率作比较计算出来的股价和实际股价相当接近了。

最后在这说明两个问题,1--财务的公布要比正常延迟2到4个月,也就是说给你计算带来了一定难度。2--股价的最高或最低价位出现的时间很短暂,不要去妄想在那一刻卖出,其实差20%左右就已经很了不起了。

最后总结,如果按银行利率来计算的话,那么就可以大概的说明一个问题,那就是熊市到牛市的泡沫。就是存款和贷款利率的差。(博文还在进一步完善当--中)

爱华网

爱华网