补充12月数据

今天,2013年的金融数据都出齐了。观察一下:

2013年全年M1-M2(同比的差值)都处于负值状态,这意味着流动性始终处于偏紧态势,但比2012年稍微好些,2012年全年几乎处于 低谷(1月时为-9.3,12月时才爬到-7.3)。大家都清楚:M1是狭义货币供应量,即M0(流通中现金)+企事业单位活期存款;M2是广义货币供应量,即M1+企事业单位定期存款+居民储蓄存款,所谓狭义与广义之分,数量上(如同比数据)即二者之差,其信息含义就是流动性程度,或者说是“活性”,即活钱的多寡。管理层似乎喜用M1/M2这个相对比例指标。该指标常常滞后于股指,循环往复性不强,故我不大用。

央行调查统计司司长盛松年表示,2013年M2和贷款数据基本达到调控要求,今年将继续实施稳健的货币政策,适时适度预调微调,不会收紧或放松货币政策。

他的意思对应到图标上大概就是说,2014年M1-M2(同比的差值)仍可能处于负值状态,波动不会太大。这也印证了下图所标注的“复杂?”,这个标注是去年受一位博友的启发而记下的并贴出,他提醒说,M1-M2(同比的差值)在一次严重的流动性泛滥见单顶后,其后是长时间的消化期(上次是5年半),在此期间虽然也存在基钦2周期的上升段,但幅度有限,往往呈现复杂顶部型态---平台式整理。2013年本来属于M1-M2走上升的时间段,但在一月就见到最高的-0.6,12月则为-4.3即最后那个数据点,也呈现了一个复杂型态。与股指类似,可对比的也是2002---2004年那段时间的M1-M2走势。

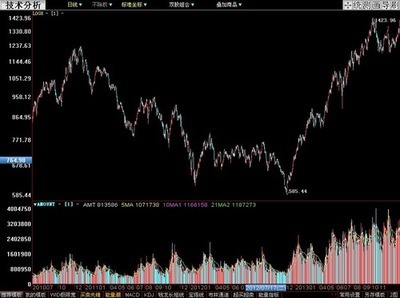

说点技术上的内容:即图中那个正弦波。就数学而言,实在是简单不过了,没啥深奥的。要点是它可以刻画或形象一个系统的振动状态(比如简谐振动),尽管是理想化的,而现实中并不存在那么完美的正弦波。可是现实中确实存在类似于或近似于它的曲线走势,上图中的M1-M2(同比的差值)就是典型的一例,股指的走势也是一例(虽然不及M1-M2那么醒目)。三根线叠加在一张图上,还是较为清晰的。即股指的波动与M1-M2的波动具有较高的相关性,相关系数72%。M1-M2属于金融系统,股指属于证券系统,把金融系统看成是如单摆那样的一个振子,而把证券系统看成是另一个振子,既然这个正弦曲线可以示意出M1%-M2%和股指的大致走向,那么就说明两个不同系统之间存在着大致对应的“同步”现象,按照非线性物理学的语言来讲,就是“锁频”现象----M1%-M2%和股指呈现为大致的1:1锁频。通俗的说,就是股指的周期与M1%-M2%的周期大体一致。

当然,非线性物理也提醒说,可能在某段时间两个系统或事件存在“锁频”,而在另一段时间则走向混沌。

另附一幅住户活期存款与定期存款同比之差的图,这个与M1-M2的意义基本一样,只是不含企事业单位活定期存款,所以贴的少:可以互相比对,下图中显示,活定增速之差的最大值出在2013年3月,与M1-M2的最大值出在一月不同,相对滞后一点:

爱华网

爱华网