http://bbs.chinaacc.com/forum-2-25/topic-1001804.html

还记得小时候的跷跷板吧?对,就是这个原理。

记得一个物理学家,好像是伽俐略说过一句话:只要给我一根足够长的杆子和一个支点,我就可以把地球撬动。

喜欢炒外汇的朋友应该知道杠杆原理是啥意思,投入一定的人民币,就可以撬动20倍的外汇来进行炒汇。

最简单的,板手,拧螺丝的。它用的就是杠杆原理。

本节,要求大家掌握三根杆的相关理论以及计算。

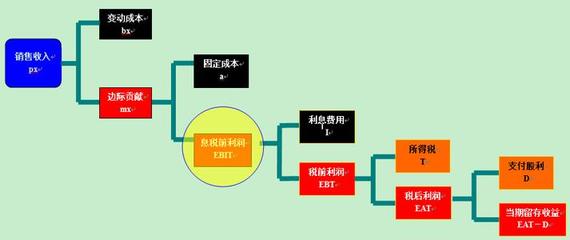

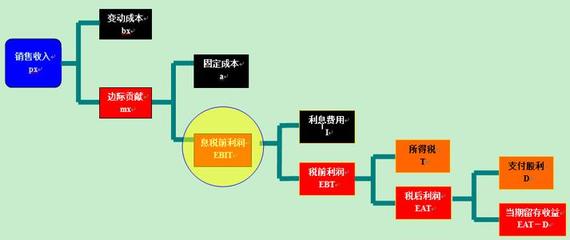

一、成本习性、边际贡献与息税前利润

(一)成本习性及分类

成本习性是指成本总额与业务量之间的数量上的依存关系。成本按习性可划分为固定成本、变动成本和混合成本三类。

1、固定成本:是指其总额在一定时期和一定业务量范围内不随业务量发生任何变动的那部分成本。单位固定成本将随业务量的增加而逐渐变小。(请大家思考一下哪些是固定成本?哪些是变动成本,哪些又是混合成本?)

2、变动成本:是指总额随着业务量成正比例变动的那部分成本。单位业务量变动成本保持不变。

3、混合成本:有些成本虽然也随业务量的变动而变动,但不成同比例变动,这类成本称为混合成本,混合成本按其与业务量的关系又可分为半变动成本和半固定成本。

4、总成本习性模型

y=a+bx

(这个公式是不是有点眼熟?对了,前面我们见过一次,就是在资金需要量预测的那一章中的资金习性预测法,其总资金的预测模型式。倒回去复习一遍)

式中,y代表总成本,a代表固定成本,b代表单位变动成本,x代表业务量(如产销量)

(二)边际贡献及其计算

边际贡献是指销售收入减去变动成本以后的差额。(背下来)

公式:边际贡献=销售收入—变动成本

=(销售单价—单位变动成本)*产销量

=单位边际贡献*产销量

若以M表示边际贡献,p表示销售单价,b表示单位变动成本,x表示产销量,m表示单位边际贡献,则上式可表示为:

M=px-bx

=(p—b)x

=mx

(三)息税前利润EBIT及其计算(非常重要,一定背下)

息税前利润是指珐付利息和交纳所得税前的利润。

公式:息税前利润=销售收入总额—变动成本总额—固定成本

=边际贡献—固定成本

若以EBIT表示息税前利润,a表示固定成本,则上式可表示为:

EBIT=px—bx—a

=M—a

不论利息费用的习性如何,上式的固定成本和变动成本中不应包括利息费用因素。

息税前利润也可以用利润总额加上利息费用求得。

即EBIT=利润总额+I

到这里为止,大家有没有注意到,息税前利润的计算,已经有好几种,好几个公式,想起来了吗?如果想起来了,请你在笔记本上自己总结一下关于息税前利润的所有计算公式。

如果想不起来,小鱼给你总结一下:

息税前利润=销售收入总额—变动成本总额—固定成本

=边际贡献—固定成本

=利润总额+I

=营业收入—不含财务费用总成本费用—营业税金及附加

由此,请再联想复习一下:

不含财务费用的总成本费用=经营成本+折旧+摊销

调整所得税=息税前利润*税率

大家把项目投资一章的公式拿来复习一下吧,这里很容易混了。

(四)每股收益EPS(又称每股利润、每股盈余)把三个名称全背下来

EPS=净利润/普通股股数(普通股股数又以N表示)

=(EBIT—I)*(1—T)/N (这个公式的原理明白吧)

=(px—bx—a—I)*(1—T)/N (这是上一个公式演化的,以后自己也要会推导)

上面这一串公式,都是非常重要的。辛苦一下,嘿嘿,背了。小鱼以前可是苦苦的念过。给你下点猛药:现在还没完,后面三根杆的公式还有一串。哈哈。俺当年,可是背得滚瓜烂熟的,比自己钱包里的钱还要清楚。

二、第一根杆:经营杠杆

(一)经营风险

经营风险是指由于经营上的原因导致的风险,即未来的息税前利润的不确定性。如市场需求、价格变动、成本水平等因素的不确定性带来EBIT的不确定。这就是经营风险。

(二)经营杠杆的含义

由于固定成本的存在而导致息税前利润变动率大于产销量变动率的杠杆效应,称为经营杠杆。只要企业存在固定成本,就存在经营杠杆效应的作用。但不同企业或同一企业在不同产量基础上的经营杠杆效应的大小是不完全一致的。(读十五遍,可以张嘴就来,对解题有很大帮助)

(三)经营杠杆的计算

经营杠杆系数,是指息税前利润变动率相当于产销量变动率的倍数。(读啊,十五遍)

经营杠杆系数(DOL)=息税前利润变动率/产销量变动率定义式(做客观题用)

经营杠杆系数(DOL)=基期边际贡献M/基期息税前利润EBIT简化式(做计算题用)

以上两个公式,我不想多说,一定背一下,一旦出计算题,三根杆一定会全部计算,而且,DOL是首当其冲要第一个计算的。

(四)经营杠杆与经营风险的关系。

引起企业经营风险的主要原因是市场需求和成本等因素的不确定性,经营杠杆本身并不是利润不稳定的根源,但是,经营杠杆扩大了市场和生产等不确定性因素对利润变动的影响。一般来说,在其他因素一定的情况下,固定成本越高,经营杠杆系数越大,企业经营风险也就越大。(判断、单选)

上面这段话的意思,可以从其计算公式中来理解:

DOL=M/EBIT=(px-bx)/(px-bx-a)=M/(M-a)。看到第三个等号后面的a了吗?a就是固定成本,从公式中可以看出,a越大,则DOL也越大。现在可以理解上面这段话的意思了吧。

然后,我们可以得出下面的一堆结论:(请读十遍,以防选择题)

(1)影响经营杠杆系数的因素包括产品销售数量x,产品销售价格p,单位变动成本b和固定成本总额a等因素。(从公式中你就可以推出来的)。

(2)经营杠杆系数将随固定成本的变化呈同方向变化,即在其他因素一定的情况下,固定成本越高,经营杠杆系数越大,企业经营风险也越大。

(3)如果固定成本为零,则经营杠杆系数等于1。

(4)控制经营风险的方法有:增加销售额、降低产品单位变动成本、降低固定成本比重。

其实,以上1234小点的结论并不难背,只要好好理解并记忆好公式,而且知道其演变的其他形式,则很容易就把上面这些结论总结出来了。不信您亲自试试,看着公式,自己总结一下这些结论。

三、第二根杆:财务杠杆

(一)财务风险

财务风险又称筹资风险,是指企业在经营活动过程中与筹资有关的风险,主要表现为丧失偿债能力的可能性和股东每股收益即EPS的不确定性。

(二)财务杠杆

由于固定财务费用的存在而导致普通股每股收益变动率大于息税前利润变动率的杠杆效应,称作财务杠杆。只要在企业的筹资方式中有固定财务费用的支出的债务,就会存在财务杠杆效应。

小鱼解释:什么是固定财务费用?就是借款利息呗。这是必须按期足额支付的,为什么说固定财务费用会导致EPS的变动呢?大家想一想,利息支出太多了,则会影响净利润,使其越少,而EPS又等于净利润除以普通股股数,因此,利息越高,则EPS越低。

(三)财务杠杆的计量

财务杠杆系数是指普通股每股收益的变动率相当于息税前利润变动率的倍数。(这句话请背下来)

财务杠杆系数(DFL)=普通股每股收益变动率EPS/息税前利润变动率EBIT定义式(做客观题用)

财务杠杆系数(DFL)=基期息税前利润EBIT/(基期息税前利润—基期利息)简化式(计算题用)即=EBIT/(EBIT—I),好记吧?

从公式中我们可以推导出以下结论:(请你学习以后,自己推导几次)

(1)影响企业财务杠杆系数的因素包括:息税前利润、企业资金规模、企业的资本结构、固定财务费用水平等多个因素。

(2)财务杠杆系数将随固定财务费用的变化呈同方向变化,即在其他因素一定的情况下,固定财务费用越大,企业财务风险越大;

(3)如果企业固定财务费用为零,则财务杠杆系数为1。

(上面的都是要背诵的)

例:某公司08年净利润670万,所得税税率25%,估计下一年的财务杠杆系数为2,该公司全年固定成本总额1500万,公司年初发行了一种债券,数量10万张,每张面值1000元,发行价格1100元,债券票面利率10%,发行费用占发行价格的2%。假设公司无其他债务资本。

要求:

(1)计算08年利润总额

(2)计算08年利息总额

(3)计算08年息税前利润总额

(4)计算09年经营杠杆系数

(5)计算08年的债券筹资成本。

(6)计算09年的复合杠杆系数。

解:(1)670/(1—25%)=893.33

(2)10*1000*(10%+2%)=1200万

(3)893.33+1200=2093.33万。

(4)09年利息总额10*1000*10%=1000万

根据公式:DOL=(1893.33+1500)/1893.33=1.79

不知道这个算式是怎么回事?这些都是前面的公式变换而来,前面的公式都背下并练熟了吗?好,看着我给你解答一下:

DOL=M/M-a。这个明白的吧?EBIT=px-bx-a=M—a这个公式我前面说过的吧?由此,可以得出:M=EBIT+a。现在知道上面这个算式是如何来的了吧?这个很复杂吗?不,一点不复杂,其实,第一次做会感觉很麻烦,但如果你学习的时候,都按照小鱼的要求,将该背诵的公式背下并练习相应的遍数,达到熟练的情况下,你就会很容易的做出类似的公式变换,自然,这类题目就变得简单了。这种题目,就是中级财管中最高难度的思考题了。呵呵。

(5)K=1000*10%*(1—25%)/1100*(1—25%)=自己算。

(6)复合杠杆DCL=DOL*DFL=1.79*2=3.58

(四)财务杠杆与财务风险的关系

财务杠杆会加大财务风险,企业举债比重越大,财务杠杆效应越强,财务风险也越大。

控制财务风险的方法有:控制负债比率,即通过合理安排资本结构,适度负债使财务杠杆利益抵销风险增大所带来的不利影响。

以上语言,用公式来分析:EPS=净利润/普通股股数=(px-bx-a-I)*(1—T)/N由这里可以看到,当产销量x上升,则EPS上升。这是不是同向变动的意思?当I越大,则EPS越低。

理论上来说,企业达到完全负债经营时,财务杠杆效应发挥到极致。。嘿嘿,但是,这现实吗?不过,貌似银行就是这样干的。

四、复合杠杆

复合杠杆系数是指普通股每股收益变动率相当于产销量变动率的倍数。

复合杠杆系数DCL=普通股每股收益变动率EPS/产销量变动率定义式

复合杠杆系数DCL=DOL*DFL简化式

例:某企业年销售额1000万,变动成本率60%,息税前利润为250万,全部资产500万,负债比率40%,负债平均利率10%,要求:1、计算三根杆。2、如果预测期该企业的销售额将增长10%,计算息税前利润及每股收益的增长幅度。

解:1、M=1000—1000*60%=400万。

EBIT=250,I=500*40%*10%=20万,

则:DOL=400/250=1.6。DFL=250/(250—20)=1.09。DCL=1.6*1.09=1.74

2、由经营杠杆的定义式:DOL=息税前利润变动率/产销量变动率这个公式可以得出:

息税前利润变动率(增长幅度)=DOL*产销量变动率=1.6*10%=16%。

由财务杠杆的定义式:DFL=普通股每股收益变动率EPS/息税前利润变动率EBIT可以得出:

每股收益变动率=DFL*EBIT变动率=1.09*16%=17.4%

或者,由复合杠杆定义式:DCL=普通股每股收益变动率EPS/产销量变动率可以得出:

每股收益变动率=DCL*产销量变动率=1.74*10%=17.4%

看到了吧,一个问可以有多种计算方法。非常灵活。大路不通走小路,南路不通走北路。您说,财管难吗?

再来一个例题:

某企业只生产和销售A产品,其总成本习性模型为y=10000+3x。假定该企业06年A产品销售量为10000件,每件售价5元,按市场预测07年A产品的销售数量将增长10%。要求:

1、计算06年该企业边际贡献总额。

2、计算06年该企业的息税前利润

3、计算07年经营杠杆。

4、计算07年息税前利润增长率

5、假定企业06年发生负债利息5000元,且无融资资金,计算07年复合杠杆系数。

解:1、M=5*10000—3*10000=20000。(由成本习性模型可以知道a=10000,b=3,p=5),白痴题,简称白题,全都告诉了,公式一套就完事。

2、EBIT=M-a=20000—10000=10000。更是白痴题,简称更白题。

3、DOL=M/EBIT=20000/10000=2。还有比这更白的吗?

4、根据经营杠杆定义式:DOL=息税前利润变动率/产销量变动率可以得出:

息税前利润增长率=DOL*产销量变动率=2*10%=20%(只有这个才有点水平,但也就是变换一下公式,这叫死题)

5、DFL=EBIT/(EBIT—I)=10000/(10000—5000)=2。白吧?

DCL=DFL*DOL=2*2=4。好像,小学三年级就让背的乘法口决。。。二二得四。。

(三)复合杠杆与企业风险的关系

复合风险直接反映企业的整体风险。在其他因素不变的情况下,复合杠杆系数越大,复合风险越大;复合杠杆系数越小,复合风险也越小。

爱华网

爱华网