解读巴塞尔新资本协议资本计提的原则和方法

□ 姚 奕杜音颖

内容提要:巴塞尔新资本协议的根本目的是要求银行持有充足的资本,新协议中给出了银行计提资本的具体方法和公式。本文总结了新协议资本计提的三个原则,并通过对公式的理论基础和组成部分的解读,深入了解新协议对于资本计提所采用的方法和用意,在此基础上对国内银行业实施新协议计提资本给出有用的建议。

关键词: 巴塞尔新资本协议 资本计提 信用风险模型

一、概述

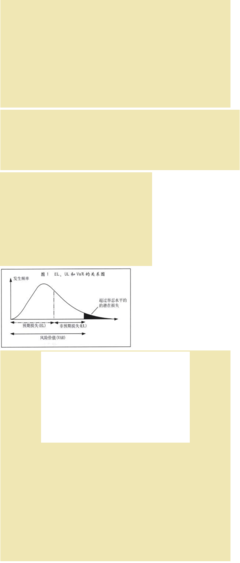

巴塞尔新资本协议(以下简称新协议)的根本目的是要求银行持有充足的经济资源(包括:准备金、资本和核销)来抵御银行在经营活动中的风险和可能遇到的损失。其中,准备金用来覆盖银行的预期损失(Expected Loss,EL),这是可以通过历史的长期数据来估计的;而资本则被要求用来覆盖非预期损失(Unexpected Loss, UL),即实际损失超过预期损失的部分(见图1)。由于银行无法预先知道非预期损失发生的时间和大小,而且有些巨额损失的发生对于银行经营和生存的影响是致命的,因此持有充足比例的资本来保证银行的长期稳健经营是非常重要的。

目前银监会用于对中国银行业资本监管的“商业银行资本充足率管理办法”是按照1988年的巴塞尔资本协议第一版(以下简称老协议)制定的,该办法要求商业银行统一按照风险加权资产的8%来计提每笔敞口的资本要求,该方法简便易行,但对于风险的区分能力和敏感度明显不足。新协议充分认识到了这一点,针对各国银行业风险管理水平差异较大的状况,增加了内部评级法,鼓励有能力的银行自行开发信用风险评估模型,计算相应的信用风险参数:违约概率(PD,初级法的要求)、违约损失率(LGD)和违约时的敞口(EAD,后两者为高级法的要求),在此基础上,巴塞尔委员会(以下简称委员会)给出了覆盖每一笔贷款非预期损失的资本计提公式,着重于将银行资本无法覆盖巨额损失的概率控制在监管当局能够接受的水平内(公式中为0.1%),同时提高资本要求对于风险的敏感度和精确度。

计提资本的公式基于随机信用组合模型的研究成果,公式设定了具体的分布状态、贷款风险关联度和统计精确度,并针对不同的资产类别设定了不同的权重参数。根据该公式,银行对于每笔信贷资产所需的资本大小主要取决于客户违约概率(PD)、违约损失率(LGD)、违约时的敞口(EAD)、敞口的期限、资产违约的相关性和资本覆盖损失的置信水平等参数。对于实施高级法的银行来说,不仅应该有能力按照新协议的要求估算PD、LGD、EAD等参数,输入公式计算所需资本,还必须了解这些公式背后所蕴含的含义和委员会的真正用意。

笔者基于对新协议的研究,总结了新协议对于资本计提要求的三个原则,并通过对资本计提公式的理论基础和公式含义的解读和探讨,以期让读者了解委员会在设计资本计提公式时所考虑的因素和用意,在此基础上对国内银行业使用新协议资本计提公式提出三点建议,希望对国内银行风险管理人员实施新协议能有所帮助。

新协议中资本计提的具体公式详见文章的第五部分。

二、资本计提的原则和理论基础

根据笔者对于新协议的研究和理解,认为新协议资本计提公式最主要体现了三个风险管理原则:

1)资本计提要求的理论基础应当尽可能在简单和精确之间取得平衡,可操作性强,能够为尽可能多的国家银行业所接受;

2)银行对于风险的计量应当基于谨慎保守的原则,充分考虑经济萧条等恶劣环境的影响,确保银行在任何情况下的稳健经营;

3)不同信贷资产的风险特征和水平差异很大,银行应当根据自身的风险偏好和承受能力选择合适的业务发展方向,找到最适合自己的风险和收益配比点。

基于以上原则,委员会在设计资本计提公式时遵循了“抓大放小”的思想,既考虑到关键的风险影响因素,保证计量结果的精确度,又尽可能使公式理论简单、易操作,达到“精确——简单”之间的平衡。委员会考虑的主要影响因素包括:资产组合之间的相关性、经济周期的影响、贷款的期限长短和资产价值的分布规律等。

针对资产相关性,委员会考虑过两种不同的信用风险体系,一种体系在模型中考虑到资产组合之间的相关性,典型的如:J.P. Morgan的CreditMetrics模型,该模型有专门的模块来计算资产组合的相关系数,并以此来计算整个组合的风险价值;另一种体系在模型中不考虑资产组合之间的相关性,因此只能通过别的途径来对模型的结果进行调整,典型的如:瑞士信贷金融产品公司的CreditRisk+模型,该模型将保险精算技术引入信用风险评估,把客户的违约事件看作被保险人的死亡,通过建立借款人违约“死亡表”来对信用风险进行预测,由于没有关于违约原因的任何假设,因此该模型无法计算组合之间的违约相关性,解决的办法是通过分析信用风险与宏观经济因素之间的相关性,估算出各项资产之间的违约相关性。

委员会最终采纳了后一种体系的方法,因为前一类诸如CreditMetrics的高级信用风险模型虽然更符合实际情况,但是这种模型由于考虑了各组合之间的相关性,结构往往非常复杂,对于绝大多数的监管当局和银行来说是难以实施的。委员会希望新协议框架能够在尽可能多的国家和金融机构中被实施,因此新协议所采用的模型的理论框架应该尽可能的简单、容易实施。

因此,委员会对模型作出了重要的限制:假设模型具有资产组合不相关性,即对于一笔特定贷款所需计提的资本应当仅依赖于该贷款本身的风险大小,而与该贷款所属的贷款组合风险性质无关。也就是说,在这种方法的框架下,资本的计提仅仅与反映该笔贷款本身的风险因素EL和UL有关(也就是PD、LGD、EAD),这种满足资产组合不相关性的资本分配方法也称为是“基于评级的资本计提方法”。

当然,委员会也意识到“资产组合不相关性”的限制使得资产组合分散化的效果无法体现。因此,新协议框架以分散化程度较好的银行作为基准,对模型的结果进行了校验,确保模型的结果较好地体现组合分散化的效果,同时,新协议还在第二支柱中针对贷款集中度要求各国监管当局进行监督检查,及时发现风险和问题。

数学上可以严格证明,只有一种叫做渐近单风险因素(ASRF)模型才是满足“资产组合不相关性”假设要求的,该模型假设整个贷款组合是由许多相对较小额的暴露组成,每个单项暴露所特有的风险之间往往可以相互抵消,因此只有那些系统性风险(诸如行业和地区等风险因素)才会对整个组合的损失分布产生实质性的影响。

这样一来,模型就能够比较简单地加总各贷款的EL和UL之和作为整个组合的EL和UL。但是,由于在ASRF模型框架中没有考虑组合的分散化和集中度方面的信息,委员会采用了设置转换函数的方法,将各银行自行估计的反映在一个一般的经济环境下的平均违约率PD转换为能够反映宏观经济较差时期的系统风险因素值下的条件违约概率CPD(对于LGD,新协议并没有提供转换函数,而是直接要求银行基于保守原则,自行估计能够反映经济衰退情况下的LGD,后面将介绍委员会的具体考虑),从而将模型的结果校验到组合分散化效果较好的水平上,同时也反映出经济周期对于资本要求的影响作用。

针对贷款期限的影响,事实上,几乎所有银行的经验和研究结果都表明,期限越长的贷款违约风险也越高,因此也就需要越多的资本,委员会也认可了这一观点,在其资本计提公式中考虑了贷款期限的影响,对公式基于一年期贷款计算出的资本结果进行了修正。

另外,资本计提公式中还对资产价值的分布做了正态的假设。这实际上来源于Merton的信贷组合单资产模型。Merton(1973)将借款人的资产的市场价值看作为一个随时间变化的随机变量,并假设借款人的资产的市场价值服从正态分布,他将借款人的违约定义为其资产的市场价值低于其负债总额。Vasicek在2002年证明了在某些特定的条件下,Merton的模型可以满足“资产组合不相关性”的条件。因此,委员会采纳了Merton和Vasicek的研究结果,决定采用正态分布的假设。

三、资本计提公式的解读

我们以一般公司贷款的资本计提公式为例,来具体解读体现以上原则和风险因素的资本计提公式的具体构成(其它贷款类型的公式类同)。

资本计提公式包括两部分:第一部分是体现图1思想的UL计算公式(基于一年期贷款计算),第二部分是贷款期限的调整公式。

上述公式中,就是委员会提供的条件违约概率转换函数。该转换函数要求两个输入变量:一个就是要求银行自行估计的平均违约概率PD,另一个是委员会确定的风险抵御置信水平99.9%。新协议采用正态分布函数的逆函数将平均违约概率PD和置信水平99.9%分别转换为“违约临界值”G(PD)和反映系统风险因素的保守估计值G(0.999),并以资产相关系数R的函数为权重将两者加权求和得到所谓的“条件违约临界值”。随后再用正态分布函数N(x)将这个“条件违约临界值”转化为条件违约概率CPD。因此,LGD×CPD就是前面图1中的VaR,扣除预期损失PD×LGD,就得到了覆盖非预期损失的资本要求(详见图2),这个资本要求总额能够抵御给定的概率水平下(99.9%)整个组合的可能损失。

正如前一节所述,对于LGD,新协议并没有提供类似于PD的转换函数,而是直接要求银行基于保守原则,自行估计能够反映经济衰退情况下的LGD(一般来说,这个LGD要比银行基于整个经济周期历史数据估计的平均LGD来得高,详见[1],468段-471段)。因为委员会意识到,各国监管当局和金融机构对于LGD的估计能力和水平总体来说不论是数据积累和建模方法,远没有达到开发PD那么成熟的地步。因此,简单地给出一个转换公式,并不是一个好办法,因为转换公式所需的输入变量并不是每个金融机构都有能力准确估计的(例如:LGD、业务品种、抵押品类型和价值等),所以委员会最终决定要求银行基于内部数据直接估计能够反映经济衰退时期下的LGD,所以最终在资本计提的公式里,LGD就不像计算PD那么的复杂,而直接选取银行自行估计的LGD。

资本计提公式中,采用了资产相关系数R的函数作为和的加权权重,对于不同资产类别,相关系数R的计算公式有所差异,这体现了委员会的观点:不同资产的相关性和分散化效果是不一样的,因此需要做不同的校验,以体现他们各自不同的风险特征,见图3。

从图3可以看出,高波动性的商用房地产敞口之间的相关性最高;公司、主权和金融同业敞口次之;中小企业和零售敞口之间的相关性最低。这种规律也是与我们的主观经验相吻合的,通常房地产之类的价值往往与整个市场的景气有很大的关系,相互间的关联性很强;大企业和主权、金融同业组合中的客户数量往往较少,因此相关性也会比较高;而中小企业和零售之类的敞口往往数量很大,更多地取决于借款人本身的质量好坏,相互间的关联性就比较弱。同时,相关系数R与PD是呈递减关系的,即:当前违约概率越低的客户,相互之间的违约相关性越高;对于那些当前已经是较差的客户来说,其自身违约概率已经较高,因此相互间的违约关联性就比较低了。

另外,中小企业的相关系数还与销售额的大小有关,见图4的三维图。图中,x轴是违约概率PD,y轴是销售额,中小企业的相关系数就是PD和销售额的二维函数关系。委员会用销售额来衡量企业的规模,规模越小的企业,相互间的违约相关性也就越小。

值得注意的是,相对于老协议而言,新协议对零售信用资产的资本计提给与了优惠措施,结果是导致零售信用资产所需资本的下降,从而鼓励银行开发零售模型,发展优质零售信贷业务。

公式的第二部分是一个期限调整公式:[1+(M-2.5)×b(PD)/[1-1.5×b(PD)。该公式同时考虑了贷款期限和违约概率PD的双重影响,这体现了委员会的两个基本观点:

1)贷款的时间越长风险就越高,贷款的资本需求随着贷款期限的增加而线性增加;

2)PD较低的借款人的贷款期限对于资本需求的影响程度要大于PD较高的借款人的贷款期限对于资本需求的影响(实际上这个观点来源于KMV模型所做的违约概率迁移矩阵分析,因为长期的历史数据表明,评级较好的公司,其降级的可能性往往较高;而那些评级较低的公司,其降级的可能性相对前者来说反而比较小,因为他们往往一年期的违约概率就已经比较高了,下降的空间有限)。

期限调整的基准定为2.5年(这样可以和实施初级法的银行保持一致,初级法中的贷款期限统一定为2.5年),最少一年(某些特殊的短期贷款可以例外),最高5年,318段-325段)。期限调整公式中的b(PD)=(0.11852-0.05478×ln(PD))2实际上就是基于2年期贷款和3年期贷款的迁移数据对2.5年的基准期限所做的平滑回归估计。

四、资本计提公式在国内实施的若干建议

新资本协议是西方十国集团的监管当局制定的用于十国集团金融机构的风险监管纲领,其资本计提公式的分析基础和数据来源也是基于十国集团金融业所积累的数据,这些国家的监管当局已经建立起自己的评级体系和历史数据,他们用这些数据对资本计提公式进行校验和测算,得到相应的权重系数,应该说这些数字是适合于十国集团的,特别是资产相关系数,非十国集团的国家与十国集团的标准差别会非常大,统一按照十国集团的标准实施对于新兴市场的金融机构是有失公允的,因此建议我们的监管当局应当对这些参数进行调整和校验。

1、尽快研究和探讨建立国内银行业统一数据库的可能性,由监管当局汇总各家银行数据,为监管当局校验和调整新资本协议公式提供国内统一数据支持。笔者认为目前更可行有效的方法是监管当局提出需要修改的参数,由各家大银行根据各自的数据测算这些参数值,上报监管当局;监管当局可以根据这些参数采取某种方法的加权平均,得到国内统一的参数值。

2、基于国内银行业的数据,尽快研究和建立我们自己的违约概率迁移矩阵表,用于资本计提公式有关期限调整的校验和修正。

3、对于资产相关系数R计算公式应当做适当调整,以反映国内的真实情 况。资本计提公式中针对不同类型资产设定了不同的权重,比如:大企业的相关系数公式:

公式中权重系数分别是0.12和0.24,根据公式的含义,当PD=0(无风险资产)时,R=0.24;当PD=100%(违约客户)时,R=0.12。因此,需要测算违约客户和无风险资产的相关性,作为对资产相关系数公式权重的修正值。而对于像住房抵押贷款和合格循环零售贷款给定固定的相关系数R,就需要针对国内实际情况进行测算,并作调整。

另外,对于中小企业的相关系数R计算公式:

其中还考虑了企业销售额S的影响因素(公式最后一部分),委员会基于十国集团所制定的标准是小于5000万欧元年销售额的企业称为中小企业,并且设定了下限500万欧元,小于这个规模的,统一按照500万欧元来考虑,公式中对于销售额S的调整是基于这个标准的,其中S的单位是百万欧元,因此公式中的5代表500万欧元,45其实代表了上限5000万欧元和下限500万欧元的差。建议监管当局制定适合中国情况的统一的中小企业划分标准,在此基础上对此公式作必要的修正(例如:香港金融管理局对此公式的调整是港币5亿到5000万之间)。

五、新协议资本计提公式罗列

新协议中对于资本计提的公式区分不同的资产类别,针对各自不同的风险特征和相关性,给出不同的参数调整,具体如下:

参考文献:

1. BaselCommittee on Banking Supervision, International Convergence ofCapital Measurement and Capital Standards: A Revised Framework[M],www.bis.org, 2004

2. Merton,R. C, On the pricing of corporate debt: The risk structure ofinterest rates[J], Journal of Finance 29, 449-470,1974

3. Gordy,M. B, A risk-factor model foundation for ratings-based bank capitalrules[J], Journal of Financial Intermediation 12, 199-232,2003

4.Vasicek, O., Loan portfolio value[J], RISK, December 2002,160-162

作者简介:

姚 奕 杜音颖交通银行授信管理部

爱华网

爱华网