一、1929年到1942年

美国股市1929年9月开始崩塌,整个大熊市时间跨度非常长,而且经历了好几个阶段。首先是1929年9月到1932年6月(历时近三年),道琼斯指数从381点暴跌至41点,跌幅89%。然后在经历了1932年至1937年(历时五年)的一轮强劲反弹后,道琼斯指数再次下跌,从1937年3月的196点大跌至1942年4月的93点(又历时五年),跌幅53%。此后,道琼斯指数缓步上升,一直到1954年才重新突破1929年9月的高点(历时25年)。整个熊市周期无论是下跌还是反弹,时间都很漫长,而且波动剧烈,下跌幅度巨大,杀伤力极强。很多公司尤其是钢铁和铁路公司从此再也没有起来了。

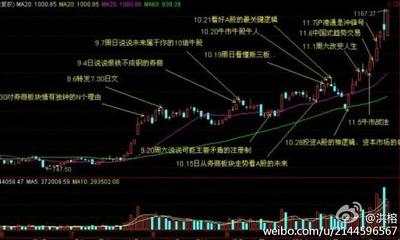

如果我们仔细看下道琼斯指数1929年到1942年的走势,可以发现什么?上证指数2007年至今的走势是不是与之很相似,只是相对波动幅度小了些、波动时间缩短了些呢?

二、1942年到1965年

1929年大萧条以后,美国经济花了很长时间才得以恢复元气。从1942年开始,美国股市开启了一轮慢涨长牛的走势,一直到1965年末才形成顶部。整个牛市周期历时23年,期间指数虽然也有下跌,但跌幅较小,都在30%的范围内。在这个时期,美国的钢铁业和铁路业衰落了,但新材料、能源和新工业公司蓬勃发展,给股市带来了新的持续的增长动力。期间,巴菲特的个人资产1962年首次突破100万美元,1964年达到400万美元,而其掌管的资金在该年达到2200美元。

市场会重演,但不是简单的重复。大危机之后,无论是市场本身还是投资者自身,包括经济和股市管理者,都有一个重新认知、定位和纠错的反思过程,以避免惨剧的再次发生。更重要的是,美国经济结构的转变,新产业的崛起对促成股市23年的慢涨长牛发挥了极为重要的作用。

由此分析中国股市,我相信像2006-2008年那样的暴涨暴跌走势,在10-20年的时间跨度内肯定很难看到了。2006-2007年的暴涨来源于中国加入WTO后对外贸易和固定资产投资的极度膨胀,以及世界经济尤其是大宗商品市场和金融衍生品的非理性繁荣。金融危机后,美国经济乏善可陈,欧元区经济债务缠身、濒临解体,而国内的固定资产投资模式已经达到顶点不可持续。两架马车都没有了,我们拿什么来期待一场波澜壮阔的大牛市呢?目前国内有一些投资者抱有牛市幻想,开口闭口就是恐惧和贪婪,期待2006-2007年那样的暴涨奇迹再度发生,然后在暴跌来临前获利了结。投资哪有这么简单呢?市场不会那么傻,尤其不会傻到在同一个地方犯同一个错误。更何况,中国经济和中国股市到目前为止都没找到新的增长动力!

三、1966年到1983年

1966年道琼斯指数突破1000点,达到了一个历史性的高度。如果从1942年的92点算,指数已经上涨了10倍有余。无论从涨幅还是从估值来看,道琼斯指数已经不具备继续上涨的潜力。在1966年到1983年的17年间,除1973年1月到1974年10月因为石油危机市场下跌了43.1%外,道琼斯指数基本上在一个狭小的空间即800点-1000点内窄幅波动。

与指数表现完全不同,巴菲特此时开始崛起,迎来了投资的黄金时期,资产在17年间增长了39.5倍。其中有许多著名的投资案例,比如华盛顿邮报、GEICO、喜施糖果等等。巴菲特用实践告诉我们,对于投资来说,市场指数永远是次要的,投资的企业是否足够优秀,是否持续成长才是问题关键。

四、1983年到2000年

在持续震荡了17年后,美国股市终于迎来了一轮时间长达17年的超级大牛市,1983年到2000年,道琼斯指数从1000多点上涨到11700多点,再次上涨十倍有余。整个牛市期间除了1987年的恐慌下跌外,几乎没有大跌走势,走得非常稳健漂亮。在这个时期,快速和耐用消费品、卫生保健、信息技术、金融服务、电信等轻资产弱周期行业蓬勃发展,总市值占股市的比重从50%以下提升到72%以上,对稳定和提升美国股市起到了关键性的作用。

在此期间,巴菲特的投资表现与上一个黄金时期相比,一点都不逊色。巴菲特掌管的资产在这个17年间增长了42.3倍。可口可乐、吉列、运通、大都会/美国广播公司都是其中经典的投资案例。

五、2000年至今

在科技股和网络股泡沫之后,美国股市又进入了一轮震荡波动时期,到目前为止仍在持续。美国经济已经缺乏新的增长动力了,无论消费、医疗、科技还是金融,都已经达到了一个较难逾越的高度。新经济?那还是一个比较遥远的梦!

之所以把美国股市而不是日本、英国、法国、德国股市等,和中国股市放在一起来比较,主要基于以下三点:1、美国是19世纪末20世纪初崛起的新兴大国,而中国是20世纪末21世纪初崛起的新兴大国。时间不同,但发展轨迹似曾相识。2、美国和中国无论从经济规模、人口规模、资源总量还是领土面积上,都具有一定的相似性,经济和社会发展阶段不同而已。3、中国当前的经济政策,尤其是金融政策,无疑都在向西方尤其是美国靠拢。所以美国资本市场的发展路径对中国有一定的参考意义。

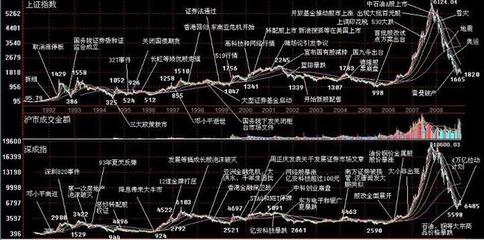

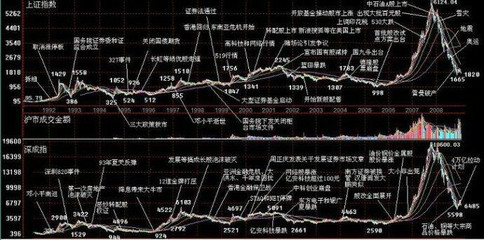

道琼斯指数从1900年至今,跌幅超过30%的熊市有12次,其中1900年至1945年8次,1945年至今4次。下图是道琼斯指数1929年初以来至今的走势,其中有几个典型的阶段值得我们注意。

在此期间,巴菲特的投资表现与上两个黄金时期相比要差很多,资产在这12年间只增长了1.5倍。我想,投资机会相对较少,而资产又过于庞大是其中的主要原因。

二战后的美国股市呈现出很明显的特征,一是牛熊周期非常长,和二战前牛熊转换频繁相比完全不同;二是牛熊的界限不再清晰,很难界定;三是市场走势逐渐变得平稳和理性,从长期来看,平稳上升是大趋势。其中原因,我想,主要是二战后新古典经济学兴起,美联储成立。美联储摒弃了对经济放任自流的做法,有效地采用财政政策和货币政策调控经济,避免大的经济波动。由经济反映到资本市场上,自然也就避免了大的股市波动。

美国股市1942年到1965年、1983年到2000年的两轮超级大牛市,在经济上都有极为强劲的动力支持。1942年开始的牛市,钢铁业和铁路业衰落,取而代之的是新材料、能源和新工业经济的崛起,引领整个牛市进程。1983年开始的牛市,快速和耐用消费品、卫生保健、信息技术、金融服务、电信等轻资产弱周期行业蓬勃发展,领涨整个市场,成为拉动美国股市上涨的核心力量。

未来中国经济和中国股市的方向在哪里呢?我想,中国经济的发展方向一定是消费、卫生保健、科技、金融服务、新能源、新材料等新兴行业,这些行业能否蓬勃发展将决定中国股市的未来。而新兴行业中优秀的持续成长的公司,将是我们投资的重点,也是决定我们投资回报的最主要力量。至于中国股市未来是走美股1942年到1965年的慢涨长牛,还是美股1966年到1983年的窄幅波动,意义已经不大了。不是吗?

爱华网

爱华网