在刚刚过去的2016年中,中国债券市场取得了长足的发展,各类债券余额皆有增长,保持着全世界第三大债券市场地位。与此同时,债券市场的信用违约事件层出不穷,进入频发期。

展望2017年,业内人士分析认为,中国债市面临的影响因素大体可分为三类,不利的、有利的和不确定的,其中不利因素居多。以下是爱华网小编分享给大家的关于2017年债券市场预测的资讯,一起来看看吧!

2017年债券市场预测之四大不利因素

首先、宏观经济政策的影响

与前两年的会议公告相比,将防风险、特别是防范金融风险放到了更加重要的位置,房地产泡沫风险和债市高杆杆风险首当其冲,这势必会影响央行货币政策的施策重心。

自今年8月中国经济呈现持续好转的态势以来,有理由相信,央行货币政策的重心将由稳增长向防风险转移,因此降低融资成本也就不再是这个阶段的重要目标,在其它约束条件不发生重大变化的情况下,预计2017年货币政策和流动性呈现中性略偏紧的可能较高,对债市而言,这无疑是最大的不利因素。

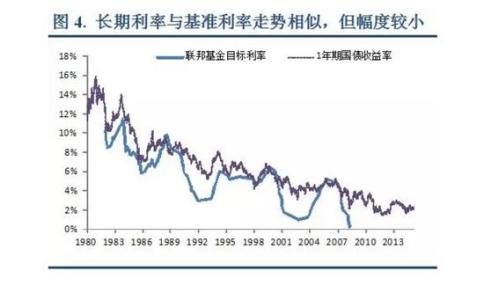

其次、12月美联储加息靴子落地

加息后首个工作日10年期国债期货和5年期国债期货更是一度创纪录跌停。随着美国就业市场不断向好,通胀指标向美联储所定目标不断趋近,12月的美联储议息会已经将2017年降息预期调整为三次,虽然由于特朗普财政政策具有较大不确定性,加息靴子未必能全部落地,但仍将对债市和流动性产生不利影响。

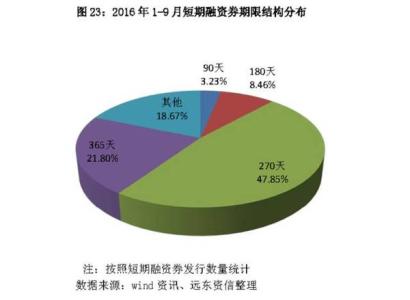

再次、央行将银行表外理财纳入宏观审慎评估体系(MPA)的新规

这项新规将从2017年一季度开始实施,将对理财规模的增量产生限制。由于目前表外理财中有相当一部分是由债券委外投资构成,这毫无疑问将减少银行对债券投资的需求,从增量需求层面对债市带来不利影响。

最后、债市的高杠杆增加了债券市场的脆弱性,而央行正试图降低债市杠杆

美联储12月的加息靴子落地,虽然导致美债、美股、原油等商品应声大跌,但其跌幅都远未达到中国债市国债期货创纪录跌停的地步,中国债市的脆弱性在外部冲击面前显露无疑,而这种脆弱性正源自金融机构在债市的高杠杆投资操作。

2017年债券市场预测之一个有利因素

2016年12月22日,财政部发布《关于明确金融 房地产开发 教育辅助服务等增值税政策的通知》。强调“金融商品持有期间(含到期)取得的非保本的上述收益,不属于利息或利息性质的收入,不征收增值税”。

这表明债券和绝大部分非贷款类金融商品(都具有非保本的属性)将免收增值税。它将大幅提高债券相对于贷款产品的吸引力,扩大金融业对债市的投资需求,对债市将形成持续利好。

2017年债券市场预测之不确定因素

在经历了2016年的多只黑天鹅之后,2017年中国面临的外部不确定性因素增多。最明显的一个就是特朗普上台后,美国将会如何对待与中国在贸易、经济、外交、政治等领域的合作。

如果美国在特朗普财政政策的刺激下,经济表现强劲,加息势头难以遏制,人民币汇率不可避免将受到严重冲击,央行为了稳定汇率,会避免采取有利宽松的强力工具(比如降准),对债市难以形成利好。

经历了2014和2015年的债市牛市,以及2016年债市的波动、转折,2017年的债市会延续2016年四季度以来的熊市吗?让我们拭目以待。

爱华网

爱华网