债务违约是怎样一种风险教育,今天爱华网小编来带大家一起了解一下,希望对您的投资有所帮助。

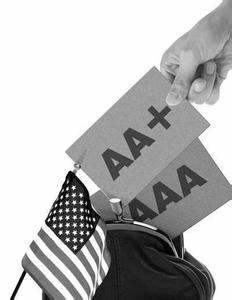

主权债务违约风险 , 即由于东道国政府停止支付或延期支付 , 致使外商无法按时、足额收回到期债权本息和投资利润。目前存在这一风险的主要是一些重债发展中国家 , 主要发达国家的货币是国际广泛接受的清偿手段 , 其政府在理论上可以开动印钞机无限偿还债务 , 所以外商在与主要发达国家中央政府的交易中通常不存在延迟支付风险 , 但外商与发达国家地方政府交易时则未必能够高枕无忧 , 因为地方政府没有货币发行权 , 完全有可能陷入财政破产 , 这方面实例并不少见 , 甚至纽约、慕尼黑等世界闻名的富庶城市政府也未能幸免。

企业违约事件接连发生。这些爆发问题的案例所属产业各异,但问题的源头却本质相近。基本上,产能过剩、投资与借贷过度,是共同的现象,而经济增长速度趋缓,需求的增长落后于供给,更是背后最根本的因素。另外,这些事件皆发生于中型民营企业,到目前仍属个案,危害范围有限,不至于扩散为系统性风险;甚至因为这几个受瞩目的案件,可提醒企业和资金投资人风险管控的重要。

首先,因无法支付两年前发行的一笔10亿元公司债的债务利息,上海超日太阳能3月7日爆发违约事件,是中国境内首度公司债违约。虽是个案却引发全球关注;因为一方面太阳能产能过剩为全球共同的问题,另一方面市场则观察中国政府是否会出手救助。

超日太阳能的公司债违约之外,山西第二大钢铁企业海鑫钢铁公司,亦同时发生无法偿还逾期银行贷款的状况。已有相当一段时间,中国钢铁厂普遍存在产能过剩现象,但随着影子银行的急遽扩张,钢铁公司的举债却仍大幅攀升。因此,海鑫逾期贷款问题的爆发,也是给其他类似情况一个重大的警惕。只是,即使只是一家地方性的民营钢铁公司出状况(全国排名在三十名之外的),却因为除了贷款银行外,也可能牵涉到包括贷款担保公司等影子银行层面,因此不但中国的钢铁价格为之震荡,甚至国际钢铁价格亦大幅滑落。

长久以来,许多人相信中国的政府无论如何都会出面救助出了问题的企业;但李克强总理近日公开表示,大陆须确保金融风险不会危及整个体系,即使部分违约案例可能无法避免。这也因此引起猜测,认为为了避免道德危机的发生,政府有可能会让一些违约事件顺应市场力量而自然发生。

如果是这样,对于企业发行公司债或银行借贷的风险评估,当然会较之前谨慎;影子银行及各种信托理财产品也就不太可能维持过去飞快增长的速度;而以上这些都会是较健康的发展。

2008年9月,约倒美国雷曼违闭事件,就是一个很好的借鉴。当年3月,排名第五大投行的贝尔斯登,债务到期无法偿还时,美联储出面救助;当时虽然因此逃过一劫,但却也失去一个警戒风险的机会。至该年9月,美联储放手让雷曼投行倒闭,相形之下,让市场更为错愕与措手不及,全球对金融运作的信心更因此在瞬间几乎全面崩溃;终于引爆后来的全球金融危机。为避免历史重演,让市场参与者自发性产生风险意识,是很重要的课题。

相信通过上面的学习,您一定对这个知识点有所了解,希望您能多学习这方面的知识,这样的话才可以在市场汇总如鱼得水。

爱华网声明:期货资讯来源于合作媒体及机构,属作者个人观点,仅供投资者参考,并不构成投资建议。投资者据此操作,风险自担。

爱华网

爱华网