养老金入市具多重意义托市不是其功能

去年人社部的一句“确保养老保险基金投资运营如期实施”终于在今年“如期”有了下文。市场为之鼓舞了一下,媒体也为之忙碌了一番。虽然关于“养老金入市”的命题讨论了多少次已经不必追问,但即使养老金明天就开始正式投资运营,也要先明白以下几个问题:

第一,养老金入市不是来给股市托底的。人社部曾明确表过态:托市、救市不是养老金的功能和责任,具体入市时机由市场决定。这是最重要的一点。而早在2012年,时任全国社会保障基金理事会理事长戴相龙接受记者采访时表示,“养老金入市”的概念,并不是指都买股票,其真正的意义是指投资运营。

而投资运营是国际惯例,我国已经在做。另外,人社部方面也曾多次明确,将来预计有2万亿元养老金可用于投资,其中三成可购买股票等权益类产品。这里的“三成”是按照国务院印发的《基本养老保险基金投资管理办法》有关规定:投资股票、股票基金、混合基金、股票型养老金产品的比例,合计不得高于养老基金资产净值的30%。

但按照业界说法,企业年金和社保基金平均情况下股票投资比例不足20%,以养老金2万亿元可投资规模计,中国基本养老保险基金初次入市规模体量不过是一道简单的基础运算题,投资者大可不必被各种莫衷一是的结果而乱了方寸。

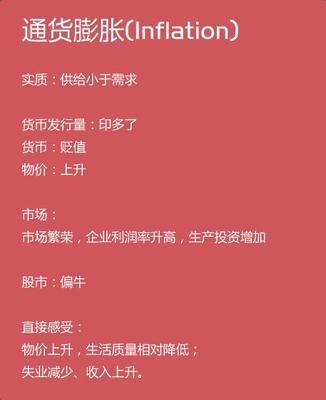

第二,养老金入市是实现保值增值的一种必然选择。有关数据显示,2008年-2015年期间,我国养老金的平均收益率约为2.9%,仅与同期通货膨胀相持平;而社保基金和企业年金的平均投资收益率则分别达到8.7%和5.3%。

2012年-2015年期间,OECD(经济合作与发展组织)国家和非OECD国家养老金的平均实际投资收益率,分别为4.7%和4.5%,国内养老金的收益率水平处于国际落后水平。而养老金入市也是国际上比较通用的做法。另一方面,随着我国人口老龄化的加速,养老金支付缺口快速扩大,据估算,到2050年累计缺口将达到43万亿元。因而,养老金入市进行多元化的投资成为必然趋势,这也是一项利在长远的措施。

第三,养老金入市有利于资本市场稳定健康发展。从全球范围来看,养老金入市都能起到稳定股市的作用。养老基金通过市场化投资,实现了保值增值,同时也壮大了机构投资者队伍,成为资本市场主力资金的一部分,起到了资本市场的稳定器的作用。此外,从国际经验来看,养老基金作为长期价值投资者,其稳健理性的投资风格可以有效中和广大中小投资者的短期投机行为,净化资本市场投资氛围,改善资本市场投资环境,促进资本市场健康长远发展。

因此,养老金入市不仅能够缓解支付压力,同时对确保社保制度可持续、促进资本市场稳定具有重要而深远的现实意义,而简单将之视为“托底”不仅是浅见,而且是错误的。

万亿养老金入市在即社保基金是榜样

据介绍,目前我国的养老金累计结余有3.06万亿元,可以拿来投资运营的主要是这一部分资金。

据报道,由于负利率的侵蚀,“躺”在账户中高达2.7万亿元的养老金仅2013年的损失就达到了178亿元。尹蔚民也表示,这些年地方的养老金并没有跑赢CPI,年均收益率只有2%左右。而从2010年到2014年,我国CPI涨幅分别为3.3%、5.4%、2.6%、2.6%和2%。

与社保基金的保值增值相比,养老金的投资运用无疑落后一大截。数据显示,过去的14年时间,社保基金投资平均年收益率达到8.5%,其中投资股市部分,不仅战胜了固定回报,而且超过了市场平均水平。刚刚过去的2014年,社保基金收益率达到11.43%,而去年CPI涨幅为2%。也就是说,去年社保基金收益率超过同期通货膨胀率9.43个百分点。

目前,社保基金投资股市的比例最高可达40%。实际上,在社保基金入市的前9年时间,股票投资占社保基金全部资产配置只有20%左右,却贡献了40%左右的利润。

尽管养老金入市的呼吁已经多年,但直到2012年才有了第一个“吃螃蟹者”。2012年3月20日,经国务院批准,社保基金受广东省政府委托,投资运营广东省城镇职工基本养老保险金1000亿元。截至2014年7月,总计收益达94.09亿元,其中2013年收益率为6.2%,跑赢同期2.6%的通货膨胀率。

爱华网

爱华网