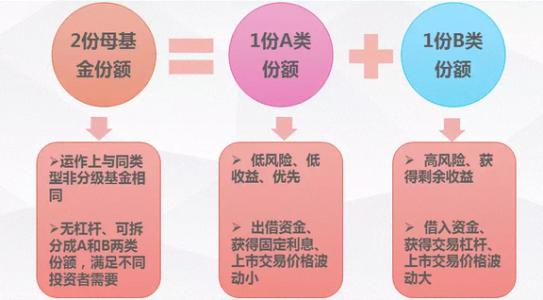

每逢大盘反弹,分级基金的B级杠杆份额表现都非常抢眼,由于杠杆放大效用,分级基金B类份额成了博取反弹收益最大化的工具。那么慢该如何投资分级基金b呢?下面爱华网小编和您一起分享投资基金b的相关内容。以供参考。

以下几种情况的B类基金不要投:

1.整体溢价超过5%的B类基金不要投。最近环保B、军工B、SW军工B的继续跌停相信是见识了的,主要就是因为溢价套利引起的,买溢价超过10%的B类,无异于自己送肉给别人割。

2.面临市场风险的B类不要投。比如,1)有的B类最近一段时间上涨过猛,短期上涨超过30%或者大幅超越大盘指数的;2)行业估值偏高,整体PE或PB过高的不要投,注意对比行业的近些年的市盈率、市净率情况是否处于高位;3)对行业未来趋势发展不明确的,满足三个条件的任何一个都不要投。

3.A类修正后收益率高于6.6%以上的B类最好不要投(特别是高于7.0%),如果整体出现折价,而且该部分可抵消A的上涨的除外。A类修正后收益率过高,那么B类融资成本就会过大,而且A类上涨预期会比较明显,B类价格会受到打压,所以该种情况应该予以回避。

4.面临低折的B类不要投。低折时,A类是套利或者投资的好时机,那么对B类就是灾难。

5.交易量小的和规模小的B类不要投。

6.低风险投资者不要投。没有强大的心脏和坚定的信心的人不要投资B类,毕竟是杠杆型的指数基金。

那么什么情况下又可以投资B类基金呢?

其实答案很简单,排除了以上5种情况基本就可以了。一句话,你对投资的B类行业前景比较看好,而且认为未来该行业指数涨幅高于A类修正收益率+管理费等,而且又有强大的心脏对待波动,低价介入那么就会获得超越指数的收益

相关内容:分级基金B能长期跑赢相对应指数吗?

自8月1日至8月13日,上证指数自1981点反弹至2106点,上涨约6.3%。但同期分级基金B类份额则大幅上涨,资源B涨幅达50%,商品B涨幅达45%附近,银华鑫瑞涨幅在30%附近。由于杠杆放大效应,分级基金B类份额的收益被放大若干倍。

截止8月20日,上证指数以2072点收盘,自8月13日收盘以来下跌1.6%。同期,资源B下跌约11%,商品B下跌约8%,银华鑫瑞下跌约7.4%。同样由于杠杆放大效应,分级基金B类份额的亏损被放大若干倍。

从近年以来去看,分级基金在熊市中大多表现弱势,远跑输大盘。大多数分级基金B不宜长期持有,分级基金B更适合高风险投资者中短期价格博弈。

但理性去看,这个问题应该分几个角度,1,B端融资成本以及基金管理费成本要对应指数上涨来覆盖;2,B端的收益长期只能来源于对应指数的上涨(羊毛出在羊身上),只有在覆盖成本下,长期指数走强,成为B类长期大势;3,波动率衰减;长期对应指数越不涨,未来B端获取收益的难度是递增的趋势。

爱华网

爱华网