目前,实施负利率的央行包括欧洲央行、日本央行、以及瑞士、瑞典和丹麦央行,它们把其政策利率减至负的水平。下面由爱华网小编为你分享何负利率债券的相关内容,希望对大家有所帮助。

为何负利率债券仍然有投资者买?实施负利率的央行包括欧洲央行、日本央行、以及瑞士、瑞典和丹麦央行,它们把其政策利率减至负的水平。在更广义的层面,日本和欧洲多国国债市场也出现了大范围的负利率情况。

国债市场的负利率源自上述央行的负利率政策,但又进一步 超越了有关政策,改写了投资理论。问题是国债负利率意味着投资者如果现在以高价买入并持有至到期,即使他们会定期获得派息,但债券到期赎回价会低于现价,投资者会损失离场。那么问题是他们为何还要作此投资?

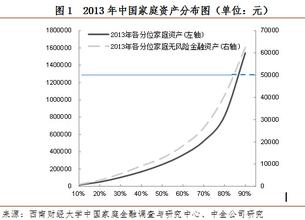

根据 Bloomberg 的数据,目前国债收益率为负利率的集中在亚洲的日本和欧洲的众多市场。日本长至 10 年期国债的收益率为负利率。至于欧洲,国债负利率的既有欧元区国家,也有非欧元区的欧盟成员国,负利率最为严重的为瑞士和德国国债,其中瑞士国债一直到 30 年期均呈负利率,而德国负利率则长至 10 年期国债,至于5年期中期国债呈负利率的国家有13个,2年期中短期国债呈负利率的则有15个国家,瑞士 2 年期国债负利率达到 -1.1%。日本和欧洲这两大国债市场大面积负利率,令市场估计全球有近7万亿美元或三成的国债市场陷入了负利率的陷阱。

如此大比重的国债市场呈负利率,参与其中的投资者可以肯定并非小众,那么他们为何明知负利率还要进行投资呢?对此问题,可以综合投资者及其投资目标两个维度来考虑。

1借钱不要付息 还能获利

如果把钱交给银行十年,取款时一分钱利息也不给,反而要你付点费用,这叫做负利率。

如果让你把钱交给政府,出现上述的情况,就是负利率的国债。

这个过程完全心甘情愿,抱着这样想法的,不止你一个,大家都抢着拿钱给政府,还要摇号排队。这种情况常意味着经济不顺利,投资环境恶化,威胁本金。

换句话说:宁可不要回报,甚至付点费用,也要把钱放在安全的地方。

2全球资产收益率创下500年最低水平

2015年4月9日:

l 瑞士政府成为有史以来首个以负利率发行国债的政府。投资者以-0.055%的收益率购买了2.3251亿瑞郎的国债,这笔钱到2025年才能偿还。

2016年:

l 德国10年国债收益率-0.035%

l 日本10年国债-0.205%

上半年,全球约10万亿美元国债进入负利率,暗示着不低的金融风险。(如果按1万元110克计算,10万亿纸币,大约5000吨多一些)。

债券之王格罗斯说,全球资产收益率已经创下近500年最低水平。债券价格已经高到畸形,“这是一颗未来某一天会爆炸的超新星”。

3为什么要买负利率债券

投资者可以把钱埋到后院的土堆里,这样保证本金,也不用交费。

如果是几百万,这不失一个好办法。当然前提是,埋钱时不要被隔壁老王看到,还要小心蚁食鼠啃。如果几千万,几个亿,甚至更多,这个办法有点笨。

买入负利率国债的,常常是聪明的机构,无外乎几个原因:

一、大型金融机构,资产配置的需要:大机构都需要稳健的债券,特别是国债,来对冲市场的风险。因此尽管负利率,这部分标配是机构的“刚需”,失之东隅,得之扶桑。在高收益部分的资产,可以弥补负利率的亏损;

二、买入长期国债,不等于持有到期:在十年存续期内,国债利率会发生变化,甚至收益率变得更低,这时抛售可以获得利差收益。

三、外国国债可能获得汇差收益:今年最成功的投资交易是:换日元,并且买入日本国债。日本国债,年初至今价格已经上涨5.7%,而日元今年升值20%,半年合计收益达25.7%,是全球今年最成功的交易。

负利率债券这个话题,也是表明了市场对风险的担心,同时由于债券价格涨得过多,负利率债券本身也面临风险,“树总不能长到天上去”。近期,债券市场泡沫论,甚嚣尘上。

但平心而论,只要市场风险的警报不解除,债券的泡沫就不会破灭。

有点类似中国的房地产,天天喊泡沫,却天天向上。“朝朝奈何桥上望,不见孟婆捧汤来”。

泡沫,永远是在被刺破之后,才叫泡沫。

爱华网

爱华网