你知道什么是利率传导机制么。你知道利率传导机制中有多少不为人知的秘密么。下面由爱华网小编为你分享什么是利率传导机制的相关内容,希望对大家有所帮助。

从负利率看央行的利率政策传导机制一、负利率的内涵

目前全球央行的货币政策已经进入了后宽松时代,而后宽松时代的主要标志就是负利率政策。目前为止,共有6个国家的中央银行实施了负利率政策,包括丹麦国家银行、欧洲央行、瑞士国家银行、瑞典银行、日本银行和匈牙利国家银行。对于负利率政策的讨论非常多,但是对于政策利率传导机制和采取负利率的原因则鲜少研究。本文希望能够在这一方面做些思考。

目前对于负利率的认识是比较含混不清的,人们会通常会误解为负利率就是储蓄存款利率为负。从理论上讲,利率主要是名义利率和真实利率;从实践上看,名义利率又包括政策利率和市场利率,政策利率包括政策目标利率,央行规定的再贴现率和存放于中央银行的商业银行准备金利率等;市场利率包括债券收益率、银行间市场的同业拆借利率、商业银行的存贷款利率等;而真实利率=名义利率-通货膨胀率,当通胀率大于名义利率时,真实利率为负,这是我们过去所经常接触到的负利率的一种情况。

现在所流行的负利率说法其实是指中央银行的政策利率为负。比如日本央行是把商业银行在日本央行的存款准备金利率降低为负利率,欧洲央行是把商业银行向央行借款的再融资利率和在央行存款的隔夜存款利率降低为负。这种负利率并不是指商业银行的存款利率为负。事实上欧央行和日本央行调低的存款准备金利率是央行所能直接决定的政策利率的下限,存款准备金利率不能高于政策目标利率或者公开市场操作利率,如果高于后两者的话商业银行都会把资金存放在央行,那么央行的货币政策就失去效果,而央行这么做也意味着后两者已经没有操作的空间。特别是日本的短期国债收益率在2015年底已经是负的水平,也就是说央行用政策利率已经无法调节国债市场利率了。

二、货币政策传导理论

为进一步了解央行的利率政策,我们需要了解货币政策的最终目标、中间目标和操作手段这三个维度,其中最具争议性的是后两者,就是到底什么变量可以作为中间目标和操作手段,而最终目标主要取决于不同于经济形势下央行决策者与其他政府部门目标的协调。

从理论方面来看,关于货币政策中间目标的理论主要有凯恩斯学派以利率为中间目标的理论和弗里德曼以货币供给量作为中间目标的理论。根据凯恩斯的流动性偏好理论,货币供给量增加将使利率下降,从而刺激投资,并通过乘数作用而使就业和收入增加。因此,货币政策必须通过利率来传导,而利率可以由中央银行采取一定的措施予以控制。因此利率符合货币政策中间目标所应具备的基本条件。

弗里德曼则认为货币政策只能控制货币供给量,不能控制利率。因为货币供给量的一时增加虽然能使利率在短期下降,但长期来看,名义收入增加和物价水平上升将导致货币需求增加,物价水平上升将导致实际货币余额减少,这两种效应都将使利率回升。

从实践来看,美国、日本和欧元区等发达国家均采用利率作为货币政策的中间目标,而中国过去一直以货币供给量也即M2作为货币政策的中间目标,但是随着M2与宏观经济变量之间的关联度减弱,未来货币政策的中间目标也可能向利率转变。

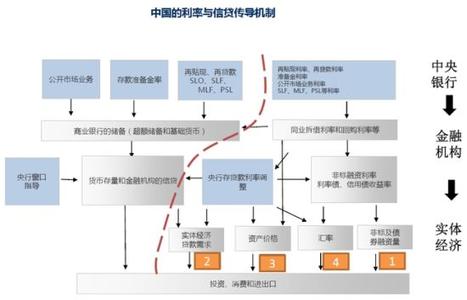

三、不同利率之间的传导机制

以利率为中间目标的货币政策,我们需要具体分析政策利率是如何向市场利率传导的。尽管凯恩斯的利率理论阐明了利率影响实体经济的机制,但是利率本身就有多个种类,而央行能够控制的只有政策利率,那么就需要具体研究利率传导机制。

我们将利率传导的主体分为四个部门,分别是央行、商业银行、厂商和居民,那么研究利率的传导机制就是研究央行的政策利率如何通过影响四个部门(央行、商业银行、厂商和居民)的利益最大化行为来影响市场利率(债券收益率和银行存贷款利率)的。

(一)再贴现或再贷款利率

再贴现和再贷款利率是商业银行向央行融入资金的利率,这一利率传导过程较为简单。央行提高再贴现率时商业银行向央行融资的资金成本上升,将降低向央行的借款和超额准备金持有量。由于融资成本上升,银行也会提高对企业放款的利率,从而导致信贷规模和货币供应量收缩;当央行降低再贴现率时则相反。在调节市场利率方面,再贴现政策具有一定局限性。由于是否向央行融资属于商业银行的自主行为,而且随着债券市场和银行间同业拆借市场的扩大,商业银行的融资渠道越来越多,对于央行贴现窗口的依赖性不断降低。

随着央行货币政策工具的不断发展和完善,再贴现利率逐渐演变为扮演政策利率上限的一个角色。当银行间同业利率飙升导致偏离政策目标利率水平和高于再贴现率时,商业银行会转而向央行贷款,从而促进银行间利率的下降从而回到正常水平。

(二)存款准备金利率

存款准备金率是指央行对于商业银行的法定存款准备金和超额存款准备金支付利息的利率。存款准备金利率扮演的是一个利率下限的角色,当隔夜拆借利率下跌到偏离政策目标利率和低于存款准备金利率时,银行就会转而把资金存放在央行,从而促进短期市场利率向政策目标利率回归。这一方面有调控市场利率的作用,另一方面也会减轻央行对冲的压力。

(三)政策目标利率

1.政策目标利率如何影响同业拆借利率

首先,央行设立政策目标利率,一般以银行间隔夜拆借市场利率作为目标。一方面,央行通过公开市场上的买卖债券操作会影响市场上的债券收益率,使短期债券收益率与政策目标利率基本一致。当供给不变,债券需求量上升时,利率随之下降;当需求量下降时,利率上升。而由于国债是银行间同业交易的主要载体之一,那么债券收益率也会影响银行间同业利率;另一方面,央行的公开市场操作也会影响银行的准备金和基础货币规模。当央行出售债券时会减少银行准备金和基础货币,进而降低货币供给和提高市场利率;购买债券时会增加货币供给和降低市场利率。

2.债券收益率如何影响存款利率

可将债券和存款视为一对替代品。当债券收益率上升或下降时,就会影响到居民部门的收益曲线和资产配置行为。当债券收益率上升时并高于存款利率时,居民会将存款配置到货币市场基金,从而倒逼银行提高存款利率以应对存款搬家行为;当债券收益率低于存款利率时,愿意配置债券的人减少,那么会导致存款供给大幅上升,从而导致存款利率下降。

3.债券收益率如何影响贷款利率

可从两方面来理解。第一是如果央行通过购买国债来影响国债收益率的话,企业发行债券的利率=无风险利率(国债收益率)+风险溢价,假设风险溢价不变,企业债券利率会随着无风险利率的变化而变化。如果央行直接购买企业债券的话就会直接影响企业债券的利率。当企业债券利率下降时,企业会选择发债而不是向银行借款,对银行贷款的需求会减少,导致贷款利率下降;当企业债券利率上升时,企业更多向银行借款,从而导致贷款需求上升,贷款利率提高。

第二是把债券和银行贷款视为替代品,债券利率会影响银行的资产配置行为。当债券收益率提高时,银行会更多的配置债券,减少贷款供给,从而导致贷款利率上升,当债券收益率下降时,银行会更多地提供贷款,导致贷款利率下降。

当央行通过政策利率降低市场利率水平时,理论上就可以刺激私人部门的投资和消费行为,从而促进经济增长。以上就是政策利率在经济四部门中的传导机制。

爱华网

爱华网