理财业务,顾名思义即代投资者打理资产,是通过一系列财务规划的程序,将个人不同形式的财富,予以科学管理的过程。为方便大家理解,我们在此把个人理财限定为由商业银行独立发行的本外币理财产品,商业银行是产品的单一发行主体,对产品进行全过程管理。而把银行代理销售的基金、保险(放心保)等归集到银行为个人提供的其他特别金融服务。

银行人个理财的两个基本理念是保值增值需求以及收益风险匹配原则。

银行理财产品是指商业银行在对潜在目标客户群进行分析研究的基础上,针对特定目标客户群开发设计并销售的资金投资和管理计划。从风险属性来看,银行个人理财产品大致可分为现金管理类、债券类、信托类固定收益、资本市场类、代客境外理财类、结构性产品类六大类理财产品。

现金管理类理财产品:投资方向多为货币、债券和银行间市场及票据等低风险领域,投资期限多以“天”计,能做到每个工作日开放申购赎回,赎回时资金按时到账,方便程度堪比活期存款。

债券类理财产品:主要投资于国债、金融债、中央银行票据、高信用等级企业债、短期融资券等期限结构固定,投资风险较低的产品。 信托类固定收益理财产品:指银行作为信托计划的委托人,发行理财产品募集客户资金,然后将资金投资于信托投资公司设立的信托计划,信托公司作为受托人按照委托人的要求负责信托的管理和运作,银行信托计划到期后,由信托投资公司按照信托计划的约定向银行支付本金和收益,银行再向购买理财产品的客户支付本金和收益的产品。

资本市场类理财产品:投向主要是沪、深股市上交易的品种,或与沪、深股市交易品种性质类似的投资工具,包括上市公司股票、开放式基金、封闭式基金、交易所债券等。

代客境外理财产品:指银行代投资者将可以投资的人民币或美元交给合格的境内机构投资者,投资到境外的资本市场获取全球市场收益的产品。投资方向较广,利率、汇率和股票价格等因素的波动,将对该类产品的投资收益产生直接影响。

结构性理财产品:指运用金融工程技术,将存款、零息债券等固定收益产品与金融衍生品(如远期、期权、掉期等)组合在一起而形成的一种金融产品。

理财产品购买流程:

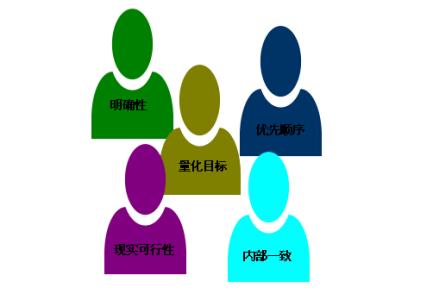

(一)摆正理财心态,合理进行理财规划。(二)在客户经理指导下,进行个人风险承受能力的测评。(三)结合个人风险承受能力及产品的风险属性,选择适合自己的产品。(四)阅读产品说明书,了解产品特点以及风险属性。(五)填写产品适合度评估。(六)抄录风险提示,并签字确认购买。(七)完成转账等操作后,购买完成。

爱华网

爱华网