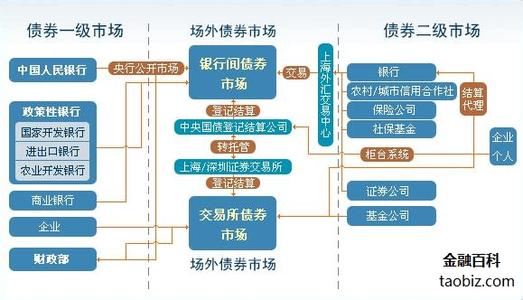

一级市场是发行市场,是债券承销商将发行的债券销售给各类机构投资者;二级市场是交易市场,是各类投资者之间相互交易形成的买卖市场;下面是爱华网小编带来关于债券二级市场回顾的内容,希望能让大家有所收获!

债券二级市场回顾

二级市场交易平稳,信用债中短期收益率继续回落,信用利差全面扩大(2015年4月27日-2015年4月30日)

1、国债收益率变化

上周国债到期收益率较前一周继续全面下行,其中1年期收益率下行23bp,其他期限收益率下行5bp到10bp不等(图1)。上周除1月期央票收益率较前一周小幅上行,更长期限央票收益率均下行,以1年期收益率下行幅度为最大,下行19bp,其他期限收益率下行幅度均不超过10bp(图2)。

2、企业债到期收益率变化

除7年期各级别企业债到期收益率较前一周小幅上行,其他期限各级别企业债到期收益率均较前一周下行,且5年及以下期限品种到期收益率下行趋势更明显(图3,图4)。

3、中短期票据收益率变化

上周各期限各等级中短期票据到期收益率较前一周全面小幅下行,幅度均不超过13bp,从级别来看,AA+和AA等级各期限收益率下行幅度超过AAA和AA-等级 (图5,图6)。

4、企业债信用利差及评级利差变化

截止上周五,除5年期AAA级企业债信用利差较前一周基本保持不变,其他期限AAA级企业债信用利差均较前一周扩大,其中1年期信用利差扩大幅度最大,扩大18bp,其他期限信用利差扩大幅度从4bp到9bp不等(图7)。

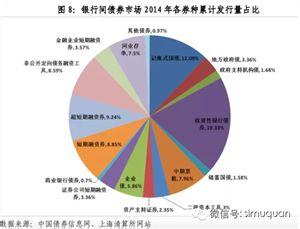

截止上周五,1年期、3年期、5年期、7年期、10年期和15年期AAA与AA+级企业债评级利差分别为45bp、61bp、72bp、81bp、101bp和104bp;对应期限AAA级与AA级企业债评级利差分别为69bp、94bp、121bp、136bp、168bp和171bp; AAA级与AA-级企业债评级利差为195bp、251bp、282bp、298bp、328bp和332bp(图8)。

5、中短期票据信用利差及评级利差变化

截止上周五,1年期和3年期AAA等级中短期票据信用利差较前一周分别扩大15bp和4bp,5年期中期票据信用利差较前一周基本不变(图9)。

截止上周五,1年期、3年期和5年期AAA与AA+级中短期票据评级利差为33bp、48bp和58bp,对应期限AAA与AA级票据评级利差为56bp、78bp和103bp,AAA与AA-级票据评级利差为177bp、210bp和243bp(图10)。

上周仅有四个交易日,但现券成交总额仍达到12781.38亿元,现券交易整体表现平稳,仅在节前最后一个交易日成交量有所降低。二级市场收益率方面,各券种收益率基本延续前两周的回落趋势,仅7年期企业债收益率小幅上行。整体上看,上周国债收益率回落幅度与前一周相当,且短端收益率回落幅度仍较大,而信用债大部分券种的回落幅度较前一周有所收窄。受此影响,各期限AAA等级债券信用利差较前一周全面扩大,其中短端扩大幅度在15bp以上。1年期、3年期和5年期AAA与AA+等级、AAA与AA等级间的利差较前一周收窄,而同期限AAA等级与AA-等级间利差较前一周扩大,更长期限等级间利差与前一周持平。

4月28日财政部发布《关于推动地方财政部门履职尽责 奋力发展 全面完成各项财税改革管理任务的意见》,敦促地方政府加快地方政府债券的发行和安排。此前江苏省原定于4月23日发行的首个地方政府债未能如期发行。发行地方政府债券固然能够缓解地方债务偿还压力,并有利于无风险利率回归,促进社会融资成本的降低,但地方政府债的低利率、低流动性较难获得投资者亲睐,而考虑到地方政府的特殊市场地位,参与承销的银行、券商基本上很难获得利益,这些因素都使得地方债的发行面临一定困境。财政部发文后,可以在一定程度刺激地方政府加快发债速度,不过地方政府债的顺利发行仍需要货币政策的配合,尽管央行否认直接购买新发地方债实施QE,但预计央行未来仍可能采取购买银行资产或将地方债纳入再贷款质押范围等其他相关措施激励银行购买地方政府债,以提高地方债的需求,确保今年首批发行成功。

爱华网

爱华网