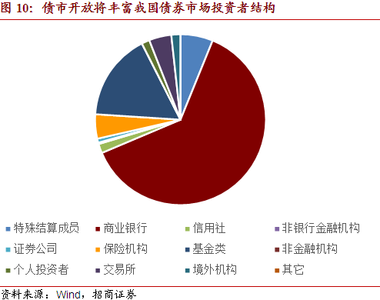

日本的债券发行分为公募和私募两种方式。在债券发行市场上,金融机构尤其是银行的力量相当大。20世纪70年代中期,日本所发行的债券大部分被以银行为首的金融机构所认购,约占发行总额的90%左右,而一般法人、社会团体以及个人的认购能力很有限,只占10%左右。

日本债券大体分为3类:公共债(公债)、民间债和外国债。民间债包括日本的金融机构发行的金融债和民间股份公司发行的公司债。所有债券种类中,公债发行规模最大。根据世界银行统计数据,2001年末,日本公债余额695.3万亿日元;民间债余额112万亿日元,占全部余额的16.1%,其中金融机构债券余额44.6万亿日元,占全部分额的6.4%;公司债62.7万亿日元,占全部余额的9%。

日本的公共债务是所有发达国家中最多的。日本政府债务大致占GDP的140%。日本10年期的债券收益率曾下滑至0.75%,而美国同期的债券收益率为4%。政府所发行的债券的持有者主要是各大银行、养老基金、保险公司、国有企业、邮政储蓄系统以及个人。

日本债券交易分为场内交易和场外交易。日本场外市场债券交易额占整个债券市场交易额的比重相当高,占90%以上。为防止柜台债券转让价格比现大幅差异,同时为了更有效地反映市场供求状况,日本证券、日本协会通过即时公布债券柜台交易行情来引导债券交易价格的形成。而且,日本柜台交易均采用计算机联网系统,市场参与者能够随时了解交易行情,从而保证柜台交易更为活跃、连贯和价格趋于一致:日本证券交易所场内市场是参照美国的《证券交易法》在1949年建立并开业的。日本证券交易所内债券交易所占比重不大,但交易所实时公布债券交易行情,对柜台交易具有提供议价基准的重要意义。

武士债券是在日本债券市场上发行的外国债券,是日本以外的政府、金融机构、工商企业和国际组织在日本国内市场发行的以日元为计值货币的债券。

1998年4月,日本推出综合治理经济的对策,核心是通过政府财政的公共投资和减税来扩大内需,增支减税的资金来源是发行赤字型国债的收入。同时,为金融业坏账问题困扰很久的日本政府宣布,将投入巨额的公共资金,以维护金融体系的稳定。为拯救银行体系,投入总共60万亿日元的公共资金,约占日本国内生产总值的12%。要弥补巨额的资金缺口,只有提高税收和借款,但提高税收有悖于扩大内需的政策,所以只能发行国债了。由此将原定2003年停止赤字型国债发行的限期推迟到2005年,尽管这种转变付出了经济持续衰退、政坛动荡的代价,但无论日本国内还是国际社会普遍认为,动用财政政策尤其是国债政策,是拯救日本经济走出危机的希望。

债券发行方法分为:公募发行和私募发行。

私募发行

指发行者通过与特定投资者直接交涉而发行债券,地方债和一般事业债中有一部分采用这一发行方式。

公募发行

指以公开募集的形式向不特定的投资者发行债券。但在日本,许多时候,公募并不是针对不特定的众多投资者进行。公募发行又可以分为间接公募、投标公募、定率公募和售出等多种形式。

1.间接公募。国债中有长期付息国债和中期贴现国债采用这一发行方式。具体做法是由都市银行、长期信用银行、地方银行、信托银行、各种金库、保险公司、证券公司等组成国债承购团,然后日本银行代表政府与国债承购团签订承购合同,再根据合同以公开招标方式发售。如果公开招标推销后尚有未售出的国债,则由国债承购团全部承购。

2.投标公募。中期付息国债、短期国债(国库券)等债券采用这一方式。投标公募可分为竞争投标和定率投标两种。竞争投标又分为价格投标和收益投标两种,这与美国政府债券发行中的拍卖发行相同。定率投标即以竞争投标中中标价格的平均价作为债券的发行利率,这是为了方便中小金融机构的认购而于1982 年开始采用的发行方式。

3.定率公募,定率公募是发行政府短期证券(融资券)的特有方式。政府短期证券以贴现方式发行,但贴现率不是由投标者竞争决定,而是预先确定的,而且低于短期金融市场利率。可以参与定率公募的机构也有限定,主要是各类金融机构,企业要认购只能通过证券公司进行。如果认购额少于预定发行额,则由日本银行承购其余额。事实上,由于贴现率低于市场利率,因而定率公募发行的政府短期证券基本上由日本银行承购。政府保证债也采用这一方式发行。

4.售出。即预先不确定发行总额,由发行者在确定的期限内直接向一般公众出售债券。这一时期内售出的债券总额即为发行总额。因商法上没有此类规定,因此只有金融债可以采用。

爱华网

爱华网