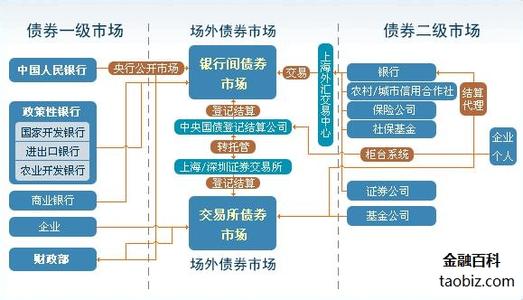

你知道什么叫二级债券么。你知道二级债券中有多少不为人知的秘密么。下面由爱华网小编为你分享二级债券的相关内容,希望对大家有所帮助。

你应该了解的债券型基金之二级债基二级债基分类标准及特点

债券型基金要求不低于80%的基金资产投资于债券,这就意味着其余不超过20%的资产可以灵活运作,若在基金合同中约定这部分资金可以投资股票二级市场,属于二级债基,可以适当参与二级市场股票买卖。由于其投资组合中有一定的权益类工具,二级债基和股市关联度相对较高。

二级债基的特点:

二级债基一方面可以少量投资二级市场中的股票,另一方面还可以投资可转债。这样一来,在股市行情走好的时候,能够以不高于基金资产20%的比例投资二级股票市场,分享股市上涨的红利,如在2014年,二级债基表现较好;当经济处于衰退阶段,股票市场步入熊市阶段时,可以通过基金投资组合中不低于80%的比例投资于债券获取稳健收益。

风险收益特征:

二级债基在增加收益的同时,也放大了投资组合的风险。一方面,除了债券投资面临的风险外,还要考虑股市中的风险;另一方面,在研究跟踪这类基金时,要特别留意它们对于可转债的配置情况。对于一些投资风格激进的二级债基,在债券配置方面重仓可转债之后,其组合的特性更接近于混合型基金。

注:如果没有特殊说明,且持有可转债权重较大,则其风险要高于普通的二级债基,因为其持仓里面的可转债与股市相关性很强且存在很大的不确定性。

适合人群:

二级债基产品定位是偏重防守,适度进攻,适合本质上偏好中低风险的投资者,同时还希望获取一定股市收益的投资者。此外,同一支二级债基按收费方式可分为A、B、C三类,其中,A、B类收费方式采用较为常见的前、后端收费方式,适合投资期限相对较长、或资金量较大的投资者;C类收费方式不收取认购、申购费,收取一定比例的销售服务费,更适合投资期限相对较短的投资者。

考量基金经理资产配置能力

相对于一级债基和纯债基金而言,二级债基可投资的资产范围更加宽泛,这就使得资产配置成为这一类型基金非常重要的收益来源。由于各类资产在不同的宏观经济和市场环境下表现各异,这就给投资管理人提供了丰富的策略选择,需要考虑如何合理选择最优的资产类别来使收益最大化,或通过各类资产之间的相关性降低组合风险。

二级债基不仅需要基金经理具有优秀的大类资产配置能力,同时还考验基金经理在各类资产中获取超额收益的能力。通常纯债基金经理可以不用深入地跟踪股票市场,但是二级债基的基金经理需要对股票市场也有非常强的投资能力,要有更强大的资产管理能力、更广泛的投资研究范围以及更深厚的经验。加之最近信用债违约风险出现,需要注重交易层面的收益,同时致力于管控好市场风险、信用风险以及可能出现的流动性风险,控制组合久期和杠杆,让投资者承担与其承受能力匹配的投资风险。

如何选择二级债基

基金战胜市场的能力,也就是它获取超额收益的能力。所谓超额收益,是指在一定的时间范围内,基金净值增长率减除该基金业绩比较基准后的收益率。

以2014年为例,沪指涨幅超过20%,大部分基金净值稳步攀升,其中涨幅较好的基金大多是二级债基。在牛市中,由于配置了一定权重的股票,相对纯债基金来看,二级债基可以带来更大的收益;在熊市中,相对股票型债基,二级债基能降低风险。在风险上,二级债基要高于纯债基金,对于不满足较低收益的投资者来说,二级债基可以往往会带来惊喜。

选择合适的二级债基可以考虑以下因素:

1、关注基金经理过往业绩。一只基金业绩的稳定与否,与基金经理的投资风格、投资理念、投资业绩、投资策略及投资能力密切相关。

2、了解债券投资标的。尽管二级债基有不低于80%的资产投资债市,但券种的选择同样能够影响基金未来的收益。债市主要由国债、央票等无信用风险债券和以企业债为代表的信用债两大部分组成,可根据债市情况选择相应的券种,同时,二级债基中的权益资产部分对收益影响很大,要关注资产组合中股票的风险和收益,在市场没有趋势性机会的情况下,二级债基股票仓位不宜过高。由于从去年开始信用债风险逐渐暴露,公募基金频繁“踩雷”,在信用债风险大幅上升的情况下,对于风险厌恶的投资者来说,可以更多关注以追求绝对收益为目标,严控风险的二级债基。

3、关注基金公司综合资产管理能力。与纯债基金只投资债市不同,二级债基不仅投资债市,同时参与一级市场新股申购及二级市场股票投资,这就对基金公司综合资产管理能力提出了更高的要求。综合资产管理能力较好的基金公司在二级债基的运作中具有一定优势。

4、注意可转债的比例及收费方式。由于可转债本身风险较高,且流动性不及股票,因此或会造成这些基金整体组合的风险较高,选择时注意对可转债的相关说明。同时,根据不同的投资期限,选择合适的收费方式的二级债基。

爱华网

爱华网