可转换公司债券是如何进行担保的?可转换公司债券资信等级是什么?可转换公司债券的风险如何,下面爱华网小编就为大家分析一下吧。

可转换公司债券(又名可转换债券)是债券的一种,它可以转换为债券发行公司的股票,通常具有较低的票面利率。从本质上讲,可转换债券是在发行公司债券的基础上,附加了一份期权,并允许购买人在规定的时间范围内将其购买的债券转换成指定公司的股票。可转换公司债券具有期权和债券的双重特性。

在国际市场上,可转换公司债券视为无抵押公司债券,不需要附加担保条件。投资风险完全由投资人承担。个别情况存在担保或有抵押品条件。我国对可转换公司债券发行有担保要求,“暂行办法”规定,“有具有代为清偿债务能力的保证人的担保”是发行可转换公司债券的基本条件。

公司债券的资信等级是资信评级机构对公司盈利能力、偿债能力和投资风险等的评价,其目的是为了保证发行成功,吸引投资人购买债券。国际市场上使用资信评级进行筹集资金是十分普遍的,甚至是进入国际债券市场融资的先决条件。但对于可转换公司债券来说,资信评级要求没有统一的惯例或统一的要求。一般来说,私募形式的发行不需要资信评级,公开募集的可转换公司债券需要资信评级。有发行担保的可转换公司债券,评级要求低于无担保的可转换公司债券。我国由于债券评级机制还很不完善,因此对可转换公司债券的资信评级没有要求。

可转换公司债券是否有担保、资信评级的状况对其价值有一定的影响。通常,有担保、信用评级较高的可转换公司债券的发行方可以在其他条款获得更有利的发行条件。

延伸阅读 可转换公司债券如何转换

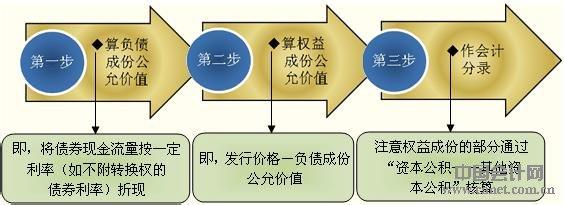

当债券持有人把转换成股票时,有两种会计处理方法可供选择:账面价值法和市价法。

采用账面价值法,把被转换债券的账面价值作为换发股票价值,不确认转换损益。赞同这种做法的人认为,公司不能因为发行证券而产生损益,即使有也应作为(或冲抵)资本公积或留存损益。再者,发行可转换债券旨在把债券换成股票,发行股票与转换债券两种为完整的一笔交易,而非两笔分别独立的交易,转换时不应确认损益。

在市价法下,换得股票的价值基础是其市价或被转换债券的市价中较可靠者,并确认转换损益。采用市价法的理由是,债券转换成股票是公司重要股票活动,且市价相当可靠,根据相关性和可靠性这两个信息质量要求,应单独确认转换损益。再者,采用市价法,股东权益的确认也符合历史成本原则。

投资者可以对上述可转换公司债券相关内容进行了解。

爱华网

爱华网