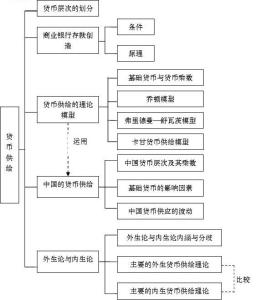

货币供给的主要内容包括:货币层次的划分;货币创造过程;货币供给的决定因素等。下面,爱华网小编来为你介绍货币供给理论的主要内容及乔顿的货币供给理论的推导。

货币供给理论的主要内容

货币供给的主要内容包括:货币层次的划分;货币创造过程;货币供给的决定因素等。在现代市场经济中,货币流通的范围和形式不断扩大,现金和活期存款普遍认为是货币,定期存款和某些可以随时转化为现金的信用工具(如公债、人寿保险单、信用卡)也被广泛认为具有货币性质。

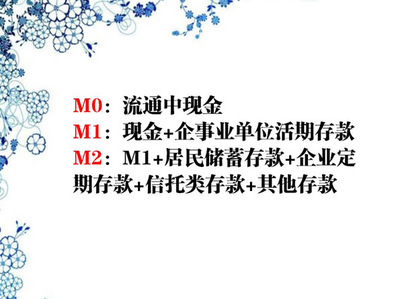

一般认为,货币层次可以划分如下:

M1=现金+活期存款;

M2=M1+定期存款;

M3=M2+其他金融资产。

货币创造(供给)过程是指银行主体通过其货币经营活动而创造出货币的过程,它包括商业银行通过派生存款机制向流通供给货币的过程和中央银行通过调节基础货币量而影响货币供给的过程。

决定货币供给的因素包括中央银行增加货币发行、中央银行调节商业银行的可运用资金量、商业银行派生资金能力以及经济发展状况、企业和居民的货币需求状况等因素。

货币供给还可划分为以货币单位来表示的名义货币供给和以流通中货币所能购买的商品和服务表示的实际货币供给等两种形式。

环节

与信贷关系

中央银行供给基础货币

中央银行供给基础货币有三种途径:

变动其储备资产,在外汇市场买卖外汇或贵金属;

变动对政府的债权,进行公开市场操作,买卖政府债券

变动对商业银行的债权,对商业银行办理再贴现业务或发放再贷款

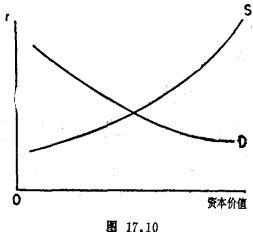

商业银行创造存款记账货币

乔顿的货币供给理论的推导根据乔顿的分析,在美国,决定货币存量的要素为货币基数、联储成员银行的准备金与存款之比、通货与活期存款之比、定期存款与活期存款之比、美国政府存款与私人活期存款之比。这些要素与货币供给之间关系具体可以表述为:

假设:

B——货币基数,基础货币

——联储成员银行的法定准备金

——联储成员银行的超额准备金

——非联储成员银行的库存现金

R——商业银行的准备金总额

——联储成员银行活期存款准备金

——联储成员银行定期存款准备金

C——公众手持通货

D——商业银行的私人活期存款

T——商业银行的私人定期存款

G——政府存款

r——各种存款的加权平均准备率

——现金比率,通货比率

——定期存款比率

——政府存款比率

则有:狭义货币M=C+D

B=C+R

(1)

(2)

式(2)就是乔顿的货币乘数模型。根据这一模型,货币乘数m是行为参数r、t和g的递减函数。这意味着,商业银行各种存款的平均准备率、定期存款比率和政府存款比率的变化将对货币乘数产生反向的影响。对于通货比率对货币乘数的影响,从式(2)难以直观做出判断。但若就货币乘数对通货比率求偏导则可以发现,在一般情况下,货币乘数m是通货比率k的递减函数,即通货比率的变动会引起货币乘数的反方向的变动。当然,各行为参数对货币乘数的决定并不是完全独立的,而是相互影响的。例如,若t比率因活期存款增加或定期存款减少而下降,平均准备金比率,一就会上升,因为活期存款的准备率高于定期存款的准备率。t比率的下降使货币乘数扩大,而r比率的上升则使货币乘数缩小。货币乘数究竟会扩大还是缩小,将取决于这两种比率的变化对货币乘数影响的相对大小。[1]

由以上分析可知,乔顿模型中的货币乘数是由多种复杂因素共同决定的,而这些因素又分别受到货币当局(主要是中央银行)、商业银行及社会公众等不同的经济主体的行为的影响。由此可见,货币当局或中央银行实际上只能对决定货币乘数的部分因素而不是全部因素具有控制能力。也就是说,除了中央银行以外,商业银行和社会公众等其他经济主体的行为也将对货币乘数,从而对货币供给产生一定的影响,甚至产生比较重要的影响。这就说明,货币供给并不是一个完全决定于货币当局的主观意志,而不受经济运行的内在规律影响的外生变量。

爱华网

爱华网