增值税是以商品流通和劳务服务各个环节的增值额为征税对象的一种税; 消费税是以特定的消费品的流转额为计税依据而征收的一种商品税;营业税是以从事工商营利事业和服务业所取得的收入为征税对象的一种税。下面由爱华网小编为你介绍增值税法、消费税法与营业税法相关司法经济法考点知识。

司法经济法考点之增值税、消费税与营业税司法经济法考点一

增值税法

(一)增值税的概念

增值税是以商品和劳务在流通各环节的增加值为征税对象的一种税。其特点是税源广、税收中性和避免重复征税。

司法经济法考点之增值税、消费税与营业税

(二)增值税法的基本内容

1.增值税的纳税人。增值税的纳税人为在中华人民共和国境内销售货物或者提供加工、修理修配劳务以及进口货物的单位和个人。增值税的纳税人分为一般纳税人和小规模纳税人。

2.增值税的征税对象。增值税征税对象为纳税人在中国境内销售的货物或者提供的加工、修理修配劳务以及进口的货物。

3.增值税的税基。增值税税基为销售货物或者提供加工、修理修配劳务以及进口货物的增值额。

4.增值税的税率。增值税一般纳税人税率分为基本税率(17%)、低税率(13%)和零税率(0%)。

纳税人销售或者进口货物,除适用低税率的以外,税率为17%。

纳税人销售或者进口下列货物,税率为13%:

(1)粮食、食用植物油;

(2)自来水、暖气、冷气、热水、煤气、石油液化气、天然气、沼气、居民用煤炭制品;

(3)图书、报纸、杂志;

(4)饲料、化肥、农药、农机、农膜;

(5)国务院规定的其他货物。

纳税人出口货物,税率为零;但是,国务院另有规定的除外。

纳税人提供加工、修理修配劳务,税率为17%。

增值税小规模纳税人销售货物或提供应税劳务,适用3%的征收率。

5.增值税的税收减免。下列项目免征增值税:

(1)农业生产者销售的自产农业产品;

(2)避孕药品和用具;

(3)古旧图书;

(4)直接用于科学研究、科学试验和教学的进口仪器、设备;

(5)外国政府、国际组织无偿援助的进口物资和设备;

(6)由残疾人的组织直接进口供残疾人专用的物品;

(7)销售的自己使用过的物品。

纳税人销售额未达到财政部规定的增值税起征点的,免征增值税。增值税起征点的适用范围只限于个人。

司法经济法考点二

消费税法

(一)消费税的概念

消费税是以特定消费品的流转额为征税对象的一种税。

(二)消费税法的基本内容

1.消费税的纳税人。消费税的纳税人为在中国境内生产、委托加工和进口法律规定的消费品的单位和个人,以及国务院确定的销售本条例规定的消费品的其他单位和个人。

2.消费税的征税对象。消费税的征税对象为应税消费品,具体包括:

(1)烟;

(2)酒及酒精;

(3)化妆品;

(4)护肤护发品;

(5)贵重首饰;

(6)鞭炮、焰火;

(7)汽油;

(8)柴油;

(9)汽车轮胎;

(10)摩托车;

(11)小汽车。

从2006年4月1日起,高尔夫球及球具、高档手表、游艇、木制一次性筷子、实木地板等应征收消费税,同时取消了护肤护发品税目。

自2009年1月1日起实施成品油税费改革,取消原在成品油价外征收的公路养路费、航道养护费、公路运输管理费、公路客货运附加费、水路运输管理费、水运客货运附加费六项收费,逐步有序取消政府还贷二级公路收费;同时,将价内征收的汽油消费税单位税额每升提高0.8元,即由每升0.2元提高到1元;柴油消费税单位税额每升提高0.7元,即由每升0.1元提高到0.8元;其他成品油消费税单位税额相应提高。

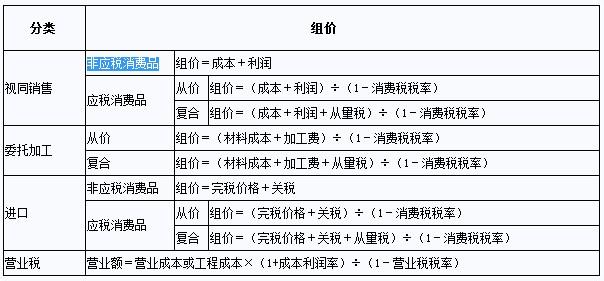

3.消费税的税基。消费税的税基为销售额或销售数量。销售额,为纳税人销售应税消费品向购买方收取的全部价款和价外费用。

4.消费税的税率。消费税实行从价定率或者从量定额的办法计算应纳税额,按不同消费品分别采用比例税率和定额税率。具体税率、税额表参见消费税暂行条例后所附的消费税税目税率(税额)表。

纳税人兼营不同税率的应税消费品,应当分别核算不同税率应税消费品的销售额、销售数量。未分别核算销售额、销售数量,或者将不同税率的应税消费品组成成套消费品销售的,从高适用税率。

5.消费税的税收减免。对纳税人出口应税消费品,免征消费税;国务院另有规定的除外。

司法经济法考点三

营业税法

(一)营业税的概念

营业税是以从事工商营利事业和服务业所取得的收入为征税对象的一种税。

(二)营业税法的基本内容

1.营业税的纳税人。营业税的纳税人为在中国境内提供应税劳务、转让无形资产或者销售不动产的单位和个人。

2.营业税的征税对象。营业税的征税对象为应税劳务、转让无形资产或者销售不动产,具体包括:

(1)交通运输业;

(2)建筑业;

(3)金融保险业;

(4)邮电通信业;

(5)文化体育业;

(6)娱乐业;

(7)服务业;

(8)转让无形资产;

(9)销售不动产。

3.营业税的税基。营业税的税基为营业额。营业额为其提供应税劳务、转让无形资产或者销售不动产向对方收取的全部价款和价外费用。

4.营业税的税率。营业税除娱乐业实行幅度比例税率外,其他税目均实行固定比例税率。其具体税率为:

(1)交通运输业,3010;

(2)建筑业,3%;

(3)金融保险业,8%;

(4)邮电通信业,3%;

(5)文化体育业,3%;

(6)娱乐业,5%~20%;

(7)服务业,5%;

(8)转让无形资产,5%;

(9)销售不动产,5%。

自2001年1月1日起,3年内金融保险业的营业税税率逐年降低1%,从2003年1月1日起稳定在5%。自2001年5月1日起,夜总会、歌厅、舞厅、射击、狩猎、跑马、游戏、高尔夫球、保龄球、台球等营业税税率统一定为20%。

5.营业税的税收减免。下列项目免征营业税:

(1)托儿所、幼儿园、养老院、残疾人福利机构提供的育养服务,婚姻介绍,殡葬服务;

(2)残疾人员个人提供的劳务;

(3)医院、诊所和其他医疗机构提供的医疗服务;

(4)学校和其他教育机构提供的教育劳务,学生勤工俭学提供的劳务;

(5)农业机耕、排灌、病虫害防治、植保、农牧保险以及相关技术培训业务,家禽、牲畜、水生动物的配种和疾病防治;

(6)纪念馆、博物馆、文化馆、美术馆、展览馆、书画院、图书馆、文物保护单位举办文化活动的门票收入,宗教场所举办文化、宗教活动的门票收入;

(7)境内保险机构为出口货物提供的保险产品。

纳税人营业额未达到财政部规定的营业税起征点的,免征营业税。起征点规定仅限于个人。

看过“司法经济法考点之增值税、消费税与营业税”的人还看过:

爱华网

爱华网