资产负债管理由于金融机构的资产为各种放款及投资,而负债主要为各种存款,费用收入、或投资人委托之资金。下面是爱华网小编为大家带来的资产负债管理方法,欢迎阅读。

第一条 为加强万能险账户代理人渠道(以下简称“账户”)的资产负债管理,保障投保人的权益,提高账户的偿付能力和流动性,依据公司相关规定制定本办法。

第二条 本准则的资产负债管理,主要指的是账户资产端的流动性能够较好的匹配负债端的资金需求,保证资产不小于负债。

第三条 本准则所指的偿付能力,主要是资产端的收益率能够覆盖万能险账户的宣告利率。

第四条 本准侧所说的流动性,是指资产端产生的现金流能够覆盖负债端的现金流,避免出现流动性不足的情况。

第五条 本准则适用于该账户的资产负债管理工作。

第二章 组织架构

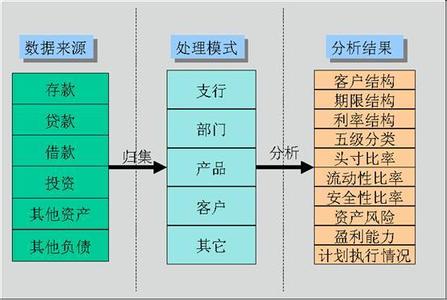

第六条 本账户资产负债管理由资金管理部牵头,涉及三个部门:财务部、精算部和资金管理部。

财务部负责提供账户资产明细和资产收益率等数据,负责提供每月账户实际发生的保费收入和保费支出情况。数据格式见附件1所示。

精算部负责提供账户的保费收入和支出的预测数据,时间周期不少于3年;负责提供每月的万能险结算利率数据。数据格式见附表2所示。

资金管理部负责汇总以上两个部门的数据,并对数据做进一步的加工处理。具体的结果展示内容见附件3所示。

第七条 资金管理部把进一步加工的数据,反馈给部门主管,由部门主管做出账户资产的配置决定,不限于资产的流动性处置、资产的调入调出等行为。

第三章 工作流程

第八条 财务部每月的前5个工作日,提供按附件1所示的数据。

第九条 精算部每月的前5个工作日,提供按附件2所示的数据。

第十条 资金管理部,投资经理负责提供模型中所需要的参数,资产配置岗负责人根据相应参数,对数据进行加工处理,于每月的前10个工作日,提供分析结果给投资经理。

第十一条 投资经理负责对结果进行评估,于2个工作日内,做出相关资产配置指导意见。

第四章 资产负债管理报告

第十二条 根据财务部提供的数据,资金管理部负责预估下一个月投资组合的年化已实现收益率和年化综合收益率。

第十三条 根据财务部提供的数据,资金管理部根据投资组合持有的固定收益类资产,预估未来三年投资组合的现金流,并与负债端的现金流进行比较,给出资产缺口状态。

第十四条 资金管理部负责计算投资组合在二级分类科目下,个各类组合的投资占比、预期年化已实现收益率、年化已实现综合收益率和有效久期等指标。

第十五条 资金管理部负责计算2012年7月至评估日的以下相关指标,退保金额/总资产,理赔金额/总资产,(退保+理赔)/总资产,流动性资产/总资产,评估历史发生额的最大百分比例,作为风险监控指标在报告中进行列示。

第十六条 资金管理部,评估在假设预期保费收入为0的情况下,资产端产生的现金流和负债端的现金流的匹配情况。

第五章 风险控制

第十七条 控制账户资产的流动性,保持现金及现金等价物占总资产的比例不低于5%。

第十八条 关注投资组合的信用风险,债券信用评级和债券发行主体评级的变化,当信用评级低于公司设定的投资评级标准时,应及时进行风险处置。风险处置方案由投资经理负责拟订,方案执行由资金管理部和财务部共同负责。

第十九条 关注投资组合的利率风险,当市场利率不断上升时,固定收益类资产净值下降,有可能导致投资组合的价值下降,如果预期此种趋势具有长期性时,应调高受利率正向影响资产的配置比例。

第二十条 关注退保风险,市场利率的上扬,会使得客户预期较高的宣告利率,与账户实际收益率下降相矛盾,从而导致退保金额增加,保费收入减少,因此,应当增加后备可用现金的来源,投资经理需拟订相应的解决方案,并定期对方案的可行性进行核查。

第六章 注意事项

第二十一条 投资组合收益率的预测值是基于会计准则和投资经理对预期的市场状况,做出的推测,并不必然反映市场的真实变化情况和组合的真实价值。

第二十二条 资产端现金流的预测的假设是固定收益类资产的票面利率在约定的期限内保持不变,没有信用风险。

第二十三条 财务部门提供的保费收支数据要及时准确,退保金额占总资产的比例历史数据对后期账户的流动性管理由参考意义。

第二十四条 精算部门提供的在常规情况下的保费收支预测数据准确及时,异常情况下发生的保费收支,可以用持续发生保费收入为零的假设来模拟。

第七章 附则

第二十五条 本办法由资金管理部负责解释。

第二十六条 本办法自颁布之日起生效。本办法施行前的制度规定与本办法不一致的,以本办法为准。

爱华网

爱华网