4、商业银行在办理募集资金转贷业务时,应按照自营贷款的标准和程序,认真审慎选择符合条件的小微企业贷款发放对象,并经发行人书面同意后放款。

5、商业银行应在自营贷款和债券资金转贷业务之间设置防火墙,转贷利率综合水平应不高于自营贷款利率综合水平。

五、企业债券发行审核分类管理的规定

1、为进一步改进企业债券发行审核工作,按照“加快和简化审核类”、“从严审核类”以及“适当控制规模和节奏类”三种情况进行分类管理,有保有控,支持重点,防范风险,处理好推进改革、提高效率和防范风险之间的关系。

2、属于“加快和简化审核类”的情况包括:

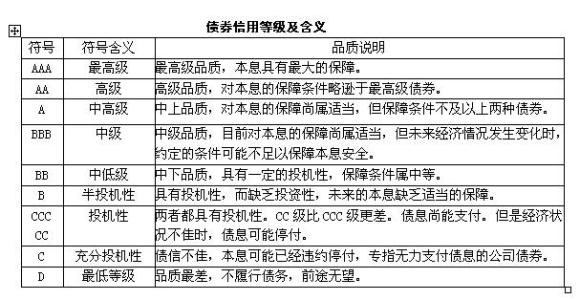

(1)主体或债券信用等级为AAA级的债券;

(2)由资信状况良好的担保公司(主体评级AA+及以上)提供无条件不可撤销保证担保的债券;

(3)使用有效资产进行抵质押担保,且债项级别在AA+及以上的债券;

(4)资产负债率低于30%,信用安排较为完善且主体信用级别在AA+及以上的无担保债券;

(5)地方政府所属区域城投公司申请发行的首只企业债券,且发行人资产负债率低于50%的债券。地方政府所属区域包括并仅限于地市级及以上城市和财政百强县(暂按2012年财政统计年鉴数据),国家级经济技术开发区、国家级高新技术开发区、非财政百强县不在此列;

(6)中小企业集合债券;

(7)小微企业增信集合债券。

3、属于“从严审核类”的情况包括:

(1)募集资金用于产能过剩、高污染、高耗能等国家产业政策限制领域的发债申请;

(2)资产负债率较高(城投类企业65%以上,一般生产经营性企业75%以上)且债项级别在AA+以下的债券;

(3)企业及所在地地方政府或为其提供承销服务的券商有不尽职或不诚信记录;

(4)连续发债两次以上且资产负债率高于65%的城投类企业;

(5)企业资产不实,运营不规范,偿债保障措施较弱的发债申请。

4、除符合“加快和简化审核类”、“从严审核类”两类条件的债券外,其他均为“适当控制规模和节奏类”。

相关阅读:

债券的发行意义

未来应提高非国有企业和中小企业发债比重。从债券的投资方来说,需要逐步提高非存款货币类机构投资人持有债券比重,为社保基金、企业年金等入市创造条件,采取多种方法丰富投资人结构。

2013年6月19日,国务院常务会议明确要求研究部署金融支持经济结构调整和转型升级的政策措施。其中包括“扩大债券发行,逐步实现债券市场互通互融”。

扩大债券发行对我国多层次金融市场体系建设,提高直接融资比重和降低金融体系的脆弱性是有重要意义的。扩大债券发行的同时,债券市场需要更加透明而且具备好的流动性,为更多参与主体进入债券市场创造条件。

2013年,中国债券市场由多部门监管,市场不统一的格局阻碍了金融市场优化资源配置的基本功能的实现。

债券市场互通互融是大势所趋。债券市场互通互融会使得债券市场能够充分反映资金市场的信息,资金的价格会通过交易价格实时反映出来。面对一个分割的债券市场和混乱的利率期限结构,企业没有办法像面对统一的市场那样去获取融资成本的准确信息。低水平的债券市场无法与银行进行充分竞争,这会使得企业的融资成本难以下降。

债券市场互通互融并且快速发展会给商业银行带来压力,促使商业银行提高其评估风险和定价的能力,对企业的信用进行更为精准的分析,提高其对不同企业的服务能力,并且有助于提升其国际竞争能力。

另外,扩大债券发行需要我国评级机构的进一步发展,债券产品的丰富更需要评级机构履行其职责,为广大投资者提供真正有区分度、有足够信息含量的研究报告和级别评价。

看过“关于不同类型企业债券的发行要求”的人还看了:

爱华网

爱华网