信贷政策,是中央银行根据国家宏观经济政策、产业政策、区域经济发展政策和投资政策,并衔接财政政策、利用外资政策等制定的指导金融机构贷款投向的政策。下面是爱华网小编整理的2017银行信贷政策的内容,希望能够帮到您。

2017银行信贷政策七不准四公开规定

以前,企业找银行申办贷款时,部分银行会要求转存一定金额的存款才能办,有的甚至要求收点中介费用。如今,银行已经不能再提这样的要求了。

商报记者了解到,重庆市银行业监管部门已明确要求银行在发放贷款时不得附加不合理条件,应严格执行银监会的信贷业务“七不准”规定。

“以前客户贷了款必须转点款在银行存起才得行。最近几年这种做法早就行不通了。”永川一家建筑工程企业老总易先生说。更多最新银行信贷行业市场竞争分析信息请查阅中国报告大厅发布的《2016-2021年银行信贷行业市场竞争力调查及投资前景预测报告》。

商报记者注意到,按照重庆市人民政府办公厅发布《关于进一步落实涉企政策促进经济平稳发展的意见》的规定,金融机构在发放贷款时不得附加不合理条件,金融机构贷款定价应充分反映资金成本、风险成本和管理成本,不得以额外收费将经营成本转嫁给服务对象,对直接与贷款挂钩、没有实质服务内容的收费项目一律取消;对发放贷款收取利息应尽的工作职责,不得再分解设置收费项目,不得在贷款业务中混淆资金价格和服务价格。

对此,重庆银监局相关人士介绍说,重庆银行业早就开始行动并开展了一系列不规范经营专项整治工作。重庆银监局要求银行业严格执行“七不准、四公开”规定及最新出台的《商业银行服务价格管理办法》,诚实履行各项合同义务,公平对待消费者,严禁虚假承诺、捆绑销售等违法违规行为。监管部门将持续对银行小微企业收费情况开展暗访、现场核查,坚决查处乱收费行为。

重庆银监局人士介绍说,银监会的信贷业务“七不准”规定具体为:一是不准以贷转存(强制设定条款或协商约定将部分贷款转为存款),二是不准存贷挂钩(以存款作为审批和发放贷款的前提条件),三是不准以贷收费(要求客户接受不合理中间业务或其他金融服务而收取费用),四是不准浮利分费(将利息分解为费用收取,变相提高利率),五是不准借贷搭售(强制捆绑搭售理财、保险、基金等产品),六是不准一浮到顶(笼统地将贷款利率上浮至最高限额),七是不准转嫁成本(将经营成本以费用形式转嫁给客户)。“四公开”包括收费项目公开、服务质价公开、优惠政策公开、效用功能公开。

2017年银行信贷政策新方案解读上市银行半年报进入披露期,南京银行成为首家披露的银行。在净利润“耀眼”的同时,也存在“激进中有隐患”的局面。

南京资产质量问题继续暴露,这仍是绕不过的坎。截至6月末,该行不良贷款余额19.42 亿元,较年初增长3.03 亿元;不良贷款率0.95%,较年初上升0.01 个百分点。高华证券分析称,南京银行盈利超出预期是不良贷款周期中激进的资产扩张策略所致,这可能会增加信贷风险。

其实,南京银行快速扩张是最受关注。多个机构对其快速扩张提出质疑,引发对其资本充足率的担忧。有统计显示,南京银行在八年的规模扩张中开设了近40家分行。今年6月底,由于资本弱化,国际评级机构标普将南京银行股份有限公司评级下调至“BB+”,展望为稳定。在此之前,该行的信用等级为“BBB-”。南京银行方面认为,这个评级是不客观的,不予理会。

今年,南京银行实施了定增,截至今年6月末,南京银行资本充足率为12.3%。中国经济网记者获悉,今年是南京银行推进五年发展战略规划的第二年,可谓至关重要的一年。其中南京银行提到“加快跨区发展步伐,增强辐射效应”,那么扩张步伐是否仍会加快?是否仍需“补血”?中国经济网记者致电南京银行,电话无人接听。

资产质量继续暴露有券商研报建议卖出

南京银行2015年半年报显示,截至6月末,实现归属于母公司股东的净利润35.68亿元,同比增长24.45%,主要原因是营业利润增加;营业利润为46.09亿元,同比增长28.44%,主要原因是营业收入增加;而营业收入增加的主要原因是利息净收入增加。此外,该行实现中间业务收入持续增长。

高华证券分析称,南京银行盈利超出预期是不良贷款周期中激进的资产扩张策略所致,而这可能会增加信贷风险。由于不良贷款风险和估值较高(2015年预期市净率为1.21倍,而A股均值为1.1倍),高华证券维持该股卖出评级。

据悉,南京银行上半年不良率为0.95%,较年初上涨0.01个百分点;不良贷款余额19.42亿元,较年初增长3.03亿元。同时,信贷资产中的损失类贷款同比增长最多,达53.94%;关注类贷款同比增长40.92%。

在2015年南京银行半年报中,不良贷款余额14.98亿元,较年初增长1.9亿元。计算下来,南京银行不良贷款余额同比增加了4.44亿元,同比增长了29.6%。

浙商证券研报认为,南京银行资产质量继续暴露,90天以内的逾期贷款增长较快。虽然最后不良率较年初仅增长1BP,稳定在一季度的水平,但是不良率的稳定主要是加大了核销的力度,上半年核销15 亿元,是2015年全年的139%,不良净生成率较去年提升约1 个百分点,二季度风险暴露较多。逾期贷款较年初增长30%,逾期不良率较年初继续下降6 个百分点至60%,主要是90天以内的逾期,较年初增长69%。

平安证券[微博]研报认为,南京银行资产质量存隐患,拨备计提仍有压力。“南京银行上半年不良率为0.95%,与今年一季度持平,但我们注意到公司关注类贷款占比较1季度上升了15bps,上半年年化不良生成率达到1.53%,较上年末上升20bps,逾期与不良的比例也由2015年末的152%进一步上升至167%,反映出在实体经济下行压力仍然较大的情

爱华网

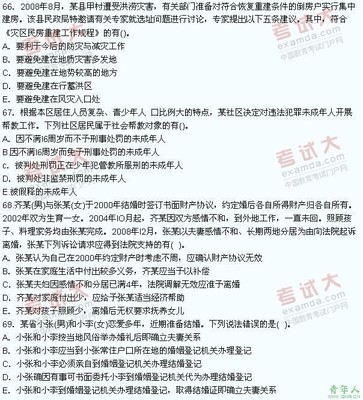

爱华网