次级贷款(subprime mortgage loan),又名次级抵押贷款和次级按揭贷款。是指那些放贷给信用品质较差和收入较低的借款人的贷款。由于信用不良或不足,这些人往往没有资格获得要求借款人有优良信用记录的优惠贷款。次级贷款的利率一般较正常贷款为高,而且常常是可以随时间推移而大幅上调的浮动利率,因而对借款人有较大风险。由于次级贷款的违约率较高,对于贷款商也有较正常贷款更高的信用风险。

次级贷款_次级贷款 -概念

次级贷款的全称叫次级抵押贷款,又叫次级按揭贷款。是为不完全符合标准贷款条件如收入不够、银行存款不够或信用评级较差,无法从正常渠道借贷的人所提供的贷款。

美国抵押贷款市场的“次级”(subprime)及“优惠级”(Prime)是以借款人的信用条件作为划分界限的。根据信用的高低,放贷机构对借款人区别对待,从而形成了两个层次的市场。信用低的人申请不到优惠贷款,只能在次级市场寻求贷款。这种贷款通常不需要首付,只是利息会不断提高。贷款利率通常比优惠级抵押贷款高2%~3%。

次级贷款_次级贷款 -兴起与发展

次级贷款

次级贷款的兴起绝非偶然。

首先,1980年的《存款机构解除管制与货币控制法案》(Depository Institutions Deregulation and Monetary Control Act,DIDMCA)解除了美联储Q条例规定的利率上限。1982年的《可选择按揭贷款交易平价法案》(Alternative Mortgage Transactions ParityActof1982)允许使用可变利率。1986年的《税务改革法案》(Tax Reform Act of 1982)禁止消费贷款利息免税。这一系列的法案都为次级抵押贷款市场的发展提供了一个良好的法律环境。

其次,1990年末开始,利率持续走低,现金流出式再融资开始流行。借款者不断借入新债,偿还旧债,并且新债的数额要超过原有债务。在房价持续上涨的时期,这种方式能使借款者源源不断地获得资金来源,进而增加了次级抵押贷款的需求。

最后,市场中相继出现的各种变化也给次级抵押贷款的发展提供了利好条件。例如1990年代初期,由于利率上升,标准抵押贷款需求减少,按揭经纪人开始将更多的目光投入次级抵押贷款市场。而在1990年代中期,资产证券化的兴起又给次级抵押贷款市场的发展提供良机。

按揭贷款证券化增加了资产的流动性,次级房贷市场开始迅速繁荣起来。在早期的飞速发展中,由于对风险的认识不足,次级抵押贷款定价普遍偏低。但1998年亚洲金融危机爆发,这一市场存在的诸多问题开始得到关注。虽然这场危机使次级房贷市场一度萎缩,市场发生大规模整合,许多小公司都相继倒闭或被收购,但同时也使得投资者风险意识增强,以提高首付金额、采取提前偿付罚金等措施限制风险。

危机过后,由于房价上涨以及利率持续下降至40年来的最低点,投资房产的成本降低。在房价不断走高时,即使借款人现金流并不足以偿还贷款,他们也可以通过房产增值获得再贷款来填补缺口。因此,1990年代末次级抵押贷款又开始了新一轮增长,直至2007年次贷危机的爆发。

次级贷款_次级贷款 -特点

高回报:次级贷款对放贷机构来说是一项高回报业务,因次级贷款利率通常远高于优惠贷款利率,回报较高。

高风险:由于次级贷款对借款人的信用要求较优惠级贷款低,借款者信用记录较差,因此次级房贷机构面临的风险也自然地增大:瑞银国际(UBS)的研究数据表明,截至2006年底,美国次级抵押贷款市场的还款违约率高达10.5%,是优惠级贷款市场的7倍。

次级贷款_次级贷款 -内容

次级房贷:指信用状况较差之房贷者的贷款。

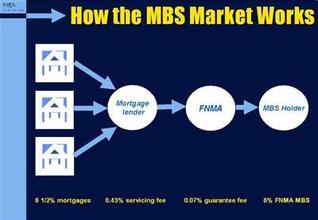

次级债券:次级房屋贷款经过贷款机构及华尔街以财务工程的技术评估风险利率等合并多笔贷款制作出债券,组合包装之后以债券或证券等金融产品形式在按揭二级市场上出卖给投资者;这些债券产品被称为“次级债券”。

次级贷款_次级贷款 -次贷危机

次级贷款

对借款者个人而言,违约会使其再融资难度加大,丧失抵押品的赎回权,无法享有房价上涨的利益。而且,任何一个借款人的违约对借款者所居住地区也有不良影响。据芝加哥的一项调研,一个街区如果出现一起违约止赎,则该街区独立式单一家庭住房平均价值将下跌10%,而一个地区如出现较为集中的违约现象,将会严重降低该地区的信用度。

美国次级按揭客户的偿付保障不是建立在客户本身的还款能力基础上,而是建立在房价不断上涨的假设之上。在房市火爆的时候,银行可以借此获得高额利息收入而不必担心风险;但如果房市低迷,利率上升,客户们的负担将逐步加重。当这种负担到了极限时,大量违约客户出现,不再支付贷款,造成坏账。次级债危机由此产生。

次级贷款_次级贷款 -市场前景

次级抵押贷款具有良好的市场前景。由于它给那些受到歧视或者不符合抵押贷款市场标准的借款者提供按揭服务,所以在少数族裔高度集中和经济不发达的地区很受欢迎。

次级贷款市场虽然天生存在高风险,但逐步走向成熟需要一个过程。作为一种具有巨大市场潜力的新产品,其价值不能因为存在风险和问题而遭到否定。

爱华网

爱华网