据《财政部、国家税务总局关于在全国开展交通运输业和部分现代服务业营业税改征增值税试点税收政策的通知》(财税〔2013〕37号),新一轮“营改增”试点于今年8月1日起,由部分省市扩大至全国范围。而自从2012年“营改增”试点以来,广告服务业已由营业税改征增值税。为此,财政部、国家税务总局配套下发多个文件,对原随同广告业营业税一并征收的文化事业建设费进行调整,统一和规范申报征收事项。为此,纳税人及时了解掌握政策规定,顺利完成文化事业建设费的申报缴纳。

文化事业建设费“营改增”后如何申报――方法/步骤文化事业建设费“营改增”后如何申报 1、

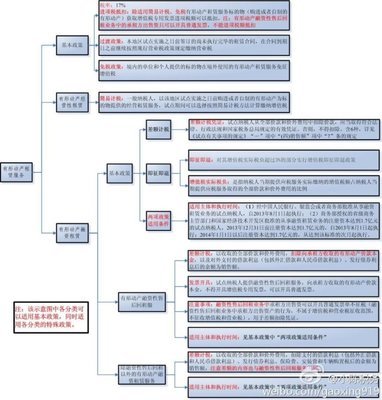

征收范围原适用《财政部、国家税务总局关于印发〈文化事业建设费征收管理暂行办法〉的通知》(财税字〔1997〕95号)规定,缴纳文化事业建设费的提供广告服务的单位和个人,以及试点后成立的提供广告服务的单位和个人,纳入“营改增”试点范围后,应按《财政部、国家税务总局关于营业税改征增值税试点中文化事业建设费征收有关问题的通知》(财综〔2012〕68号)的规定,向国税主管税务机关申报缴纳文化事业建设费。

文化事业建设费“营改增”后如何申报 2、

根据《财政部、国家税务总局关于在上海市开展交通运输业和部分现代服务业营业税改征增值税试点的通知》(财税〔2011〕111号)附件1《交通运输业和部分现代服务业营业税改征增值税试点实施办法》的有关规定,负有相关增值税扣缴义务的扣缴义务人,应按规定扣缴文化事业建设费。

文化事业建设费“营改增”后如何申报 3、

广告服务,是指利用图书、报纸、杂志、广播、电视、电影、幻灯、路牌、招贴、橱窗、霓虹灯、灯箱、互联网等各种形式为客户的商品、经营服务项目、文体节目或者通告、声明等委托事项进行宣传和提供相关服务的业务活动,包括广告的策划、设计、制作、发布、播映、宣传、展示等。

文化事业建设费“营改增”后如何申报 4、

计费依据缴纳文化事业建设费的单位和个人(以下简称缴纳义务人、扣缴义务人),应按照提供增值税应税服务取得的销售额和3%的费率计算应缴费额,计算公式为:文化事业建设费应缴费额=销售额×3%。

文化事业建设费“营改增”后如何申报 5、

财综〔2012〕68号文件第二条规定,计算缴纳文化事业建设费的销售额,为纳税人提供广告服务取得的全部含税价款和价外费用,减除支付给试点地区或非试点地区的其他广告公司或广告发布者的含税广告发布费后的余额,如某广告代理公司“营改增”后,某月广告收入(含税)为900万元,支付给某非试点纳税人的广告发布费(含税)为500万元,则其当月销售额为900-500=400(万元),应缴纳文化事业建设费为400×3%=12(万元)。

文化事业建设费“营改增”后如何申报 6、

允许扣除的价款应当取得符合法律、行政法规和国家税务总局有关规定的凭证,否则不予扣除。上述凭证包括增值税发票和营业税发票。

文化事业建设费“营改增”后如何申报 7、

按规定扣缴文化事业建设费的,扣缴义务人应按下列公式计算应扣缴费额:应扣缴费额=接收方支付的含税价款×费率。

文化事业建设费“营改增”后如何申报 8、

提供应税服务未达到增值税起征点的个人,免征文化事业建设费。

申报征收缴纳义务人、扣缴义务人应在申报期内,分别向主管税务机关报送一式两份《文化事业建设费申报表》、《文化事业建设费代扣代缴报告表》。申报数据实行电子信息采集的缴纳义务人、扣缴义务人,其纸介质申报表按照各省税务机关要求报送。实行网上申报的纳税人,文化事业建设费的申报流程与增值税纳税申报相同。

文化事业建设费“营改增”后如何申报 9、

缴纳义务人计算缴纳文化事业建设费时,允许从其提供相关应税服务所取得的全部含税价款和价外费用中扣除相关价款的,应根据取得扣除项目的合法有效凭证逐一填列《应税服务扣除项目清单》,作为申报表附列资料,向主管税务机关同时报送。

文化事业建设费“营改增”后如何申报 10、

上述“合法有效凭证”,是指符合法律、行政法规或者国务院税务主管部门有关规定的凭证。缴纳义务人应将合法有效凭证的复印件加盖财务印章后编号并装订成册,作为备查资料。备查资料由缴纳义务人留存并妥善保管,以备税务机关检查审核。

文化事业建设费“营改增”后如何申报 11、

文化事业建设费由国家税务局在征收增值税时一并征收。免征文化事业建设费的纳税人需要办理缴费信息登记,但不需要进行文化事业建设费申报。广告增值税销售额为零的所属期,不需要申报文化事业建设费。

文化事业建设费“营改增”后如何申报 12、

缴费登记缴纳和扣缴文化事业建设费的单位和个人,应如实填写《文化事业建设费登记表》,向主管税务机关申报办理文化事业建设费缴费信息登记。

文化事业建设费“营改增”后如何申报 13、

缴纳义务人、扣缴义务人在办理税务登记或扣缴税款登记的同时,办理缴费登记。

不经常发生文化事业建设费应费行为或按规定不需要办理税务登记、扣缴税款登记的缴纳义务人、扣缴义务人,可以在首次应费行为发生后,办理缴费登记。

文化事业建设费“营改增”后如何申报 14、

需要注意的是,逾期未申报文化事业建设费的单位和个人,将按照相关规定受到税务机关处罚;纳税人在申报所属期内,须持有效的“营改增”增值税纳税申报,才能申报文化事业建设费;当《文化事业建设费登记表》中“是否允许差额扣除”项为“是”时,缴纳义务人和扣缴义务人进行文化事业建设费申报时必须填写附表《应税服务扣除项目清单》。

爱华网

爱华网