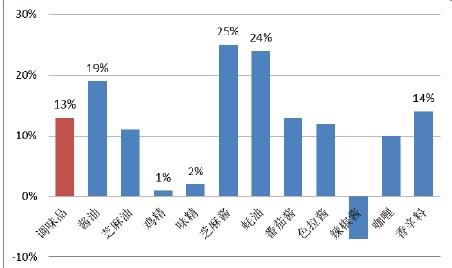

一、调味品行业定义与分类

(一)调味品行业定义

调味品是指能增加菜肴的色、香、味,促进食欲,有益于人体健康的辅助食品。它的主要功能是增进菜品质量,满足消费者的感官需要,从而刺激食欲,增进人体健康。从广义上讲,调味品包括咸味剂、酸味剂、甜味剂、鲜味剂和辛香剂等,像食盐、酱油、醋、味精、糖、八角、茴香、花椒、芥末等都属此类。

根据国家统计局制定的《国民经济行业分类与代码》,调味品行业被归入食品制造业(国统局代码C14)下的调味品、发酵制品制造行业(国统局代码C146)。

(二)调味品行业主要产品分类

根据统计局的分类,调味品、发酵制品制造行业又可分为味精制造、酱油、食醋及类似制品以及其他调味品、发酵制品三大类,相关分类示意图如下所示。

图表1:调味品、发酵制品制造行业分类示意图

二、调味品行业政策环境分析

1、调味品行业相关法律法规和适用标准

调味品行业的主要法律、法规及适用标准如下表所示:

图表1:味精产品成分对比

2、调味品行业发展规划分析

在行业的发展规划中,涉及到调味品行业的是国务院发改委和工信部在2011年12月31日发布的《食品工业“十二五”发展规划》。根据该规划,“十二五”期间,我国发酵行业的发展重点和方向为:努力提高非粮原料比重,减少玉米等粮食原料的消耗量。积极发展高附加值新产品,加快开发拥有自主知识产权的食品行业专用酶制剂,适度发展发酵法生产小品种氨基酸(赖氨酸、谷氨酸除外)、新型酶制剂(糖化酶、淀粉酶除外)、多元醇、功能性发酵制品(功能性糖类、真菌多糖、功能性红曲、发酵法抗氧化和复合功能配料、活性肽、微生态制剂)等生产。

调味品行业发展现状分析_调味品行业

发展目标为:到2015年,发酵工业总产值达4600亿元以上,年均增长率达15%以上;培育5家销售收入超过100亿元的发酵工业企业,10家以上销售收入超过50亿的发酵工业企业;非粮原料所占比重由5%提高到15%左右;以功能糖、多元醇、酶制剂等为代表的高成长性、高附加值发酵制品比重由60%提高到70%以上,味精、柠檬酸等产品比重由24%下降到18%以下。

三、调味品行业产业链分析

调味品行业的产业链与食品制造产业链类似,上游主要以大豆、玉米、小麦等粮食为主要原材料,经发酵、干晒、酿造等工艺制成;中游主要包括味精、酱油、食醋等各类调味品;下游按照消费终端不同包括餐饮业、食品加工和家庭消费。

图表1:调味品行业产业链

四、调味品行业发展状况分析

1、市场空间大

据统计,全球每年调味品营业额高达2400亿美元,占食品工业额的12%左右,是典型的“小产品、大市场”。目前,我国调味品产业的总产值近2000亿元左右(折合330亿美元),占比不到世界调味品市场总量的15%。与世界调味品行业规模总量相比,我国调味品行业的发展差距是显而易见的。由此也可以看出,中国调味品市场存在着巨大的发展潜力。

2、地域特征明显

由于调味品行业呈现“诸侯割据,区域为王”的业态,许多品牌只能覆盖到各自的区域市场,行业缺乏强势的全国性的品牌,因此,调味品行业是公认为数不多的未完成市场整合的行业。据中国调味品行业协会数据显示,2012年销售额为2058.77亿元,调味品市场有999多家规模以上企业,前十名企业的市场集中度不到35%。海天作为全国最大的酱油类调味品生产企业,其销售收入仅占全国调味品销售收入的7.66%左右。

3、外企积极扩张

中国调味品市场的快速发展和巨大的市场前景使得中国的调味品成为世界众多企业进行抢占的一个重要战场,世界跨国公司在上海财富论坛上提出"欲独霸世界,先逐鹿中国"的口号。所以近年来,国外跨国公司不断进军国内调味品市场,如今国内已被外资入股或全资收购的调味品企业已占国内企业的半壁江山。

调味品行业发展现状分析_调味品行业

具体内容及最新数据详见前瞻产业研究院发布的《2015-2020年中国调味品行业市场需求预测与投资战略规划分析报告》。

五、中国调味品行业五力竞争模型分析

(一)供应商议价能力分析

调味品行业的上游主要为大豆、玉米、小麦等粮食产品,部分为肉制类产品,调味品生产所需原材料占上游的比重较小,且上游产品同质化程度较高,因此对上游的议价能力较强。

图表1:调味品行业对上游议价能力分析

(二)竞争情况总结

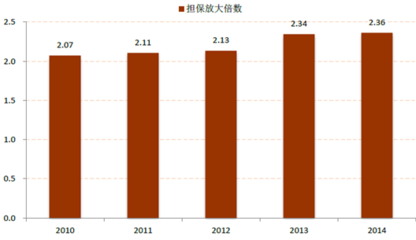

根据以上分析,对各方面的竞争情况进行量化,1代表最大,0代表最小,国内调味品行业的竞争情况如下图所示。

图表1:调味品行业五力分析结论

爱华网

爱华网