我们先看看准备金是什么意思,然后再说为什么。

以一个例子说明吧。

假设,只有一个银行,为了方便,我们假设银行没有资本金(或者假设银行有N元资本金,用作了租房子,总之这部分忽略不计了)。

初始情况:有个客户来存钱了,存了100元在银行。

于是,银行的资产负债表,如下图所示。

好了,银行有了100元,央行规定,必须留下准备金10%的准备金,这准备金是用来应对储户(债权人)可能随时遇到突发情况,会需要来银行提取现金的情况。此时,资产负债表如下图。

现在银行有现金90元,是可以用的。银行当然也非常需要把这90元放贷出去。这样银行才有饭吃,钱趴在银行上,银行就喝西北风了。

于是,有个企业A(该企业的公众号:yuanmu8)需要钱,正好需要90元,没问题,全放贷给他吧。

当前,银行的资产负债表,稍有变化,不过变化不大,只是现金变为了债权(为了方便我写成了贷款,这样好理解哈)。

好了,企业A拿到现金,发展不错,于是把钱全花了,实际上主要应该还是用于支付工资、购买固定资产等等等吧。为了方便,我们假设,企业A把90元钱支付给了员工A。员工A拿到这么多钱当然很美,于是找到银行,又把钱存到了银行。

同样银行收到存款,必须留出来10%=90*10%=9元,作为准备金。

余下了=90-9=81元现金。

此时,银行的资产负债表为:

银行,还是一样的银行,不是慈善机构,更需要吃饭、盈利,因此,必须把这现金81元放贷出去,才能不喝西北风,于是找到企业B,全部放贷给了企业B,此时,银行的资产负债表上,现金变为了贷款。具体为:

后续发展情况是类似的,企业B当然盈利也不错,把贷款的81元钱付给了员工B,员工B又找到银行,把钱存在了银行。

此时,银行的资产负债表如图:

当然,银行,有钱了,有钱了,还要放贷,这次放贷给企业C吧,于是资产负债表上,现金变成了贷款(债权):

好了,企业C当然也是优质企业,雇人的过程中当然也要支付工资,发工资72.9元给了员工C,员工C把钱又存到了银行。

此时银行的资产负债表如图所示:

当然,道理还是一样的,银行不能让钱留在账户上。留下10%的准备金,其余的全部需要放贷出去,此时的资产负债表为:

好了,我们看明白了,这个情况是周而复始的。

注意,右侧是大家手上有的钱。因为这个钱是每个人都认为自己手里面有的钱。而实际上,现在市面上一共就有100元的现金。是这样吧,但是我们看在当前10%准备金的控制下,银行让大家的总财富变为多少呢?

算算看:

100+100*0.9+100*0.9*0.9+…100*0.9^n

=100*(1+0.9+0.9*0.9+0.9*0.9*0.9+……..+0.9^n)

我数学不好,不会算,我们干脆百度一下,这个是多少吧

过程不重要,我们需要知道的是结论,经过无数次的放贷之后,右侧的总额,也就是大家手里面的钱的倍数应该是=1/(1-0.9)=10

这个我们记住好了,叫做“货币乘数”,也就是准备金率的倒数。

因此,如果准备金率是10%的话,那么货币乘数就是10,则100元可以经过银行的放贷变为市场上的1000元。

如果,准备金率是5%,则货币乘数是20,则100元可以通过银行放贷变为市场上的2000元。

所以,央行通过控制准备金率的微调,就能实现对市场上钱多少的控制。

如果想让市场上钱变多了,就要降低准备金率;

如果想让市场上钱变少了,就要提高准备金率。

我们看看中国近期一次准备金率是怎样调整的,以及调整的目的是什么。

有了上述知识,现在看新闻,就清楚多了。

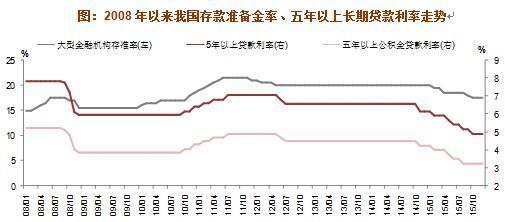

央行会不断地根据市场情况,进行准备金率调整,一般来说,调整是非常谨慎的。即使这样,幅度调整也在7%到21%之间进行了波动。可以看到,这会导致货币乘数在5到14之间波动。最近十年几乎在10%到20%之间波动,货币乘数是5到10倍之间。

前段时间很多人讨论日本的负利率,最近还有人说讨论,来,我们看个新闻。

我们知道,其实负利率是针对准备金说的。银行存在央行的准备金越多,会导致名义准备金率越高,进而会导致货币乘数缩小,市场上钱少了。所以,要用负利率,让银行把钱放贷出去,刺激货币增长。

注意,表面上看,货币乘数造成了很大的通胀。实际上,凡是存入银行的钱,都是有他的实际价值担保的。例如,在上述例子中,产生的钱,都是工资,都是创造价值后,员工从企业得到的。所以,我们可以简单理解,存入银行的钱,都是由其创造的价值担保的。这个不是制造通胀的原因。实际上,在一定程度上,还会造成通货紧缩。因为,创造的价值,通常超过存入银行的货币价值。

前几天关于通货膨胀的文章,有人留言,提到货币乘数。他也提到了货币乘数效应,但是通货膨胀和货币乘数不能简单地画上等号。

============================下面看准备的极端情况================

接着前面复习一下,银行不断地放贷,银行的资产负债表是这样的:

右侧的钱,是大家都认为的自己手里面的钱,如果一直叠加下去,那么结果就是最开始的现金数量*货币乘数,即:

100*货币乘数=100*(1/准备金率)=100*(1/0.1)=1000元

最后大家所有人认为自己手里拥有的钱加起来就是这个数字。

文章发出后,收到很多反馈。这里统一说明下。

1.如果准备金率要求是1,那最后大家认为手里的钱,是多少呢?

实际上在这种情况下,银行只能够放贷手里的钱,手里没有钱就不能放贷。

这种情况下,实际上,银行只能够将所有者权益那部分的钱是能够放贷出去的。简单讲,银行只能够把股东的钱放贷出去,用户存在银行的钱,是随时准备用来还给用户的,是不能够放贷出去的。

这种情况下,根据计算也能够得到:

100*货币乘数=100*(1/准备金率)=100*(1/1)=100元

这种情况下,银行没有“制造”货币的功能。

2.如果准备金率要求是0,那最后大家认为手里的钱,是多少呢?

这种情况下,银行没有留存任何的准备金,把所有的钱都放贷出去。这时,资产负债表我们可以看一下:

发现了吧,从资产负债表可以看到,每次来了前都会完全贷款出去,这样的过程是可以不断滴重复的。

结果当然是,最后大家手里的钱就是100*N,N是可以不断重复的,最后结果市场上有无限多的钱。

这种情况下,根据计算也能够得到:

100*货币乘数=100*(1/0)=100*(无穷大)=无穷大元

这种情况下,银行有无限“制造”货币的功能。

我们现在感觉如果银行倒闭了,那是很严重的事情。但是,在以前的自由银行体制下,倒闭银行是很常见的。参考美国在美联储建立前,大萧条时期倒闭几千家家银行并不稀奇。

简单讲,就是大家把钱存在银行,即使有准备金,如果不是百分之百,就随时面临倒闭。因为,即使你的准备金率是99.99%,储户过来提款,银行也不能完全满足要求,只能倒闭。信用这个东西就是这样,来无影去无踪。

在中央银行体制下,中央银行是最后的贷款人,一般情况下不会发生挤兑导致银行倒闭的问题。

当然,我说的准备金是不考虑其他因素,在理论上的可能后果,实际中还有很多问题要考虑,货币总量也受诸多因素控制。

前面有几个回答也从别的角度解释了关于取消的具体问题。

--------------------------------------------

被营销号恶意转发,甚至恶意修改,我只好做了自己的公众号:yuanmu8.欢迎大家关注!

===================================================================

2016.10.21更新

欢迎大家理性探讨。

如果大家有什么不同见解,欢迎发表您的看法,我很愿意跟大家一起讨论,但还请不要恶意人身攻击好吧! 1/2 1 2 下一页 尾页

爱华网

爱华网