对于改革的角度,郭田勇则认为政策性银行商业化或市场化是技术层面的转型而不是方向上的转变。“商业化强调的是经营模式、管理效率要商业化,通过商业化提升公司的治理水平,强化其内部的资本约束,最终的目的不是要他们变成商业银行。”虽然,进出口银行和中信保的改革工作小组提出的改革方案已反复修改过多稿,但关于两家作为支持进出口贸易的政策性金融机构的定位,决策当局是早就明确肯定过的,并且要求能在业务定位上更加突出政策性业务。

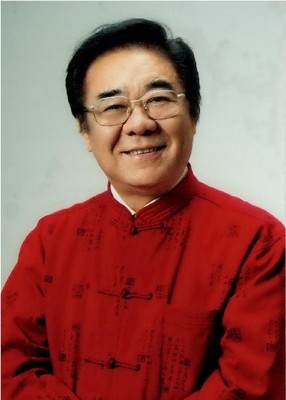

在新的改革方案中,央行提出进出口银行和中信保的业务划分为政策性业务和自营性业务两类,以政策性业务为主,并实行分账管理。实际上,观察近几年进出口银行政策性业务的增减变化,也仍然可以看得出,自营业务的发展并没有改变其政策性银行的方向。 “我刚来进出口银行是2005年,那时候大概批准了优惠贷款100多亿人民币,实际贷出的大概是60亿人民币,而现在就不一样了,光批贷款就批几百个亿了。在这种情况下,那些亏损或者盈利很薄的政策性业务,进出口银行也都做得很好。” 李若谷告诉《英才》记者,进出口银行近几年信贷规模增长得较快,并且在2009年盈利迅速推高,这并非是减少了政策性业务,增加所谓自营性业务的结果,而是大幅度推进政策性业务带来的变化。 不以盈利为目的 “作为政策性银行,我们没想着要挣大钱,但如果能赚一点钱,为国家减轻一些负担不是很好吗?” 明确了进出口银行等政策性金融机构改革目标和机构定位之后,如何更清晰地划定政策性银行的政策性业务与商业银行的业务边界,则是更核心的问题。 “哪些产业或企业、哪些国家、哪些区域在哪个经济发展阶段需要重点支持,国家缺乏清晰战略,最终就变成一事一议,各部门都在讨论,结果哪个部门、哪个项目都很重要,都不能耽搁。”一位财经人士如此评论。 在国开行未清晰商改之前,其政策性业务的扩张引来一些不公平竞争的质疑和抱怨:“脚踩两条船”、“两头不吃亏”,利用政策性银行的优惠利率吸引项目,将资金集中投放于商业银行最为看好的公路、铁路、桥梁、能源、煤炭、电力等高增长、低风险行业。 现在,3万亿规模的国开行已经明确了商业银行的身份,少了前面的“大树”,进出口银行也会面对上述质疑。 关于自身业务的定位,进出口银行有这样一段文字表述:进出口银行是政策性银行,是中国官方出口信用机构,进出口银行的业务基本上都是政策性业务。而政策性业务根据不同性质分为国家交办的业务和我行主动承担的政策性业务。后者是为了落实好国家交办的任务而由进出口银行配合实施的业务。 “主动承担的政策性业务”实质上就是央行所定义的“自营业务”,但李若谷认为,政策性银行的自营业务和商业银行的业务有本质的区别:“商业银行追求的是实现利润最大化,而我们的自营业务追求的不是利润最大化。” 李若谷说进出口银行业务发展的一个重要原则就是坚持“保本微利”,虽然进出口银行2009年的净利润达到25亿元,但相比6000亿元的贷款余额,也不过0.4%的利润率。“政策性银行不以盈利为目的,但是政策性业务不一定就要亏损。作为政策性银行,我们没想着要挣大钱,但如果能赚一点钱,为国家减轻一些负担不是很好吗?另外,进出口银行目前风险覆盖率是134%,看起来还可以,但比商业银行都低。我想,既然要做一个银行,拿商业银行的标准要求自己,风险覆盖应该达到150%以上比较好。”当然,保本微利还是很难覆盖政策性业务的风险的。因此,李若谷希望进出口银行能够通过把项目做好,使其本身能够产生预期的经济效益,从而获得其还款保证。这一切需要眼光和胆识。

“对厦华的贷款,我们并没有给它低利率。在当时没有一家银行敢给它贷款,只有进出口银行。但我们也不是不顾风险地蛮干。我们是经过调查研究和对企业的辩证分析后,做出的决定。2009年是厦华建厂后利润最高的一年,为什么?因为它的出口订单很充沛,而且销售渠道也做得很好,所以去年在进出口银行的支持下,它一举扭亏,不仅实现盈利,还新上了四条生产线,在别人大幅裁员的情况下,厦华不但没有裁员,还增加了1200人的就业。你说这是政策性业务还是商业性业务?我坚定地认为这是政策性业务。” 类似的例子还有奇瑞汽车,在2005年底和2008年底,进出口银行就与奇瑞汽车,两次签订了金额共计150亿元人民币的战略合作协议,主要支持奇瑞公司“在更高层次和更广范围地实施走出去战略”。 2005年奇瑞汽车的出口只有区区5000辆的水平,因此几乎没有商业银行敢给奇瑞大笔的贷款,而进出口银行却与奇瑞签下了50亿元的出口信贷支持协议。此后,奇瑞汽车出口增长迅速,2008年达到了14万辆,进出口银行又与奇瑞签订了100亿元的战略协议,支持奇瑞进行海外收购。 “我不是按一般的商业原则去考虑,支持奇瑞是支持中国民族汽车品牌走出去,支持厦华这个台资企业是要支持两岸经贸的发展,这些都是符合国家的产业政策、外贸政策、国际视野和战略思维,尽管他们都是不亏本的贷款。” 支持TCL在最困难的时候翻身、支持俏佳人收购美国卫视、支持泰州医药城建基地实验室、支持扬州国际旅游文化节、与文化部签合作协议,支持中国文化企业走出去……在很多商业性贷款并不青睐的项目上,李若谷和进出口银行却收获了成功。 上世纪90年代,李若谷曾担任IMF(国际货币基金组织)亚洲部经济学家,回国后升任央行“主外”的副行长,因此被认为是中国最具国际影响力和国际经验的金融家之一。也正是在这样一位有着国际化思维的行长的带领下,进出口银行不断地进行着金融创新,研究推广银团贷款和BOT、BOOT等模式,帮助华为、中兴、中集、海尔、TCL、长虹、中钢、中建、振华港机等国内企业跻身国际市场。 改变只出不进 “过去,进出口银行是一家需要财政补贴的金融机构,因为它执行的利率低于市场利率,它的筹资成本高于商业银行,因此它是亏本经营的。我到这里工作以后,就觉得这种模式是不可以持续的。”5年前,刚从中国人民银行副行长调任中国进出口银行行长的李若谷决心改变这个局面。 1994年,进出口银行成立时,由于国家外汇储备很少,出口换汇就成为一种发展理念被赋予进出口银行。因此,进出口银行从一开始就只支持出口,并不支持进口。“当时的那种理念并不是错误的,它符合当时的情况,但时代在变,环境在变,墨守成规就错了。”李若谷认为进出口银行必须根据时代发展的需要而不断创新业务发展。 上任之初的李若谷开始着手进出口银行业务范围和银行职能上的调整、定位。第一件事,就是改变了过去进出口银行只支持出口而不支持进口的状况,并且将进口信贷业务集中定位在资源类产品和先进技术装备融资上。 接手进出口银行后,李若谷签发的第一笔进口信贷业务就是为深航进口飞机提供贷款支持。 “这就好比,我们要提高教育水平,却不支持建设小学、中学、大学,直接去建研究生院一样,建好却没有人能上。没有从进出口贸易的源头上支持,没有前面的环节,只是在最后的环节上去支持,那么我们支持国家进出口贸易的发展,很容易就成了一句空话。”

爱华网

爱华网