文/刘涛

中国央行和印度央行也是来自不同星球的,从自己的实际情况出发,坚持自己的趋势判断和升息路线图方为明智之举 今年1月的中国央行年度工作会议早已为全年货币政策走势定下了基调,即“坚持实施适度宽松的货币政策,保持货币信贷总量适度增长”。两会前夕,央行进一步表示,今年新增贷款规模将控制在7.5万亿元。这一规模虽低于2009年9.6万亿的信贷投放总量,但与2008年之前的历年水平相比,仍是一个天文数字。这表明央行关于坚持货币政策“适度宽松”的承诺具有相当可信度。这既是国际国内经济形势充满不确定使然,同时也是宽松货币政策的退出需要一个有序过程的客观要求。 然而,去年下半年以来,“厄尔尼诺”现象导致包括印度、泰国、越南、老挝等周边国家以及中国西南五省区在内的亚洲广大地区几乎同时遭受了百年一遇的旱灾,对工农业生产和居民生活都造成了极大影响。联想到2008年那次席卷亚洲的粮食危机及由此引发的高通胀,人们很自然会对当前货币政策是否偏软或滞后产生忧虑。 目前,一些国家根据自身情况采取了收紧货币政策的做法,特别是在3月19日,印度突然宣布,分别将回购利率(基准贷款利率)和反向回购利率(基准存款利率)提高0.25个百分点至5%和3.5%,不仅搅动了国际市场这潭深水,让欧美股市应声下跌,国际大宗商品价格亦普遍下挫,对其他新兴经济体加息的预期随之升温。 就连中国国内市场也染上了“跟风焦虑症”,关于央行将在第二季度提前加息的传闻和揣测不绝于耳。但应当指出的是,印度货币政策的调整并没有参照意义。 首先,当前印度面临的通胀压力远远超过中国。据印度工商部统计,印度2月份通货膨胀率较上年同期上升9.89%,为16个月来的最大增幅。最直接的通胀因素是由于干旱面积过大,导致全国范围内的大米批发价格上涨,并在替代效应的带动下,推动其他粮食价格全线上涨。 而中国西南地区虽同样遭受干旱,部分地区出现歉收。但由于西南地区占我国粮食总产量比例极为有限,且中国与印度不同,粮食并不大量出口,国内跨地区粮食调剂渠道和充足的粮食储备体系可以随时平抑粮价。目前中国消费物价指数(CPI)不存在明显的过热迹象。 其次,就货币政策实践来看,如果局部性物价上涨并非货币供应过多所致,而仅仅是因为粮食供给短期不足所致,此时急于收紧货币,非但对于抑制通胀于事无补,反而会对实体经济部门带来全面的挤出效应。 仍以印度为例,从2008年的经验来看,该国当时面临的也是一个由输入性通胀(国际原油价格暴涨)和国内供给不足(出口过多大米)交织而成的通胀。尽管印度央行将基准回购利率和准备金率双双上调至9%,但通胀依然保持在12%的高位。可见,升息并非应对通胀的灵丹妙药。如果不是因为2008年下半年全球经济恶化,导致国际油价全面崩溃,印度恐怕至今仍陷于高通胀之中。 再次,即便有更多国家跟进升息,也不代表中国必须盲目跟风。事实上,就全球主要新兴经济体,如巴西、俄罗斯等国的反应来看,也不尽相同。 如果看得更远一些,我们今后还将发现欧洲和美国对于货币政策的调整肯定也不会同步。其中,欧洲央行对于通胀威胁的天生忧虑,无疑来自于历史上的深刻教训:一战结束后肆虐德、奥等国的“超级通胀”至今仍让欧洲人闻之色变。因此,为保持物价稳定,牺牲一点GDP增长率和就业率也是值得的。 而对于美联储而言,通胀的糟糕记忆远没有那么刻骨铭心。相反,作为20世纪30年代“大萧条”的后遗症,美国人对于失业率和通货紧缩倒是特别敏感。与欧洲追求物价稳定的单一目标不同,美国货币政策长期存在着双重目标,即保证充分就业(经济增长)和物价稳定,就政策实践来看,前者又明显优先于后者。 这种有趣的现象曾被人们概括为:“欧洲中央银行来自火星,美联储来自金星。”同理,我们当然也可以说,中国央行和印度央行也是来自不同星球的,从自己的实际情况出发,坚持自己的趋势判断和升息路线图方为明智之举。

爱华网

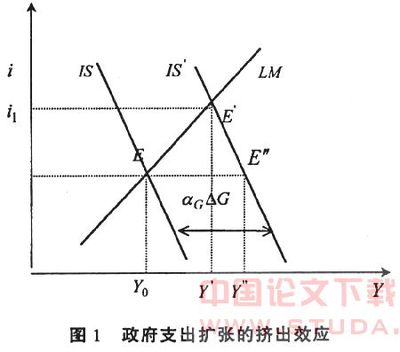

爱华网