提高资本充足率符合监管底限的门槛

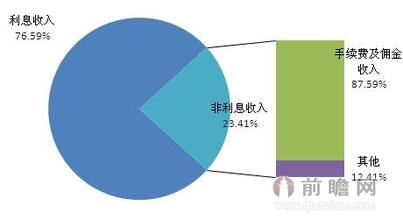

2009年是我国应对金融危机和经济衰退最困难并卓有成效的一年。对商业银行来说,2010年外部经济大环境好于2009年应该是不争的事实。但是就银行的内部环境看,却有了一些新的、可能在一定意义上说不如2009年前的一些变化。其中一个变化是,2009年为保增长,商业银行的资本实力有较大损伤,风险篮子的“垃圾”或“疑似垃圾”有较多增加,银行体内自我排毒的功力或有减弱。2010年怎么走?还能不能继续维持2009年的打法?很显然,打法要变,步调要调。其中一个重要方面是银行必须补充和强化自身的资本充足率,降低风险篮子中具有现实和潜在危险的垃圾的数量和重量。有分析指出,“2009年的信贷高速增长已经使得整个银行的静态放贷潜力接近极限,商业银行的资本充足率普遍下降了1-3个百分点。”应该说,这个事实无法漠视,这也是前面提到市场担心银行业急需“补血”而向资本市场“抽血”救急的原因之一。 据笔者观察,商业银行这种资本充足率快速下降,并非仅仅与信贷快速增长一个因素相关联,与商业银行推进综合化、国际化、集团化的步伐加大加快也有密切关系。既然保增长是2009年的唯一选择,既然国际化、综合化又是大大小小银行众口一词的最佳战略,那么,这种资本充足率的减少就有它的合理性和必然性。 有专家预测,2010年银行业的融资需求或将超过5000亿元。笔者认为,迫使银行密集融资的一个关键因素是监管部门提高了银行资本充足率、拨备覆盖率等的门槛,还对银行之间发行次级债作出了限制性规定。监管部门采取这些“挤”、“压”、“卡”等措施的良苦用心和良好出发点是勿庸置疑、无可厚非的。但这些措施的集中出台,无疑将迫使银行在保增长和保安全上面临两难选择。笔者一直认为,对银行来说安全性是第一位的,但强调安全性也不能脱离经济决定金融的轨道,如果没有经济持续健康增长的坚实基础,即使资本充足率再高,银行也可能难逃厄运。 有资料显示,英国北岩银行在其倒闭前的资本充足率为16%,不良贷款率低于2%,说明高资本充足率未必是保护银行安全的唯一屏障。目前,银监会已经提高了我国银行业的资本充足率门槛,要求中小型银行要提高至10%以上,大型银行要提高至11%以上,核心资本率不能低于7%等。坦率地说,这并非科学计量的结果,抑或是一种强化监管和讨价还价的妥协性安排。笔者既不相信资本充足率低于11%的大银行就会在现实环境中摇摇欲坠,也不相信资本充足率高于10%的中小银行就能坚如磐石。不过,作为一种合规性的监管要求,笔者赞同商业银行要从长远的持续发展考虑,宁可把资本基础夯实得更坚固更厚实一些,也不要去做无本生利、小本套大利、见利忘义的投机冒险之事。要做一个优秀的长跑运动员,不能在出发或爬坡阶段就把自己的体力和本钱消耗殆尽,要多想办法保存和补充体力,才能在终点笑到最后或笑得最好。就目前情势而言,即使按照银监会的监管新标准,对几家大型银行来说,资本充足的真正挑战或许不在2010当年而在其后年份,但2010年不做好应对之策仍是会很被动的。 信贷规模和结构调整约束的门槛 实事求是地说,这是2010年对商业银行最为务实、最不能回避的一道铁门槛。经历了2009年的天量信贷投放或笔者所称的“大跃进”,对许多银行来说,2010年的信贷新增投放是欲罢不能,欲进却力不从心。其中不完全是资本金不够充足和必须守住监管底限的原因,更长远地看是对银行生存能力和风险驾驭能力的一种检验。面对新一年GDP或许超过8%的增长预期,商业银行要想脱下2009年费劲穿上的信贷高速增长的“红舞鞋”是很困难的。一方面,2009年上马的许多新项目和公共基础设施建设、公路铁路交通建设、地方政府融资平台工程,没有两三年甚至更长时间还不能完工见效;另一方面,作为2010年调整结构的战略性新兴产业项目的新开工,以及惠及“三农”,发展中小企业,促进个人消费和住房按揭贷款,支持产业转移,加强环保、低碳、新能源建设等基本需求,没有银行信贷资金做强力后盾也是难以想象的。据了解,现在各家银行已经排出了2010年的新增贷款计划,仅中行、农行、工行、建行四家大银行2010年新增人民币贷款目标就将达到3.1万亿元。在笔者看来,上述数字或许只是一个保底的基础数据,实际的增加额可能会高出10%以上。比如说,其中一家大银行,有报道说该行2010年新增贷款控制目标为6000亿元,然而这家银行在2009年新增贷款达到1.1万亿元以上,是国内2009年新增贷款最多的银行。难道它真能在2010年壮士断腕,把以前争来的一些项目又吐出去,从10米跳台转到3米跳板吗?据一家大银行初步测算,仅满足已签合同项目的续建续贷,就要占到今年新增信贷额度的40%左右。面对开始复苏的国内外市场,银行能够甘愿做一个旁观者吗?

2009年,笔者曾经撰文力挺国有大型商业银行要做保增长的主力军,当时曾提出要把中小企业、三农领域作为银行信贷重点支持的方向。但一年下来,虽然银行信贷总量翻番增长了,但信贷结构调整却不尽如人意。大量银行信贷资金进入地方政府融资平台,进入大型国有企业(央企),进入房地产领域,部分资金甚至进入了一些过剩产业领域、股市和特殊利益者们的腰包,造成了资金浪费和新的资源分配不公。2010年,国家把调整结构、转变方式放在宏观政策着力点的首位,要求银行必须为此作出积极、有效、务实的信贷结构调整,这就给各家银行出了一道难题。一方面,信贷新增总量肯定不能再像2009年增加那么多,另一方面,信贷资金的对象结构也必须符合国家2010年政策的期待。在这道难题或门槛面前,商业银行会交出什么样的答卷呢?在前不久召开的2009年中国金融论坛上,央行行长周小川重申我国货币政策多目标制是符合转轨国情的。他还特别强调了要思考货币政策的“工具箱里到底要放多少东西”的问题。这引发了笔者联想,作为一度被央行弃置不用的信贷规模总量控制工具,会不会在2010年重新或变相出山呢?为了管理过高的通货膨胀预期,建议商业银行对此要未雨绸缪,不仅要有应对利率调整、存款准备金率调整的准备,也要有应对信贷规模总量硬约束的准备。 此外,在信贷结构调整上,商业银行一定要有积极作为,不能再“口惠而实不至”。近日,一行三会联合下发了《关于进一步做好支持重点产业调整振兴和抑制部分行业产能过剩的金融服务指导意见》,看来银行信贷结构随产业结构调整而调整并作出先于产业调整的主动调整,已是刻不容缓之事。过去虽然没少说“要有所为有所不为”,但有些国家希望银行有所为或有大作为的事,银行却囿于自身利益和现实环境不太想为或根本不作为。建议2010年能够切实改变这种政策与执行扭曲的现象。据报道,有的银行在2010年提出了信贷结构调整五字方针,即“进、保、控、压、退”,这是2010年的一个应时之举和明智之举。笔者建议,是否还可以考虑加一个“舍”字,舍掉那些短期看或有利可图、长远看却舍本逐末或得不偿失的所谓“商机”,让银行在持续科学发展的跑道上始终轻装前进。 六大风险监管整改的门槛 加强风险管理是银行持续不衰的主题之一。2010年我国银行业却有一些新的具体业务信贷风险品种放到了董事会和管理层的桌面上。2009年12月,银监会发出通知,要求商业银行结合2009年的信贷实践进行自我检查,重点对政府融资平台信用风险、产业结构调整中的信贷风险、房地产行业信贷风险、案件风险、个人贷款违规流入资本市场风险和流动性风险等六个方面进行检查整改;近日又发布了《商业银行账户利率风险管理指引》。这些都是2010年商业银行必须关注和作出回答的一些新动向。

关于六大风险,银监会发布指向如此明确的风险警示,提出了明确的整改完成时间表(要求在2010年6月底以前,所有六大风险排查工作结束),这是很少见的。它可能预示着以下信息:一是这些风险在银行业比较普遍,不是仅在一家银行存在,而是多数银行都存在;二是这些风险的潜在危害性很严重,或者已经显露端倪,造成损失;三是这些风险信号在某些银行还没有被引起重视,如果不加警示,不加整肃,不排除有的银行在新的一年还会故伎重演或变本加厉。 笔者认为,商业银行对这六大风险决不能置若罔闻,甚至自我检查、整改的内容也不能只局限于这六个方面。2009年的信贷增长“大跃进”,在一定程度上对银行的信贷风险管理思维、标准和风险文化理念造成了高强度的冲击和损害,要恢复到正常的管理环境,就像宏观的积极宽松政策不能快速退出一样,也要有一个缓冲期。但缓冲不是拖延,更不是与监管、治理玩“猫捉老鼠”的游戏。 据了解,从银监会对部分银行发出的信贷业务现场检查意见书看,监管部门对商业银行存在的问题是心知肚明的,拖延不改只会积累风险,加大最终损失的几率和数额,加重管理者的行政责任,对银行有百弊而无一利。建议商业银行以积极、严肃的态度,对银监会已经明示和虽然没有明示但自我已经感觉不妙的某些信贷、市场、操作、合规、案件风险等苗头,下大力气进行整改和问责,一定要刹住在业务高增长期间有所抬头的违规违章和自我陶醉、盲目乐观倾向,确保我国银行业的持续稳健发展。 作者为中国投资学会常务理事

爱华网

爱华网