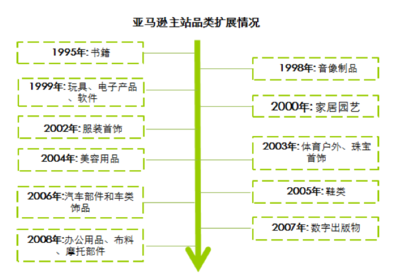

势均力敌,7.33亿的交易如何达成?

文 / 魏薇 操作并购对中国企业来说早已轻车熟路,金融危机后,国内外的并购高潮迭起,然而,两个企业的“合并”却还是比较新鲜的字眼,尤其是在双方势均力敌的条件下进行合并。 因此,2009年12月6日,当亚信集团股份有限公司宣布正式与联创科技国际控股有限公司合并时,引发了外界诸多好奇的目光:这宗被称为科技界最大规模的合并案,双方如何考虑业务架构的融合?两个业界的重量级企业,怎样达成一个完美的交易架构?《经理人》就此进行了深入的调查。 扫清障碍 和所有甜蜜的婚姻一样,亚信与联创科技对彼此未来的战略十分认同。2009年初,亚信CEO张振清与联创CEO孙立斌第一次见面一拍即合:彼此都钟情国际市场,但自身规模尚不足与国际巨头竞争。合并方之一亚信的财务顾问汉能投资集团董事总经理苏维洲透露,尽管如此,亚信在海外的发展仍觉力不从心。张振清曾说,亚信在越南市场3年未拿一单。而孙立斌“看到了海外市场,但是伸手够不着”,只因联创没有海外背景的团队和海外拓展的市场经验。 合并对双方海外发展的效应可能是1+1>2。 据高盛统计,亚信控股2008年在中国电信行业IT服务市场的占有率为12%,联创科技的市场占有率为11%,而排在第一的是华为,市场占有率为14%。合并将使亚信联创在国内的市场占有率接近30%,跃升国内第一,在全球的行业排名升至第二位。合并后,新公司将拥有8000多名员工、10个研发中心—张振清此前对媒体抱怨4000多名员工服务客户“人手紧张”的问题可解。消息人士向《经理人》透露,联创的薪资水平低于亚信,因此,合并后不但增强研发实力,还将整体拉低亚信所关心的成本问题。联创无论高管还是市场,均无海外经验,因此亚信包括张振清在内的高管团队浓重的海归色彩,成为孙立斌看好合并未来的一个重要理由。 所以,尽管联创已经进入在美国上市的程序,孙立斌在2009年9月与张振清的正式会谈上,仍然十分激动地表示:如果上市前不能完成合并,上市之后也一定要做。苏维洲认为,看好未来、做强做大的意愿,使得双方的谈判聚焦在行业的发展、海外市场的构想等宏观层面,为此后的交易环节扫清了障碍。 怎样敲定7.33亿美元? 根据最终的合并协议,双方交易金额为7.33亿美元,其中亚信股东持股64.2%,联创科技股东持股35.8%。 7.33亿美元从何而来?根据联创向纽交所提交的上市文件,2008年收入约为9000万美元,净利为1700万美元;2009年前三季度收入超过1.1亿美元,净利超过2500万美元,负债仅为2000万美元。财务专家认为,软件企业的合并应按盈利能力折现作价,联创的增长率和利润率都很高,对拉高估值有利。 一个值得关注的细节是,双方在进入正式谈判后,孙立斌依然在进行IPO的路演,联创计划以每股13~15美元的价格发行1020万美国存托凭证(ADS),预计募资1.4亿美元。业界人士认为,上市既是促成合并的催化剂,亦是在估值谈判中的重要砝码。在1.4亿美元的基础上,结合联创连续3年的利润率增量和行业平均30~40倍的市盈率水平,预测未来3~10年的收益,并利用多期收益折现模型计算估值,双方博弈的结果是联创的估值为7.33亿美元。

由于上市公司方便作价,整个交易以亚信为基础。亚信增发2680万股,而向联创股东支付的现金仅为6000万美元(合计7.33亿美元)。为何双方选择了低现金、高股权的交易方式? 当时汉能设计了三套方案:全股权交换、5000万美元+股权和1亿美元+股权。苏维洲透露,亚信倾向于第三个方案,因为看好合并后的未来,希望持股更多,而且亚信账面上的现金高达2.5亿美元,可承担的交易现金在1亿~1.5亿美元之间;同样,孙立斌为首的联创股东也希望多持股,他强调:“我不是卖公司,而是要和公司一起变得更强大。”最后折衷的结果为6000万美元+股权。知情人士透露,“这只是为了给股东一个交代而已”。 自始至终着眼于共同的未来,是估值和交易方式一个不可忽视的基础。苏维洲告诉《经理人》,许多合并企业一开始谈得很好,但是在交易环节放弃的很多,现金多少能看出企业领导人的态度:不看好公司未来,所以希望换得更多的现金,是卖而不是合并;其次,在尽职调查阶段发现财务状况恶劣,也是导致放弃的原因,在这一点上,亚信是上市企业,联创在奔赴上市途中也有了规范的财务报表,所以双方合并没有太大的波折。 附文: 合并交易的三个关键 企业在进行合并交易时,应该关注哪些问题?《经理人》采访了澳洲会计师公会北京委员会副会长陈玉红及毕马威中国投资和重组咨询服务合伙人徐敏,他们提出下述观点: ● 发现财务“地雷”。首先要剔除对方企业的财税补贴、优惠等非正常因素,还原反映企业真实盈利能力的利润表现;其次,从现金、贷款、债务、长期资产、固定资产、运营资金等分析现金流好坏,如果获得现金速度低于收入,说明资金回笼有问题。其他风险主要看负债率、贷款、担保、是否逃税等指标。风险可量化为资金,谈判时冲减相应的预定估值。 ● 选择合适的估值标准。往往经手数百个案例,成功率不高于20%,一大半原因是价格谈不拢。通行的估值计算不看资产状况,而是看盈利能力,反映到会计上是未来几年的折现现金流,个别行业如电信行业看用户数。上市公司的变现能力最强。谈判中卖方可能会用同行业其他企业的EBITDA、EBIT(EBIT衡量主营业务盈利能力,EBITDA衡量主营业务产生现金流的能力)的倍数为参数。此外,单买品牌或渠道,与买整体企业相比,计算基础不同。 ● 交易方式需防日后风险。一般合并或并购都采取“现金+股票”的方式,现金过多不适合合并后需要后续投入很多资金的企业;股票太多则会摊薄现有股东的利益。自有收购资金有限的情况下,如果采用杠杆收购,需注意负债率提高,这影响到企业未来的融资,欧美银行的负债率警戒线是50%,中国更高一些。融资也可考虑夹层贷款、私募股权等灵活方式。

爱华网

爱华网